导语

根据我们的预测,2017年新能源乘用车对动力锂电池的需求量占比达到45.85%,2020年新能源乘用车对动力锂电池的需求量占比将有望进一步提高至68.60%。根据乘用车销售数据测算,当前新能源渗透率2.08%,未来空间巨大,对于产业链的拉动空间巨大。

来源:邓永康 陈乐 傅鸿浩 安信证券

曲折中前进,锂电池产业洗牌进行时

补贴逐年下降,从补贴产业到补贴技术

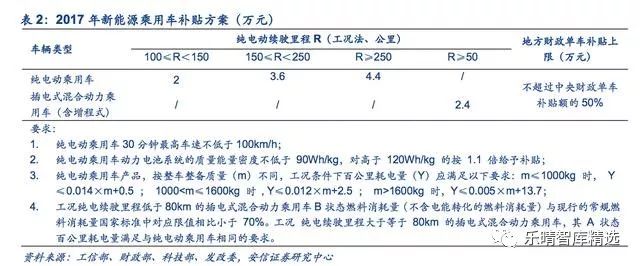

补贴逐步退出,政策导向从补贴产业调整到补贴技术。最新正式版本补贴规定,2017-2018年新能源乘用车国家补贴在2016年的基础上下调20%。其中,100-150km的纯电动乘用车补贴2万,150-250km的纯电动乘用车补贴3.6万,250km以上的纯电乘用车补贴4.4万。插混乘用车补贴2.4万。地方财政补贴的上限为国补的50%。

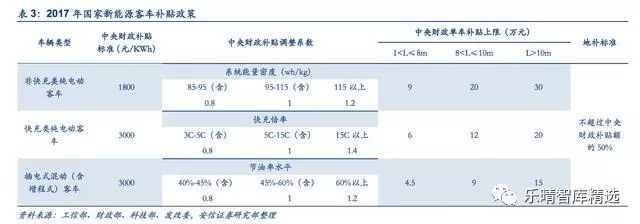

新能源客车按照度电补贴、能量密度、补贴上限的原则进行补贴。

其中,非快充类纯电客车国补1800元/kwh,6-8米客车补贴上限9万,8-10米客车补贴上限20万,10米以上客车补贴上限30万;

快充类纯电客车国补3000元/kwh,6-8米客车补贴上限6万,8-10米客车补贴上限12万,10米以上客车补贴上限20万;

插电混动客车国补3000元/kwh,6-8米客车补贴上限4.5万,8-10米客车补贴上限9万,10米以上客车补贴上限15万。

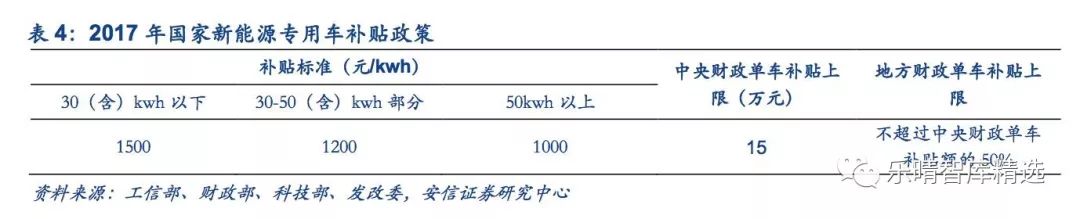

新能源专用车的国补上限为15万元。其中,30kwh以下专用车按照1500元/kwh进行补贴,30-50kwh专用车按照1200元/kwh进行补贴,50kwh以上按照1000元/kwh进行补贴。

随着电芯能量密度的提升和良率的快速提升,电池系统的成本已经快速降低,电池系统当前行业的平均含税售价已经降至1500元/kwh左右。

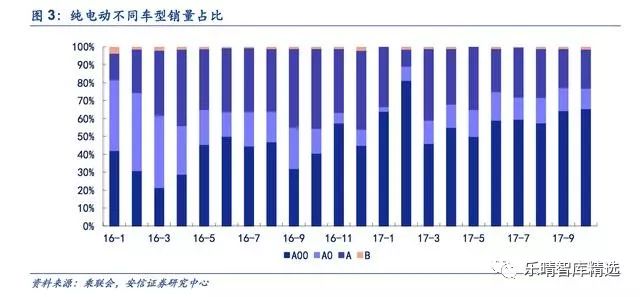

因此,最新正式版的补贴标准已经完全可以覆盖电池系统的成本。通过乘联会的统计,2017年1-10月新能源乘用车销售37.73万辆,A00占新能源乘用车销售的比例为47.15%。如果继续沿用此版补贴标准,将不利于行业的健康发展和电池技术的进步。

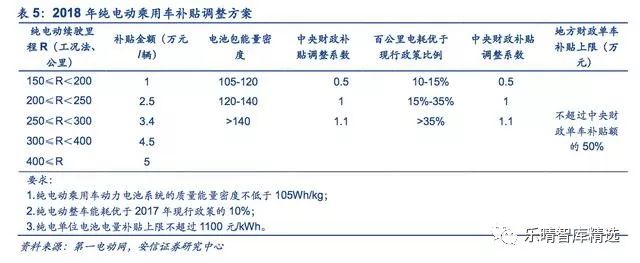

根据第一电动网的披露,2018年新能源车的补贴标准有望进一步调整,在2017年的正式版补贴标准的基础上进一步降低。

其中,商用车度电补贴下调40%;乘用车补贴如下表所示,鼓励生产高端新能源乘用车,鼓励高能量密度电池包和百公里电耗优秀的新能源乘用车。

产业走向成熟,新能源乘用车未来大趋势

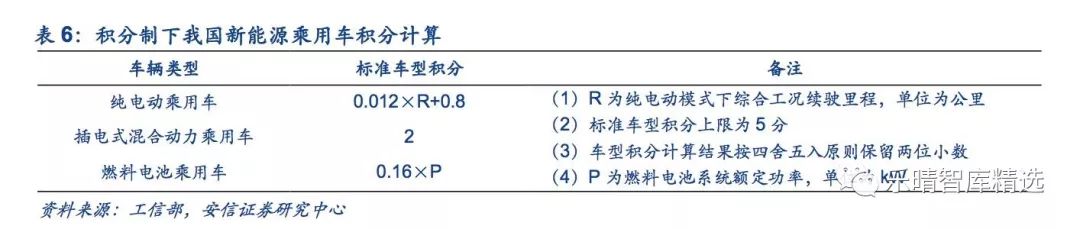

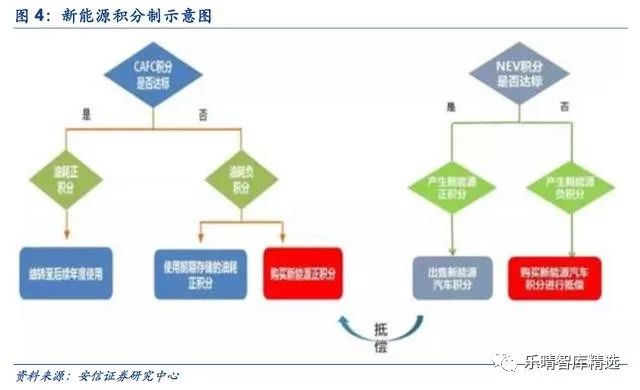

政策成熟,积分制正式发布。2017年9月,双积分制正式发布。针对在中国境内传统能源乘用车年产量或进口量大于3万辆的乘用车企业都要进行考核。

在执行上,2018年不考核新能源车积分比例,2019-2020年新能源积分比例分别要达到10%和12%。

积分制的推出,加速了传统车企向新能源的转型,保证了新能源车在补贴退坡后的良性发展。

产业链成熟,电池售价快速下降。

随着近些年,动力锂电池能量密度的提升和良率的提升,动力锂电度电售价快速下降。2015年,电池售价为3元/kwh,2016年2.1元/kwh。

预计2017年至2020年将分别降至1.5元/kwh,1.3元/kwh,1.1元/kwh和1元/kwh(年底含税售价)。

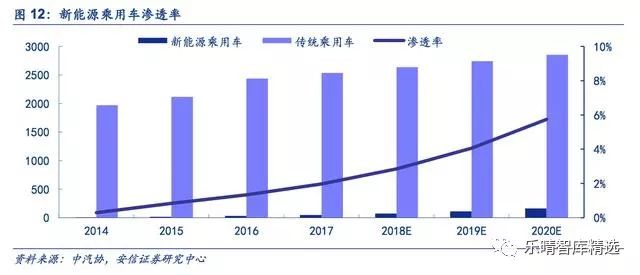

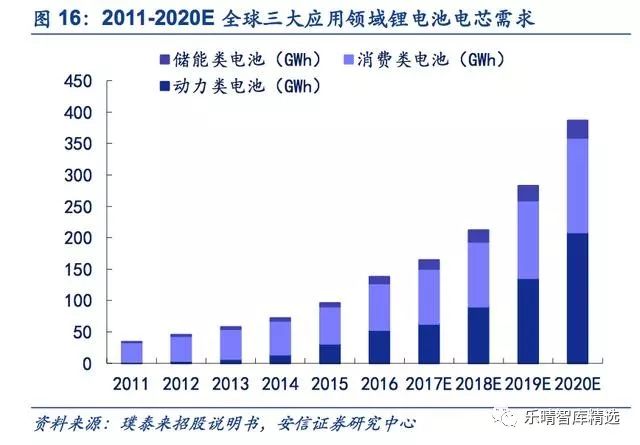

新能源乘用车未来大趋势。客车天花板渐显,产业链拉动能力变小。

乘用车空间广阔,产业链拉动潜力巨大。根据中国汽车工业协会对外发布的数据显示,2016年国内乘用车销量达到2437.7万辆,新能源乘用车销量达到50.7万辆,当前新能源渗透率2.08%,未来空间巨大,对于产业链的拉动空间巨大。

根据我们的预测,2017年新能源乘用车对动力锂电池的需求量占比达到45.85%,2020年新能源乘用车对动力锂电池的需求量占比将有望进一步提高至68.60%。

根据乘用车销售数据测算,当前新能源渗透率2.08%,未来空间巨大,对于产业链的拉动空间巨大。

强者恒强,市场集中度快速提升

锂电池板块强者恒强,马太效应明显。

随着补贴的下降和补贴标准的提升,整车厂倒逼电池价格快速下降,倒逼能量密度快速提升。强者如CATL市场集中度快速提升。

根据真锂研究的统计,2017年1-10月,CATL的市场份额已经达到30.45%,装机量前5名的企业市场集中度稳步提升到62.82%。

2018年聚焦相对景气锂电材料环节

负极:行业格局优良,毛利率有望进一步提升

行业格局优良,负极面对全球市场。

目前,全球负极材料产业基本集中在中日两国。根据高工锂电数据,2016年我国负极材料产量占全球市场71%,日本占比为26%。

2016年我国负极材料市场需求量达到64.57亿元,同比增长59.43%,较2013年实现翻番,复合增长率达到38.89%。

我国市场上主流负极材料分为天然石墨和人造石墨两类,其中人造石墨主要用于车用动力电车、倍率电池以及中高端电子产品用大容量锂离子电池,天然石墨则运用于小型锂离子电池。

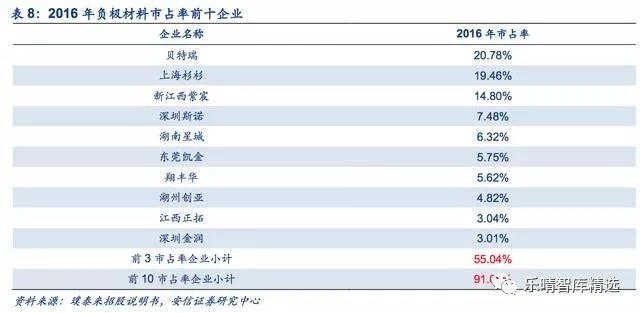

根据璞泰来招股说明书描述,2016年负极材料企业的市场集中度较高。其中,前3的企业市占率达到55.04%,前10的企业市占率达到91.08%。

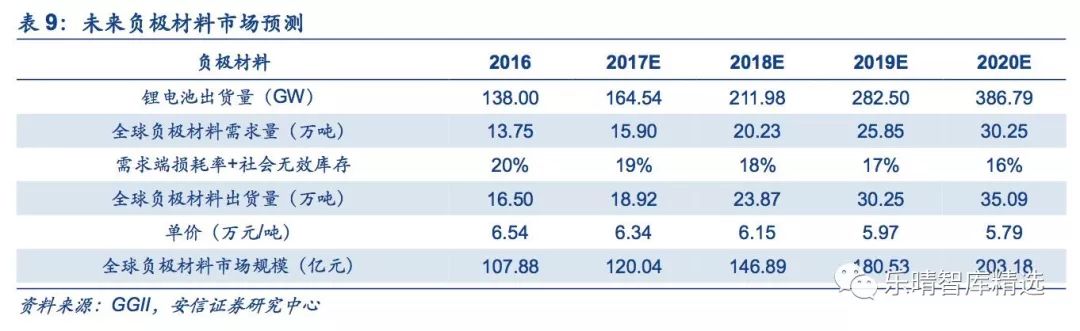

行业快速增长,负极市场广阔。根据预测,随着下游锂电池市场需求的不断增加,将带动全球负极材料需求量将进一步增大,市场规模也相应扩大,2020年全球负极材料市场规模将达到204亿元,相比2016年108亿元,增长近一倍,复合增速达到14.68%。

电解液:龙头集中度将提升,行业毛利率逐步筑底

中国后来居上,产量占据全球主导。

全球的电解液供应主要来源于亚洲中日韩三国,2005年前,市场基本被日企和韩企占据。其中,日企于2000年市占率高达95%,而到2005年下滑至68%。

从2003年开始,中国企业开始正式进入电解液市场。由于核心原材料LiPF6的制备壁垒,2010年前,中国企业主要以进口LiPF6合成电解液为主。

在多氟多,天赐材料,湖北宏源等掌握LiPF6的核心技术且外资积极在中国建厂扩建产能后,LiPF6国产化加速,也带动了中国电解液制备产量的提升。

由于生产成本及规模上的优势,韩国与日本的锂离子电池生产企业及电解液生产企业也逐渐向中国转移,中国成为当前世界电解液生产的最大集中地。

2010年起,中国电解液产能就逐步开始占据全球近一半的产能,于2016年进一步达到67.7%。

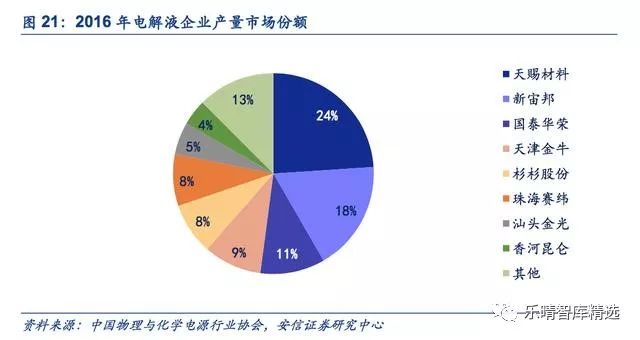

市场集中度快速提升,竞争格局良好。

根据中国物理与化学电源协会的数据,2016年负极材料企业的市场集中度较高。其中,前3的企业市占率达到53%,前8的企业市占率达到87%。

根据天赐材料的2017年11月公告显示,天赐材料将投资建设年产20万吨电解液项目(一期),一期预计投放产能10万吨,随着产能的达产,未来行业集中度有望进一步快速提升。

根据测算,2017年全年,全球电解液需求量在29.56万吨,其中动力电池用电解液需求量13.15万吨,占比44.5%。

从市场规模来看,17年受到电解液价格降幅较大的影响,市场规模相比16年出现回落,约为182.26亿元。未来,随着需求量的扩大,以量补价的模式下,市场规模将进一步上升。

毛利率筑底,行业盈利能力有望反转。

根据我们产业链调研得知,当前(11月)行业六氟磷酸锂的售价为14万/吨,毛利率20%左右,售价逐步降低至六氟磷酸锂成本附近,六氟磷酸售价无法再进一步降低。

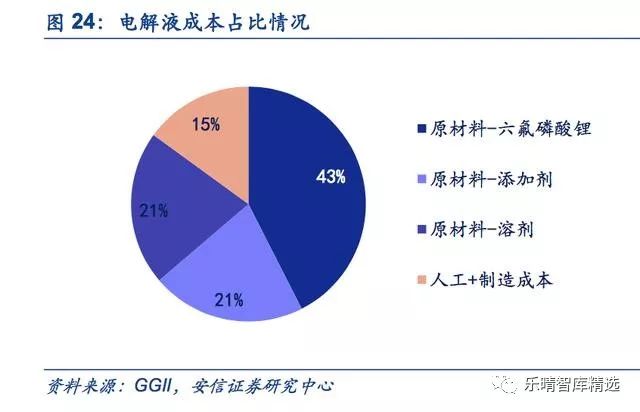

2017年电解液的售价也随着六氟磷酸锂的售价降低而降低,当前电解液含税售价为4.6万/吨,根据我们的测算,电解液成本含税4.12万/吨,毛利率逐步筑底。

同时,参考天赐材料2017年11月公告原文,10万吨电解液项目投产后,预计可实现年均营业收入358974.36万元,税后年均净利润13338.59万元,税后净利率3.72%,不含税售价3.59万/吨,含税售价4.2万/吨。

聚焦乘用车三元产业链,聚焦细分领域龙头

为应对2019-2020年到来的积分制考核,全球车厂都将加速在国内新能源乘用车布局,2018年新能源乘用车的车型将更加丰富,新能源乘用车的发展将提速。

同时,新能源补贴的快速下降,将加速淘汰产业链落后产能,马太效应更加明显,龙头集中度快速提高。2018年新能源产业链对碳酸锂、钴的需求将继续大幅增长,在有限的产能供给下,促进新技术盐湖提锂和燃料电池的快速发展。投资四大主线:

1.新能源乘用车“性价比”主线,三元技术路线。

2.马太效应,聚焦产业链龙头,聚焦盈利筑底静待反转细分领域龙头。

3.全球资源配置,聚焦上游资源,聚焦新技术。

4.中国主战场,聚焦热门产业链。