A股上市银行中报披露已经收官,单家银行财报解读基本收工,下周面包君将进行一系列的行业统计分析。

不过,在这之前有一家银行——中信银行,还是要单独解读一下。主要的原因是按照监管要求今年中信银行开始采用新的金融工具计量准则,同时其不良率上升可能与统计口径变化有关。这两个问题都是今年上市银行财报中需要关注的“技术要点”。

解读之前,先速览一下中信的整体业绩表现。

中等生:核心指标位居股份制行中游水平

截至2018年8月30日收盘,有7家股份制银行已经公布中报,主要数据排名如下表:

中信银行的年化加权ROE为13.84%排在第四位,排名中间;实现营收810.52亿元,同比增长5.85%;净利润为257.21亿元,同比增长7.12%。资产规模自去年同期5.65万亿增长至目前5.81亿元,同比增长2.76%。

整体而言,中信银行上半年业绩四平八稳,“无功亦无过”。

2018年上半年中信银行的营收利润增长主要得益于净利息收入的增长,中报解释称受利率市场化影响。2018年上半年利息净收入498.08亿元,同比增加0.63%。2018年上半年,中信银行净息差为1.89%,同比上升0.12个百分点;净利差为1.80%,同比上升0.18个百分点,由于利率因素带来的利息净收入增量为10.04亿元。

另外值得注意的是,金融工具新准则实施后,已经部分小银行非利息收入占比开始大幅提升,这对于中信银行这类股份制银行在首次半年报采用新准则后的口径变化在比较时也有需要注意的地方。

非利息收入占比上升,资管新规下手续费佣金滑坡

先来看一下中信银行近年来利息净收入与非利息净收入历年来占比情况:

近五年来,中信银行的非利息净收入占总收入比值呈上升态势;截至2018年6月30日,非利息净收入达到312.44亿元,同比增加41.58亿元,报告期内占总收入为38.54%,同比增加15.39%。

由于中信银行在A股与H股两地上市,应监管部门要求今年初开始采用新的金融工具计量准则,主要表现为资产到期公允价值变动损益转入投资收益,及资产证券化投资收益增加。

因此从报表上看,2018年上半年中信银行非息收入的增长主要靠投资收益支撑,实现投资收益116.98亿元,同比增加92.46亿元。

非息收入中另外一部分为手续费收入,出现了较为明显的滑坡。中信银行2018年上半年手续费及佣金收入218.62亿元,占非息收入的69.97%,同比下降8.99亿元,降幅3.95%。手续费佣金下降主要原因为,担保及咨询手续费同比减少9.10亿元,下降24.82%;托管及其他受托业务佣金同比减少17.83 亿元,下降42.66%。

从整体上看,中信银行这部分业务受到资管新规冲击还是较大的。

除此之外,在2018年上半年,中信银行的不良率有所上升,部分原因可能是统计口径变化带来的影响。

不良贷款上升或源于统计口径调整?

截至2018年6月30日,中信银行不良率为1.80%,环比上升0.12个百分点;上半年计提资产减值损失261.61亿元,同比增长7.16%。2018年上半年公司核销贷款306亿元,相当于2017年全年核销353亿元的86.69%,不良贷款核销力度加强。

此次中信银行2018年不良贷款率较上年末有上升,有可能是受不良贷款确认标准发生变化的影响。

根据公开的信息,监管部门要求商业银行将90天逾期纳入不良,此前已经有多家银行尤其是非上市农商行因统计口径变化而发生不良率上扬的情况。

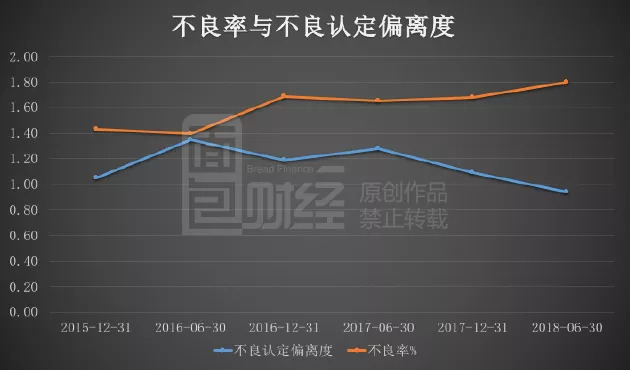

将中信银行的逾期90天贷款/不良贷款总额(不良认定偏离度)与不良贷款比率对比可以发现,出现了此消彼长的变化趋势:

近年来中信银行不良率整体呈现上升趋势,由2015年底的1.43%上升至目前的1.8%。

据中信银行中报披露:截至2018年6月30日,中信逾期90天以上贷款与不良贷款比率为93.92%,是2015年末至今,首次降到100%以下。

同时中信银行也在年报中表示“国内信用风险进入新的敏感期的形势下,本行进一步严格不良贷款确认标准,主动将逾期90天以上贷款纳入不良。”(LZQ)