一部《我不是药神》让相对小众的慢性粒细胞白血病特效药“格列宁”进入了大众的视野。影片中的“格列宁”,原型实际为瑞士诺华制药(Novartis)原研的慢粒特效药甲磺酸伊马替尼,国内商品名为格列卫。

诺华制药,总部位于瑞士巴塞尔,当前在纽交所上市,总市值接近1800亿美元,全球十大制药巨头之一。

1800亿美元,折合人民币约1.2万亿。万亿人民币市值的医药巨头是如何炼成的?又是如何做出“神药”的?对中国的医药行业投资者有哪些启发?

罗马不是一天建成。翻查诺华的历史,有两个关键词:研发和精准并购。

先从并购说起。

巨头的诞生:一对300岁高龄公司的结合

很少有哪个行业像制药业这样依赖并购重组,并且几乎所有的行业巨头都发生过多次的并购和重组。诺华也不例外。

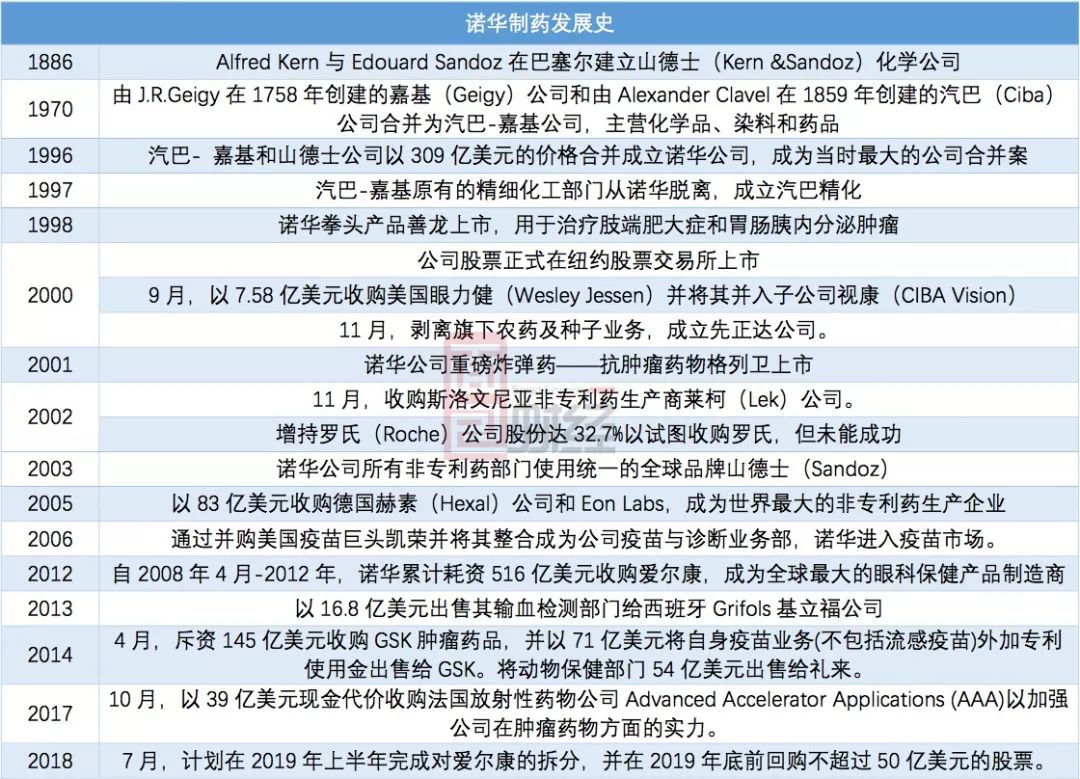

诺华本身就诞生于一次合并。1996年,汽巴-嘉基和山德士公司以309亿美元的对等合并宣告了诺华公司的诞生,成为当时最大的公司合并案。

汽巴-嘉基和山德士公司都是拥有百年以上历史的老牌化学与医药公司。汽巴-嘉基创始于1758年,到合并时已经有了230多年历史。年轻一点的山德士公司,创立于1886年,在合并时也已经百岁高龄。两家公司加起来已经300多岁高龄。

合并前,汽巴嘉基为瑞士第二大集团公司,年营收约200亿美元,仅次于第一大集团公司雀巢Nestle。山德士规模较小,但年营收也有约60亿美元。

合并之后的新公司承接了两个公司的全部资产继续营运,新公司董事长由原汽巴嘉基董事长A.Kruer担任,新公司总裁则由原山德士总裁D.Vasella担任。董事会成员双方各占一半,下辖各事业部门基本也由原分属公司的管理层继续担任原职。

然而,从后续发生的事情来看,所谓对等合并的双方,关系似乎并不对等。诺华在成立之后经历了一系列的人员变动。

资料显示,原山德士和汽巴嘉基股东分别持有诺华55%和45%的股权,但随着原属汽巴-嘉基的董事及高管陆续离职,来自原山德士的管理层开始主导诺华,并由D.Vasella出任公司董事长兼总裁。

之后D.Vasella将新公司旗下化工,农业、食品及营养品等部门以出售及拆分成立汽巴精细化工集团等方式从诺华剥离,逐步将诺华打造成以医药产品为核心的医药集团。

1997年,诺华的医药保健部在全球的销售总额达了187.42亿瑞士法郎,制药业务迅速跃居世界前列。

2000年11月,诺华公司在纽交所上市,在中国一般被称为诺华制药。

如今诺华旗下业务主要分为创新药、仿制药(山德士/Sandoz)和眼科业务(爱尔康/Alcon)三部分。在2017年世界财富500强企业中,诺华排名第186位。

翻查诺华的官方资料以及财报,诺华的历史就是一部重磅药研发与并购交织的历史。成立至今,诺华的主要历史节点如下:

经过持续的并购和研发,目前其业务遍及全球150多个国家和地区,涵盖创新专利药、眼科保健、非专利药、消费者保健和疫苗及诊断等多个领域。

电影中的原型——伊马替尼(格列卫),是两家公司合并成诺华之后才面世的重磅药。

神药背后:“重磅炸弹”与“专利悬崖”

国际上通常把年销售额在10亿美元以上的畅销药物称为“重磅炸弹药物”,一颗“重磅炸弹”足以成就一家公司。

很多制药企业都是凭借重磅炸弹药物而跻身行业前列,而伊马替尼(格列卫)正是诺华旗下的一款重磅炸弹药。

1996年前后,诺华自主研发出慢性髓细胞白血病靶向治疗药物格列卫。该药在2001年上市,作为费城染色体阳性的慢性粒细胞白血病一线用药,格列卫的有效率高达95%。自1970年至2011年,诺华及其前身29次荣获药物界诺贝尔奖——盖伦奖,其中格列卫占了10次。

格列卫上市后销售额逐年攀升,三年即突破10亿美元,此后继续保持增长,并在2011年达到巅峰46亿美元。

维持了4年46亿美元的巅峰后,2015年,格列卫的专利保护全面到期。2016年开始,格列卫的销售额连续大幅下滑。

格列卫销售额大幅下滑,核心原因是专利到期,仿制药面试,冲击原研药市场。

2016年,格列卫的全球销售额由2015年的46.58亿美元下降至33.23亿美元,同比下滑约28.7%。受此影响,诺华全年净收入同比下滑2%。2017年,格列卫的销售额进一步下滑41.5%至19.43亿美元。

格列卫的这种情况,在制药界被称为“专利悬崖”。所谓专利悬崖(Patent cliff ),指的就是药物专利保护到期后,依靠专利保护获取销售额和利润的原研药厂业绩大幅下滑的现象。

一些通行的说法是原研药有20年的专利保护期,但这20年是从注册开始算的。从格列卫的实际情况来看,这款药真正的销售巅峰其实只有10年多一点。

专利悬崖是所有原研药巨头都不得不面临的难题,如果有几款重磅药同时专利到期,对于制药巨头将是一个致命的问题。

而在如何应对专利悬崖方面,诺华的全球CEO 江慕忠(Joseph Jimenez)曾明确表示:

应对“专利悬崖”对任何公司来说都是挑战,包括科技领域在内的一些行业会推动开放模式,减少专利保护,但这在制药行业是行不通的。

如果我们的药品一开发出来就受到来自仿制药的市场竞争,我们就无法收回每年数十亿的研发投入,医药科学也不可能有动力前进。但另一方面,医疗保健行业的巨大成本压力,让政府和立法机构倾向于让仿制药尽早进入市场。

我们不断提醒自己,过去50年,人类寿命不断增加,很大程度上归功于制药的发展。我们希望这些成就能够继续保持下去——因此,我们需要找到一种方法,即使当明星产品无法再为公司创造利润时,也能持续为研发提供资金支持。这需要一个优秀的团队齐心协力,坚持共同目标,克服挑战并达成它。(来自《哈佛商业评论》2012年12月《诺华集团CEO:专利悬崖后的增长》)

除了像格列卫这样的重磅药,诺华能成为市值一度超过2000亿美元的制药巨头,另一个法宝就是并购。

巨头炼成记:并购、并购、并购

诞生于合并重组的诺华,在成立之后不久就开始了持续的并购动作。

在2000-2010年间,诺华发动了近20起并购,这一系列被吞并的企业每年为诺华贡献约高达150亿美元的销售额。在这期间的并购,有两起巨额收购轰动了业界。

2003年5月,诺华将旗下的非专利药生产部门整合为山德士。2005年,诺华以83亿美元收购了德国赫素制药(Hexal AG)全部股份和Eon Labs公司67.7%的股份,并将两者整合并入旗下山德士。

赫素制药是德国第二大私营非专利药品生产商。Eon Labs(ELAB.BSI)则在美国非专利药市场中居领先地位,且与赫素制药具有战略合作关系。

这次并购将山德士推到了其它欧洲国家市场的前沿,交易完成后,山德士一跃成为全球最大的非专利药品研制集团。

2007年,诺华宣布从雀巢集团手中分步收购眼科医药医疗公司爱尔康的股权,成为眼部护理市场的霸主。

爱尔康在雀巢麾下时拥有相当大的经营自主权。雀巢在1978年收购了美国爱尔康药厂,不久后者发展成为全球最大的眼科药剂和医疗设备生产商。在2007年全球250亿美元的眼部护理市场中,爱尔康以56亿美元的市场份额高居榜首。

在收购爱尔康之前,诺华已经有了成熟的眼底药物产品线,旗下视康部门经营着全球第二大的隐形眼镜护理药水。这次对爱尔康的收购从2008年7月首次出资到2012年12月最终完成,诺华总共花费了56个月和516亿美元。

收购之初,2008年,爱尔康的全球销售额增至63亿美元,运营利润率约35%,大大高于诺华的22%。然而收购完成后,爱尔康的表现却并不理想。以下是爱尔康2012年前后的部分财务数据:

从上表可以看出,在收购尚未最终完成的2011年,爱尔康还保持了约10%的增速。结果从收购完成的2012年起,爱尔康业绩大幅下滑,连续3年增速仅为3%。2015年更是出现了负增长9%。

业绩下降,管理层和业务人员大量离开,眼科霸主地位受到威胁,一系列的不及预期最终使诺华在2018年7月宣布拟拆分出售爱尔康。

历经多年,耗费巨资,诺华对爱尔康的并购并不算成功,但这并没有阻碍诺华在其核心业务尤其是肿瘤产品方面的并购和资产置换。

2014年之后,诺华与另外两家医药巨头——GSK(葛兰素·史克)和礼来进行了一系列的并购交易和资产置换,重组了三巨头的产品和业务线。

2014年,诺华以145亿美元收购GSK肿瘤产品。新加入的GSK进一步拓展了诺华在靶向治疗和小分子治疗方面的优势,强化了诺华在肿瘤领域的业务实力。同时,诺华以71亿美元将旗下疫苗业务(不包括流感疫苗)外加专利使用金出售给GSK,并剥离自身OTC业务与GSK旗下消费者业务组建合资公司。诺华和GSK分别占有合资公司36.5%和 63.5%的股份。

通过这一系列交易,诺华在肿瘤领域的实力得到加强,而GSK则增强了在疫苗领域的话语权。2015年诺华的肿瘤业务实现营收约134.76亿美元,同比增长15.2%,远高于之前每年不到5%的增速。同年,诺华还以54亿美元将旗下动物保健部门出售给了礼来。

通过并购以进一步扩充产品研发线,包括创新药、非专利药、特别是肿瘤药,以及眼科保健等领域。

诺华的持续并购不是特例。翻查当前市值千亿美元以上的药企,成长史大都是一部并购史。另一家巨头辉瑞制药的并购次数和金额都远超诺华,堪称并购战车。

医药巨头热衷于并购其实与制药行业的特征密不可分,尤其是原研药研发支出大,失败风险高。通过并购企业,可以直接买下有潜力的产品或者为现有产品扩充市场渠道。

全球冠军排位赛:巨头轮流坐庄

如今诺华旗下业务主要分为创新药、仿制药(山德士/Sandoz)和眼科业务(爱尔康/Alcon)三部分。

2018年1月24日,诺华公布了其2017年财报:全年实现净收入491.09亿美元,同比增长1%。其中创新药业务净收入约330亿美元,同比增长1%,仿制药业务净收入约101亿美元,同比减少1%,眼科业务净收入60亿美元,同比增长约4%。从疾病领域来看,2017年公司业务增长较快的领域为心血管及免疫疾病及皮肤疾病领域,同比增长率分别为185%和34%。

此外财报显示,中国区业务增长率约为13%,为诺华新兴市场业务增长最多的地区。

从近年的整体业绩来看。诺华的净收入在2014年-2016年间由579.96亿美元持续下降至485.18亿美元,累计减少了16.34%。

在此期间,其归母净利润在2014-2015年仍保持了约74%的增长,但随着净收入的连续下滑,2016年诺华净利润明显缩减,同比减少约62%,从2015年的177.83亿美元降至67.12亿美元。2017年诺华业绩好转,全年净收入和净利润同比分别增长约1%和14.8%。

自2014年-2018年Q1,诺华累计实现净利润约444.33亿美元,经营性现金流合计净流入超过520亿美元。

2013年,诺华将位列全球药企收入排行榜首十年之久的辉瑞拉下神坛,跃居头名。之后2014至2017年,诺华的收入在全球药企中的排名分别为2014年全球第一,2015年全球第二,2016年全球第二,2017年全球第四。

2015年辉瑞以大型并购而强势回归,诺华的排名滑落至全球第二。2016年,由于旗下“重磅炸弹药”格列卫的专利保护到期,对当期利润产生了明显的影响。

2017年,由“苏金单抗”销售业绩持续猛增,心衰类药物和“缬沙坦”销售稳定增长以及美国销售团队的扩张带来的业绩增长在一定程度上抵消了格列卫专利过期带来的影响,诺华全年实现了约1%的收入增长。

2017年诺华主要药品的销售情况如下:(亿,美元)

巨人的战争武器:专利产品和研发

诺华的产品覆盖心血管、内分泌、抗感染、移植免疫、风湿疼痛、眼科、骨代谢、中枢神经系统等多个疾病领域,在肿瘤领域,诺华拥有目前业内最大、最强健的肿瘤产品线之一。

最近两年,诺华年销售额超过10亿美元的重磅炸弹药品2016年有9款,2017年有9款。而诺华最为出名的重磅炸弹药除了抗肿瘤领域的格列卫之外,还有高血压领域的代文(Diovan,通用名:缬沙坦)。

代文2002年上市,用于治疗高血压和心脏衰竭。上市后代文的销量逐年攀升,并在2010年创造出高达60.53亿美元的销售额巅峰。2012年代文专利保护到期,不过FDA出于药品安全性考虑,一直到2014年才批准其仿制药上市。

相比上述两款经历过专利悬崖的“元老级”药品,在当前已上市的药品中,预计会给诺华带来持续业绩增长的重点产品主要有以下几款:

——银屑病新药苏金单抗。作为全球首个白细胞介素17(IL-17)单克隆抗体,疗效优于强生的Stelara和安进的Enbrel 两种重磅炸弹药物。苏金单抗自2016年起销售额剧增,2017年销售额达到20.71亿美元,同比增长84%。

——乳腺癌药物Kisqali。诺华的抗肿瘤药物 Kisqali将在治疗乳腺癌的CDK 4/6抑制剂领域挑战辉瑞的Ibrance。Evaluate(生命科学商业情报公司)预计该药将带来 100 亿美元的市值,并使研发巨头诺华在抗肿瘤药物研发领域站得更稳。

——儿童和年轻成年患者B细胞前体急性淋巴细胞性白血病免疫治疗药物Kymriah。2017年8月30日,诺华的基因治疗方法CAR-T细胞药物 Kymriah被FDA批准上市,这是人类医学史上首款批准的CAR-T疗法。目前Kymriah的定价为47.5万美元,预计未来将给诺华带来相当的效益。

重金砸研发:制药巨头的必由之路

价值巨大的产品离不开企业长期以往的研发。医药行业中,研发能力是衡量一个医药企业未来发展的重要评价指标。

在研产品方面,2017年,诺华以微弱优势取代了历年第一的GSK(250)成为全球在研药物数量(251)最多的企业,并且与GSK相比,诺华的自研产品占比约64.1%,远高于GSK。

从Evaluate统计的2007以来失去专利保护的十大畅销药榜单来看,诺华以代文上榜。

但在各家制药巨头中,诺华受到专利悬崖的影响相对被烫平,这很大程度上也要归功于诺华的研发有新的重磅药补位。

常年在研发上的巨额投入使诺华拥有目前制药企业中最全的产品管线,进而极大增强了诺华平衡风险的能力。来看诺华近年来的研发支出情况:

多年来,诺华的研发支出稳定保持在90亿美元左右,研发支出在收入中的占比也保持在15%以上。2014年到2017年,诺华的研发支出合计约360.32亿美元,折合人民币约2409.5亿元。而最近12年,诺华研发投入合计约1003.34亿美元,折合人民币约6709.43亿元。

欧盟委员会下属调研机构IR曾根据2015年的财务数据对全球研发投入最多的250家企业进行排名,其中诺华以82.2亿美元位列第五,领跑全球药企。

神药不是一天造出来的,巨头不是一天炼成的。(GCH)