自2015年底供给侧改革开启,已经过了2年半时间。近期,经济参考报报道称,今年去产能进入“啃硬骨头”阶段,去产能正式打响了攻坚战。

事实上,去产能自2006年便开始了,只是供给侧改革后的去产能更加具有系统性和强制性。时至今日,去产能究竟进行到什么程度?哪些行业依然产能过剩?弄明白这些问题,对于判断中国经济是否迎来新一轮周期有很大参考意义。

去产能的重点领域

我国的产能过剩问题自2013年充分暴露了出来,诸多行业产能过剩较为严重。2008年国际金融危机背景下,“四万亿计划”出台,固定资产投资快速扩张,这些投资大多转化成了企业生产设备,即产能。

当时的财政刺激主要集中在交通和电力行业,形成了大量的公共基础设施投资。加之房地产市场持续景气,进一步刺激了钢铁、水泥、金属等上游产业的快速复苏和扩张。然而,近几年我国经济增速换挡,需求持续走低,产能过剩问题凸显。

具体来说,我国产能过剩的行业主要集中在基础设施和传统制造业,大致包括了:煤炭开采、黑色金属开采、有色金属开采、非金属矿开采、造纸、石化炼焦、化工、化纤、黑色金属冶炼、有色金属冶炼、非金属矿物制品等11个行业。其中又以黑色金属冶炼(钢铁)、煤炭和有色金属冶炼(电解铝)行业最为明显。

产能利用率之谜

为了探究具体行业的产能过剩情况,需要计算各个行业的产能利用率。然而,关于产能利用率的统计,国家统计局的数据大多来自较小样本的抽样调查,且没有具体行业的数据。虽然有学术研究利用计量方法对产能利用进行估算,但也存在一些关于准确性的争议,各类研究得出的具体行业产能利用率有着较大的区别。

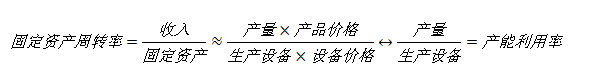

在此,我们以各行业的企业固定资产周转率平均水平这一指标来近似替代产能利用率。之所以可用这一指标替代,是因为有如下近似关系式:

由于资产周转率和产能利用率之间的天然联系,我们便可将微观企业层面的实际生产状况与宏观层面的产能利用问题结合起来,从微观企业的运营角度去看产能过剩问题。

首先,从这两个指标的比较来看(参见图1),两者之间的变化较为一致。

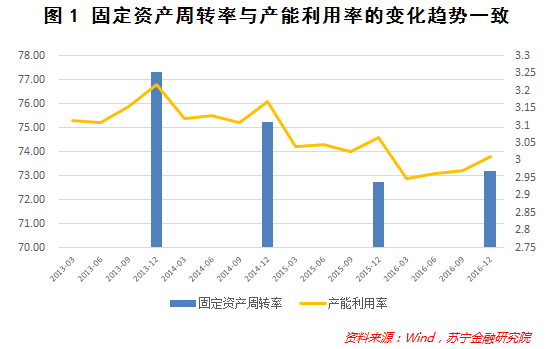

再来看产能过剩行业的固定资产周转率变化趋势(参见图2)。2000年以来,相关行业的资产周转率持续提高,直到2008年国际金融危机爆发后开始下滑,但2009年后又开启了持续约4年的升高,其背后是政府“四万亿”投资刺激。2013年以后,该指标又持续下滑,直到2015年下半年产能过剩问题爆发。

行政性去产能的来龙去脉

由于传统制造业中大量国有企业的存在,行业调整产能的能力很弱,产生了大量的僵尸企业,加剧了产能过剩的影响,政府在此时便有必要开展行政性调整。

换句话说,在充分竞争的市场中,产能过剩可通过快速调整产能和企业退出来解决,但由于国有企业面临的市场约束不足,市场出清过程缓慢,政府最后被迫介入其出清过程,这使得供给侧改革成为市场出清过程的最后一环。

另外,央企尚且容易调控,地方国企却不那么好调控——在GDP、就业和纳税指标的钳制下,地方政府不断补贴产能过剩企业,去产能效果受限。最终,这也促使了更具强制意味的行政性去产能命令下达到大量具体企业。

2005年-2016年,国务院及发改委不断出台调整产能的政策,其针对性和强制性越来越明显(参见表1)。

去产能的总体效果

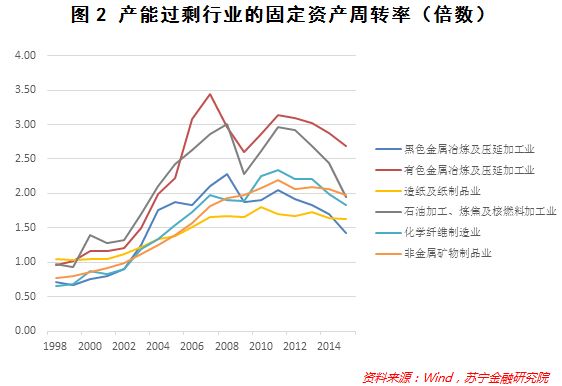

经过2年半的行政性去产能,工业的整体产能利用率得到了较好修复(参见图3)。

不过,从美国等国家的经验以及历史数据上看,产能利用率在 80%以上算是合意水平,低于80%则存在一定情况的产能过剩。

2007年至2009年国际金融危机期间,美国产能利用率下降至 67%的历史低点,在 2009年6月触底回升,目前处于上升阶段,但仍未恢复至历史均值80%的水平。

整体上看,我国目前产能利用仍未达到80%,去产能进程仍在继续。并且,2018年第一季度的去产能有所反复,依然面临严峻挑战,也反映了企业面对限产政策的反弹动机。

钢铁和煤炭的去产能效果

下面,我们来关注一下去产能的两个“老大难”产业——钢铁和煤炭。

从一开始,这两个产业一直是去产能的重点。关于钢铁行业,2016 年2月,国务院出台《关于钢铁行业化解过剩产能实现脱困发展的意见》,明确表示用五年时间退出粗钢产能1亿-1.5亿吨。对于煤炭行业,从2016年开始,用3至5年的时间,再退出产能5亿吨左右、减量重组5亿吨左右。

相比于钢铁和煤炭当前的产量规模,去化产能的任务并不繁重(钢铁5年预计总产量40亿吨,煤炭为200亿吨)。从近两年的成效来看,这两个产业去产能效果较好:钢铁化解了产能1.2亿吨,煤炭化解了产能5.4亿吨,均超出了预期。

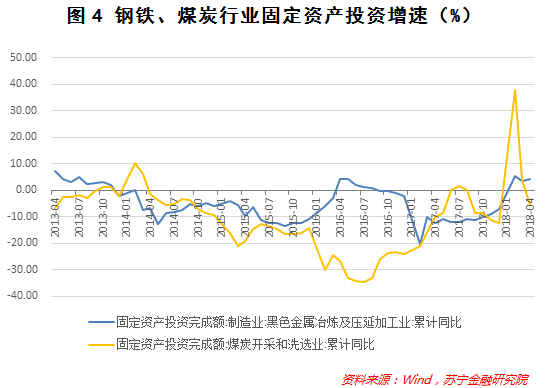

事实上,这两个产业的固定资产投资早在2014年便开始走入负增长通道(参见图4),这为以后几年的去产能工作打下了较好的基础。

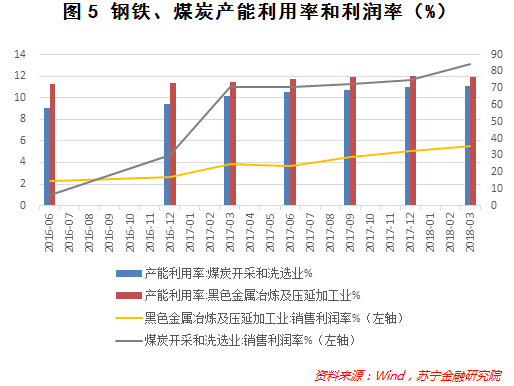

从当前效果来看,得益于前期固定资产投资调整得当,煤炭去产能的效果似乎更好一些,煤炭产业的利润率爬升更明显(参见图5),但业界很多观点认为,其去产能预计要延续至2020年之后。

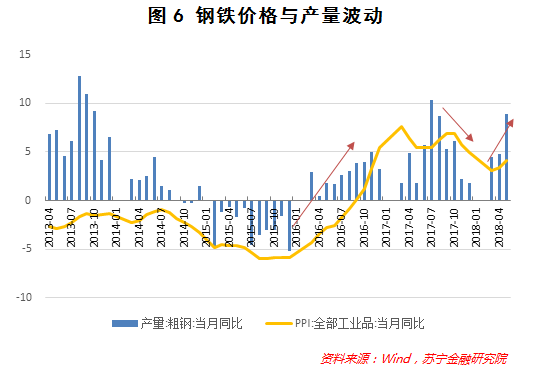

从工业品价格走势来看,去产能深刻地影响了宏观经济的上游市场。2015年底-2017年初,PPI指数直线提升,这一方面反映了去化产能的成效,也从侧面道出了钢铁、煤炭等产业的企业盈利改善的原因。所以,至少从价格方面来看,工业产能与需求的匹配程度正处于修复中,市场出清速度在加快。

不过,值得强调的是,行政性的去产能压制下获得的价格上涨刺激了企业扩大产能的反弹动机。一旦政策趋于放松,产量便开始增加,由此带来了价格下跌(参见图6)。由此看来,行政性的去产能多少与经济中自然的均衡状态有所距离。

还有哪些产业过剩?

其他具体产业中,去产能情况各有不同,具体情况分析如下:

(1)电解铝等有色行业得益于下游需求的快速增加,去产能基本完成,未来还需要进一步推进供给侧改革控制总量,提高质量。

(2)基础化工子行业去产能进程不一,化工类部分产品的产能利用率达到了80%,而PVC 和 PTA 行业产能利用率有待进一步提升,但供需也已经逐步改善,而烧碱和涤纶等产品去产能也基本完成。

(3)建材市场上,水泥和平板玻璃产量持续上升,价格也自2015年底稳步提升,直到进入2018年才有所反复,其去产能已经进入后期的稳步调整阶段。

(4)在汽车和家电两个行业中,汽车行业的产能问题主要集中在商用车方面,乘用车产能整体处在合理区间,但车企之间差别较大,但随着产能逐渐得到控制与重卡需求回暖,汽车行业产能过剩问题得到缓解。

(5)家电行业产能升级道路起步较早,且弹性较高,因此家电行业的产能问题不值得过于担忧。

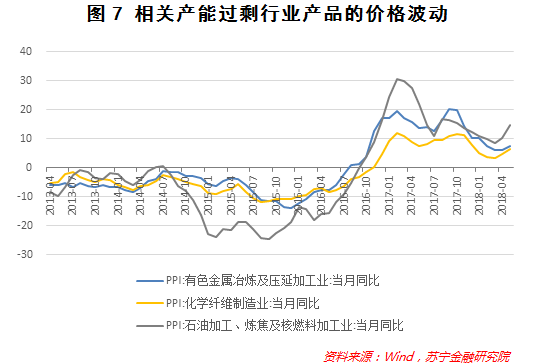

因此,除了部分石油化工子行业以外,其他传统意义上产能过剩行业的去产能效果尚佳。不过,需要注意的是,进入2018年以后,诸多产业的产量反弹明显,价格形成了波动中下降趋势(参见图7),因而投资者需要持续关注相关企业在政策放松情况下的产能反弹。

综合上述分析,行政性限产已经持续了2年半,仍然有一些产业存在产能过剩现象。并且,大多数行业产能利用率也都未达到合意水平。同时部分产业和企业反弹动机增强。由此来看,后续经济仍将受产能过剩问题及限产政策影响,相关行业的投资前景也将进一步分化