导语:当大多数光伏企业还在豪赌技术路线时,阳光电源一直在挖掘新应用场景,持续投入充电桩、电控、水面光伏、智能运维等巨头看不上的“小业务”,逐步打造出“光风储电氢”新能源一体化平台。

01 问鼎“一哥”

令人意想不到,一个辅材公司,市值能超越隆基(601012.SH),成为“光伏茅”新王。

从阳光电源(300274.SZ)2023年年报以及2024年一季报数字看,收入几乎全面增长,盈利结构显著改善,在手订单充足。

第一季度末合同负债81.8亿,同比增长109%,环比增长25%,更是创历史新高。

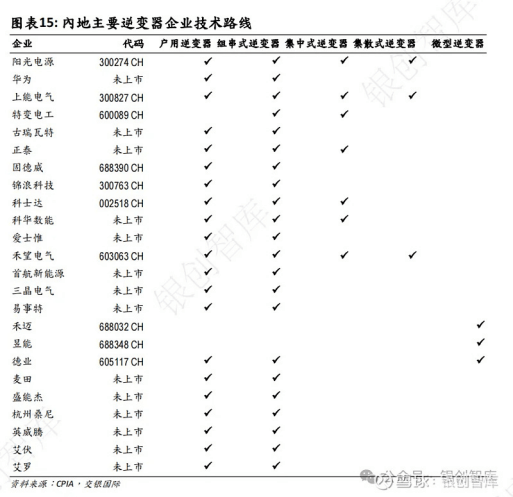

数字背后,主业逆变器和交流器的作用不可或缺。然而,能成为“光伏茅”,逆变器的故事,当然远远不够讲。

早在2023年三季度,阳光电源已是为数不多能够实现环比增长、业绩连续超出市场预期的光伏企业。

但一部分机构投资者,认为阳光电源逆变器超过15%的净利率,是产能错配的短暂利好,对其能否持续,仍抱持谨慎态度。

在机构圈,甚至传出过“阳光电源利润暴跌”的悲观预测。

毕竟,这一数字高于锂电池巨头宁德时代,而逆变器的技术壁垒并不及锂电池高。再加上逆变器玩家众多,下游电站也会扶植其对手,避免阳光电源一家独大。

直到2023年底,阳光电源展示了“光风储电氢横向一体化”的新故事,才获得了投资者认可,继而问鼎“光伏一哥”宝座。

02 不走寻常路

光伏这一轮产能过剩,不再是单点的过剩,而是硅料、硅片、电池片和组件四大环节的集体过剩。

从硅料到组件的纵向一体化龙头,过往“卷产能”的致胜策略,正面临新挑战。

在这场光伏产业的变局中,阳光电源选择了一条不同寻常的道路。它将逆变器作为电站“流量入口”——以电站EPC为跳板,进而向储能、氢能业务拓展。

阳光电源原有的客户资源,包括终端业主、EPC、经销商和安装商,与储能系统集成的客户高度重合。这为阳光电源提供了天然的交叉销售优势。

作为平台的电站,与组件厂深度绑定。这一策略,可拉动逆变器出货,也能敏锐地捕捉到行业投标的风向和制造业的冷暖变化。

体现在业绩上,2023年第四季度,阳光电站开发预计实现收入超过120亿,为2023年全年贡献利润在10亿元左右。

在储能方面,自2020年以来,全球储能行业呈现出快速发展的态势,国内政策的大方向,是推进能源储存,建立分布式能源网络,努力提升储能的利用率。

受益于此,四年间,阳光电源的储能业务从2018年的3.8亿元飙升至2022年的百亿规模。

就在阳光电源的业绩交流会上,董秘陆阳提到,2024年是储能业务元年,公司出货目标20GWh以上,市场规模和公司市占率都会提升。

从业绩看,阳光电源电站EPC获得不菲收益,第二增长曲线——储能业务与主业形成齐头并进的局面。

当大多数光伏企业还在豪赌技术路线时,阳光一直在挖掘新的应用场景,持续投入充电桩、电控、水面光伏、智能运维等巨头看不上的“小业务”,逐步打造“光风储电氢”新能源一体化平台。

阳光电源市值超越隆基,不仅是业内竞争此消彼长,更标志着光伏产业发展路径,开始向综合能源管理服务商的方向切换。

03 新王能当多久?

当下光伏主链硅料、硅片、电池片和组件等主链价格几乎全线暴跌,下游电站毛利率反而大幅提升。纵向一体化企业如晶澳科技(002459.SZ)等,也捕捉到这一变化,积极布局电站建设。

相比硅料到组件的纵向一体化,光储横向一体化的演进,只是多了渠道和应用场景变化,并未颠覆光伏产业旧有的增长逻辑与过剩实情。

何况电站与储能业务,还有自己的阿克琉斯之踵。

2021年,组件价格大涨,最高触及2元/W的高峰,让电站EPC业务面临前所未有的亏损压力。阳光电源还曾被质疑,是否能持续支撑这场重资产的游戏。

集中式电站EPC业务模式,本质上就是自建电站后转手出售,赚的是一点辛苦费和材料差价。

由于前期的施工、材料采购非常吃资金,资金回收周期也长(12-18个月不等),属于不折不扣的重资产。

因此,大型央国企会利用资金的利率优势,亲自下场做电站,甚至捆绑中游制造“减少中间商赚差价”。

反观储能市场,也陷入另一场即将过剩的轮盘游戏。已经反应过来的光伏一体化巨头,开始加码储能。

天合光能(688599.SH)、晶科能源(688223.SH)、东方日升(300118.SZ)等多家头部组件厂纷纷推出覆盖大储、户用和工商业多场景的产品,风头丝毫不弱于垂直储能厂商。

其中,尤以晶科能源高调为甚,提出要将储能放到和光伏一样重要的位置。

相对上述对手,阳光电源尽管在大储和品牌上有渠道和先发优势,但在国内工商业储能并无优势。

2023年,储能“元年”即红海。入局者已多,利润空间日益压缩。阳光电源也在业绩交流中提到,2023年储能市占率下降,主要是放弃国内低价单影响。

在光伏(储能)产业供需论坛会议上,中国光伏行业协会理事长、阳光电源董事长曹仁贤也提到,外部资本对储能市场的分析与炒作热情很高,但目前储能现状并不乐观。

特别是,国内储能已经成为新能源开发的“枷锁”,实际利用率极低。超过九成的储能闲置,成本却由电站负担。

地方政府和电网对储能电力的夜间接收并不积极,电站投资收益因此大打折扣。

纵向一体化龙头纷纷杀入,价格战火蔓延至储能市场,亦难避免。

耐人寻味的是,阳光电源也将手伸向了他们的地界,“主动”卷入范围更大的一体化竞争。

为了在组件采购中保持优势,在上市公司体外,阳光电源正在扶持“小弟”。

阳光电源投资光伏主链一直比较克制。阳光电源实控人曹仁贤,近期作为LP(有限合伙人)参投的多只基金,都投资了光伏制造。如做电池片的中润光能、制造研发组件的大恒能源等。

本来已经冲出逆变器、成为王者的阳光电源,似乎又跳进了红海。(来源:阿尔法工场Green)