几天前,估值超过10亿的两家联合办公“优客工场”与“方糖小镇”宣布达成合作——他们将互换股份,成立合资子公司共同运营,未来还会打通会员体系。

双方没有透露互换了部分股份的比例,优客工场董事长毛大庆兼任新的合资公司董事长,方糖小镇CEO万里江兼任CEO,虽然交换了股权,万里江反复强调这次并非合并“我们是联合体。商业运行上,两家公司仍然是独立的商业运行经济体。”

这个时间点耐人寻味。就在一周前,优客工场才陷入了一场与行业巨无霸Wework的官司,Wework以侵犯商标为理由,给了刚刚进入洛杉矶的优客工场一个“下马威”。

在发布会上,优客工场董事长毛大庆否认了这是一种“抱团取暖”的说法。“我们认为这个行业其实在上升过程中,不是说我们俩过不下去了,完全没有这个必要。”毛大庆说。

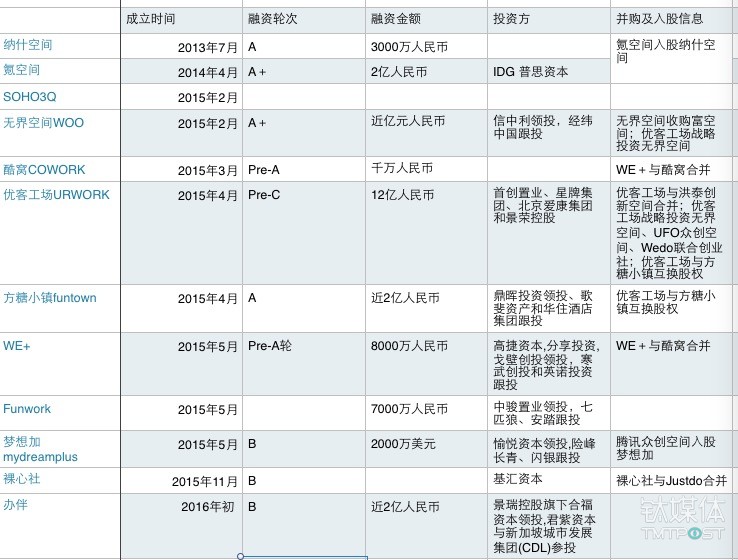

对优客工场来说投资入股与战略合作都不是新鲜事,作为一家最受资本青睐的联合办公空间,你可以在多场战略发布会上看到优客工场的身影。

从估值来看,估值200亿美元的Wework与70亿人民币的优客工场还不在一个量级,而前者所建立的10万+全球会员体系是同行们难以企及的。对于在国内初具规模、开始走出海外的优客工场来说,培育新的市场与面对来自 Wework 的压力,这些都才刚刚开始。

“我们现在谁都不冷。”方糖小镇CEO万里江表示。在宣布合作的几天前,万里江接受了钛媒体专访。关于“共享办公”的盈利模式是什么、到底“路在何方”,他有了更清晰的认识。

根据第三方机构克而瑞发布的报告,效仿Wework的联合办公在中国出现两年连,融资、合并的消息不断,风口一直都在,跟快车民宿不同的是,当“共享办公”在中国落地,人们至今还在讨论“它到底是什么”。

一家公司为什么要选择与别家“共享办公室”?在钛媒体T-EDGE 科技生活节上,万里江把原因总结为,找到更多的合作,建立更多的情感连接,而目前方糖小镇的25家门店中,有22家位于上海的核心区域,平均出租率90%以上,密集开店形成网络,在创业者群体内形成品牌影响力,这些则代表了联合办公在打造社群时的一种方法论。

据万里江透露,方糖小镇的租户中创业公司与非创业公司各占一半,目标客群定位为泛互联网公司及文创公司,他们对于办公环境更为挑剔,内心孤独,渴望社交与情感陪伴。

曾经运营文创园时积累的观察与人脉促成了方糖小镇,据悉,该平台每年举办近3000场的活动,这些各类主题活动面向会员与非会员开放,同时成为方糖小镇吸引目标客群的流量入口。

孵化器,社区,空间运营商,联合办公的多重身份让它与传统写字楼区别开来,移动办公人士和创业者的出现给办公空间开出了新订单,这也就成了方糖小镇在创立之初的契机,为创业者提供陪伴,满足星巴克实现不了的办公需求。

在中国这个需求有多大?跟正在进入中国的Wework比起来,国产联合办公们有多少胜算?在回答这些问题前,我们可能首先要清楚的是,联合办公在中国都是怎样实现盈利的。

活下来的,靠什么活下来

由于供应过剩,在2017年初,联合办公经历了一波关店合并潮,we+酷窝合并,无界收购富空间,草率入场的玩家们吃到了苦头;他们也在告诉后来人,这并不是一件“出租工位、躺着收钱”的美事。

在万里江看来,经过一轮淘汰存活下来的联合办公们基本可以归为这两种:要么是地产商出身,如优客工场和SOHO3Q,他知道怎样低价拿地;要么是设计师出身,他懂得控制装修成本。

而这归根结底都在说明一个事,既然你要把房子租出去,性价比和毛利率才是关乎生死的大问题。

“方糖小镇的租售比(单工位成本除以单工位售价)可以达到50%,这在业内绝对属于领先。”相比于行业平均的60%到70%,万里江显得自信满满,他预计2018年上半年可以实现社区总盈利。

看起来和地产商设计师二者都无关的方糖小镇的优势在于,近10年的文创园运营经验,每到达一个核心城市的核心区域(如北京国贸),团队人员会去展开调研,录入写字楼盘字典(数据库)。随着楼盘信息的动态更新,数据库会给出区域内性价比最高的项目(类似快捷酒店选址)。

与其他需要价格战和砸钱运营的共享行业不同的是,目前在中国一线城市CBD的写字楼存量是足够的,即使是看中了同一地段的不同联合办公品牌也不存在竞标的问题——大不了你要10楼我要11楼。

经过两年的试验,方糖小镇的装修设计开始标准化,功能分区模块化,把流动办公区与私密空间分隔开……

“出租率,租售比和运营成本,遇到一家联合办公你去问他这三个数字就好了。”万里江说,意思是说,一家联合办公首先应该在租金上有利可图。

据Wework的公开资料,2014年租金收入占到了总体收入的93.33%,融资报告中预计在2018年整体租金收入会占到整体的87.27%。服务型收入从6.67%增加到12.73%。

尽管谈到未来,联合办公们会提到会员体系、企业级服务与技术输出,但收租问题才是他们要跨过的第一道槛。