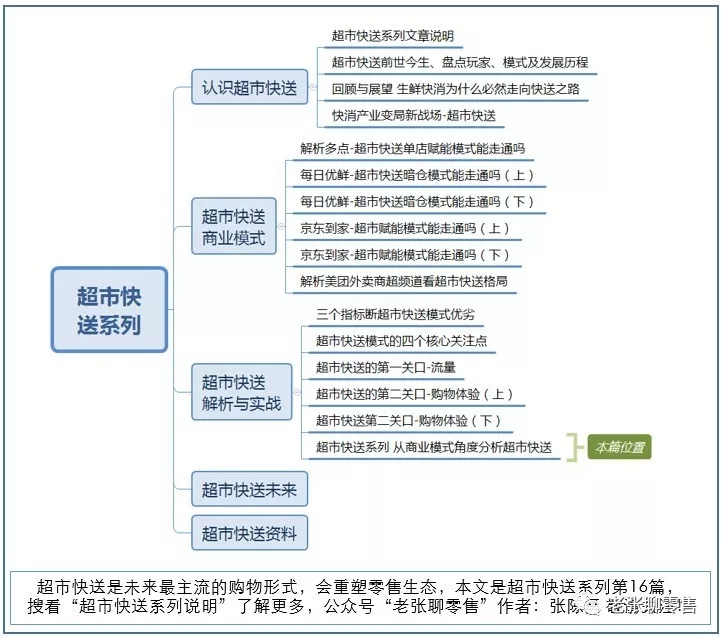

超市快送是未来最主流购物渠道,会重塑零售生态,搜看“超市快送系列文章说明”,了解超市快送。

商业模式的定义是:一个企业满足消费者需求的系统,这个系统组织管理企业的各种资源(资金、原材料、人力资源、作业方式、销售方式、信息、品牌和知识产权、企业所处的环境、创新力,又称输入变量),形成能够提供消费者无法自力而必须购买的产品和服务(输出变量),因而具有自己能复制且别人不能复制,或者自己在复制中占据市场优势地位的特性。

商业模式包含9个要素,分别是价值定位、目标市场、营销、供应链、分销、收入模式、成本结构、竞争、市场大小。本文从这个9个角度分析超市快送。

价值定位&目标市场

超市快送主要满足生鲜及快消商品的购物需求,其卖点是快速送达。生鲜及快消商品在传统渠道有便利店(小超市)、大卖场、菜市场。

消费者为什么要用超市快送平台代替传统渠道,传统线下渠道,比如大卖场,生鲜商品的毛利率只有10%左右,整个门店综合毛利只有20%左右,传统线下超市已经是效率比较高的购物渠道,超市快送平台的履单成本大概10-20%,目前超市快送平台在成本效率上并不比传统渠道更优。

消费者选择购物渠道,除了商品品质价格外,还要考虑购买成本,包含付出的时间,精力等,超市快送能快速送货上门,比传统渠道更方便。

京东到家、饿了么、美团外卖要收配送费,永辉生活、每日优鲜有起送金额限制,盒马鲜生商品的品质和平均价格高于传统超市,所以,与传统大众渠道相比,超市快送平台目前不具备实惠的竞争力,但更方便,超市快送平台的目标客户是对价格敏感度低,对便捷敏感度高的群体。

营销&供应链&销售

在前文“超市快送的第一关口-流量”中,详细分析了不同平台引流的策略和结果,包含地推、门店引流、平台引流等,这里不在累述。

供应链方面,超市快送平台分为控货和不控货两大类,京东到家、饿了么、美团外卖不控货,每日优鲜、盒马鲜生、小象生鲜等控货。其中盒马鲜生已经进入供应链上游,推出了日日鲜这类创新商品,推出了帝皇鲜这类自有品牌,推出了盒马工坊这类便捷商品。

不控货对应C2C模式,控货对应B2C模式,由于超市快送单仓覆盖范围小,小区域内入驻商家有限,用C2C模式未必能丰富品类,用B2C模式能把销售集合到一起,产生规模化效应,对品控等更易把握,更容易优化商品结构,笔者认为,超市快送更适合B2C模式,这方面在前文“自营快送PK平台快送”中有更详尽分析。

销售指销售渠道,每日优鲜只有线上渠道,其它快送平台同时有线上渠道和线下渠道,线上线下渠道结合在一起的好处有2点,1是起步时线上订单少,有线下渠道支撑,才能在订单少的情况下丰富品类,起步更容易。2是销售与库存有匹配关系,线上线下2个渠道同时销售,能增大总销售额,所以能有更多库存匹配,能提高周转。

收入模式&成本结构

京东到家、美团外卖、饿了么的收入结构类似,京东到家有三部分收入,第一部分是入驻企业缴纳的使用费和保证金,分别是6000元/年使用费,6万元保证金。第二部分是入驻超市的销售扣点,以前扣点一般是3%到5%,现在一般是5%到10%。第三部分是向消费者收取的运费,每单2到8元。

盒马鲜生是0元起送无运费,永辉生活APP是满18元免运费,每日优鲜是39元以上免邮,多点是满79元免邮。

京东到家是扣点模式,如果扣点是7%,配送成本是7元/单,那么笔单价必须达到100元,才能支持配送成本,所以只能收取运费,假如运费4元,笔单价达到43元,运费+扣点就能支持配送成本。

盒马鲜生、永辉生活APP、每日优鲜、多点的履单都要经过拣货打包配送过程,盒马鲜生订单密度高,配送成本稍低,每日优鲜仓库面积小,仓内成本稍低,假设4者的履单成本都是11元,估计4者线上笔单价都要达到70-90元,才能盈亏平衡。

盒马鲜生、每日优鲜定位较高,多点起送金额较高,据说,永辉生活APP目前的笔单价低,还处于每单补贴阶段。

盒马鲜生、永辉生活APP、多点都已经有B2C频道,总仓发货,第二日送达,这是把流量变现,这能拓展更多盈利空间,而类似京东到家这样的平台,由于是不控货模式,要考虑合作伙伴的利益,所以难以推出B2C平台,在扩展性上竞争力不足。

竞争&市场规模

超市快送所在的市场是生鲜快消商品,这几乎是市场容量最大的品类,目前超市快送在这个市场占比很小,未来增长空间很大。

便利店(小超市)、大卖场、菜市场是生鲜快消品最主要的销售渠道,它们只是目前情况下理想的购物渠道,传统渠道有各自的问题。

便利店(小超市)商品少,价格高,主要满足便利购物需求,不能满足一站式购物需求。大卖场商品虽然多,价格也不高,但距离远,路途成本高,不够便利。

超市快送目前能更好同时满足一站式+便利的需求,比便利店(小超市)商品更丰富,比大卖场更便利。随着消费者收入更高,对便利性更看重,超市快送会越发壮大。

如果出现技术变革,无人驾驶或者无人机配送用于超市快送,那么超市快送除了能满足一站式+便利购物需求外,还能同时具备实惠竞争力,有可能代替传统渠道,成为最主流的生鲜快消品购物渠道。

超市快送平台的发展路线可能类似京东,京东通过快速送货(半日达)吸引用户,有了用户后推出开放平台,目前,开放平台每年为京东带来百亿级利润,如果没有开放平台,京东可能已经被亏损拖垮。

超市快送也是通过配送速度吸引用户,最快30分钟送达,比京东半日达更快,京东自营半日达亏损严重,但类似盒马鲜生这样的快送门店初期就具备盈利能力,而且生鲜快消商品比京东起家的3C商品购物频次高,市场空间大。笔者认为超市快送平台的最大机会是成为下一代购物入口,其规模GMV甚至可能远超淘宝天猫。

总结

本文从商业模式的9大要素分析超市快送,笔者希望自己能从不同角度理解超市快送,能从要素点、组织系统、本质逻辑等多个维度建立认知体系,相信只要收集信息足够多,理解维度足够多,思考足够深入,就能更准确判断超市快送发展趋势,更好参与和推动变革进化。

原内容转自微信公众号“老张聊零售”