美东时间8月13日,京东(NASDAQ:JD)于盘前发布的2017年Q2财报显示:财季营收932亿元、同比增长43.6%;GMV达2348亿,同比增长46%;持续业务经营亏损、净亏损分别为4亿和2.87亿;2016年同期,持续业务经营亏损、净亏损分别为1.577亿和1.28亿。

概括来讲就是规模保持40%以上的同比增速,但亏损却全面放大。财报公布后,京东盘前跌幅一度接近8%,开盘后最大跌幅为6.54%。看来投资人的第一反应是:如此规模还越亏越多,啥时能赚钱?

值得注意的是,京东继续以“非美通用会计准则”面目示人。2017年Q2,京东持续经营业务Non-GAAP净利润为9.765亿。

GMV应当“降权”

京东的策略一直是:自营业务赚口碑、“第三方”业务赚钱、GMV赚估值。

时至今日,GMV对京东估值的意义应当下降,或者说“降权”。原因有三:

一是结构巨变,影响纵向可比性。

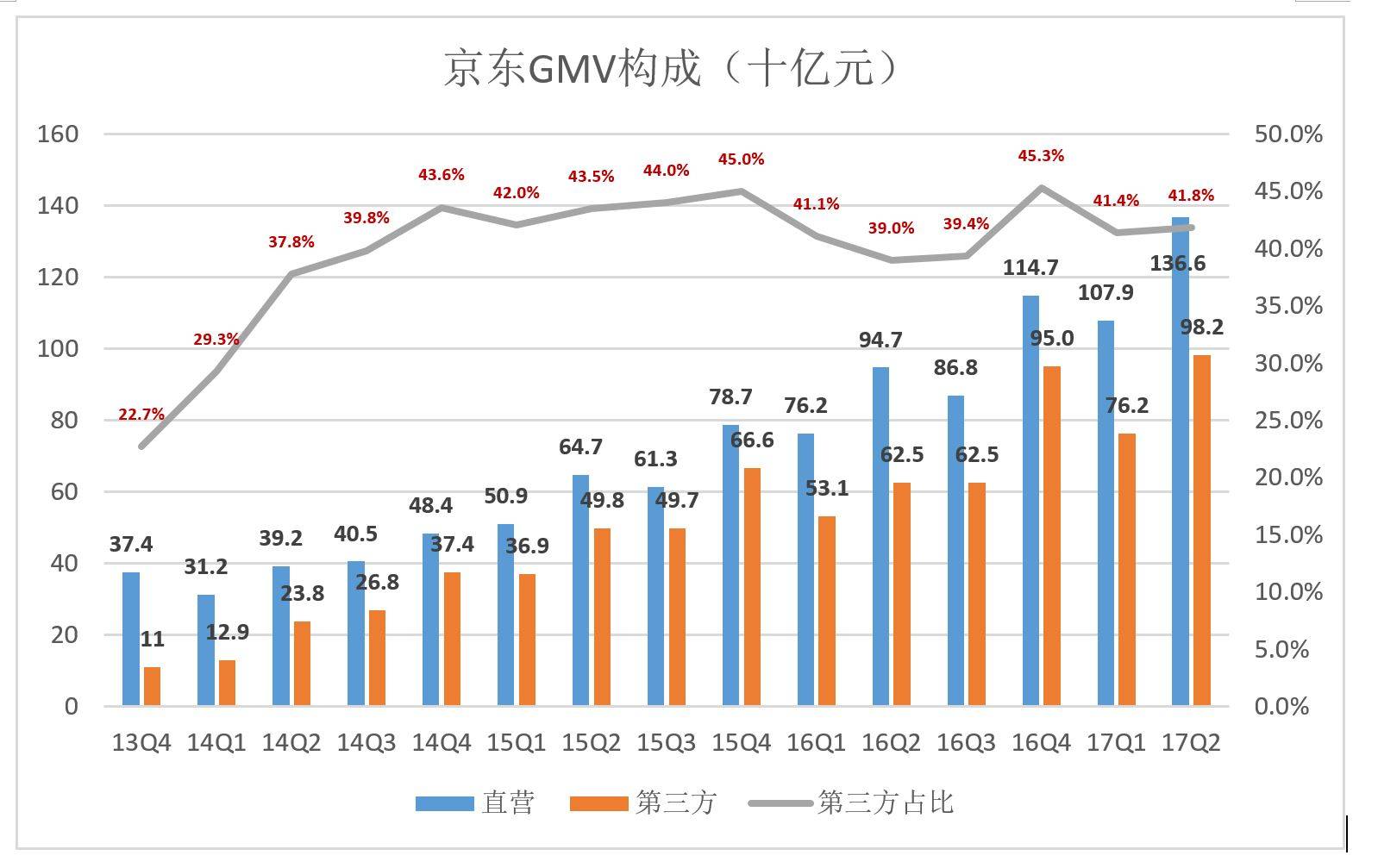

京东GMV由“自营”和“第三方”两部分构成。后者提供的购物体验与自营相比有较大落差,可以说是“消耗”口碑的。2016年4月,京东不得不清洗掉2万多第三方卖家(其中服装服饰类占70%),约占总数的六分之一。

2016年Q4,京东自营和第三方交易总金额分别达到1150亿和950亿,第三方交易额占比达45.3%。2017年Q2回落到41.8%,但2017年Q4有可能再创新高。

二是电商行业没有统一标准。

但由于各家尺度不同,横向比较意义不大。正如马拉松没有世界纪录只有所谓的“最好成绩”,因为每个赛事的地形起伏、气候条件无法统一,直接比柏林马拉松与首尔马拉松的成绩不太严谨。

三是履约率波动,GMV犹如“橡皮筋”,难以充当“标尺”。

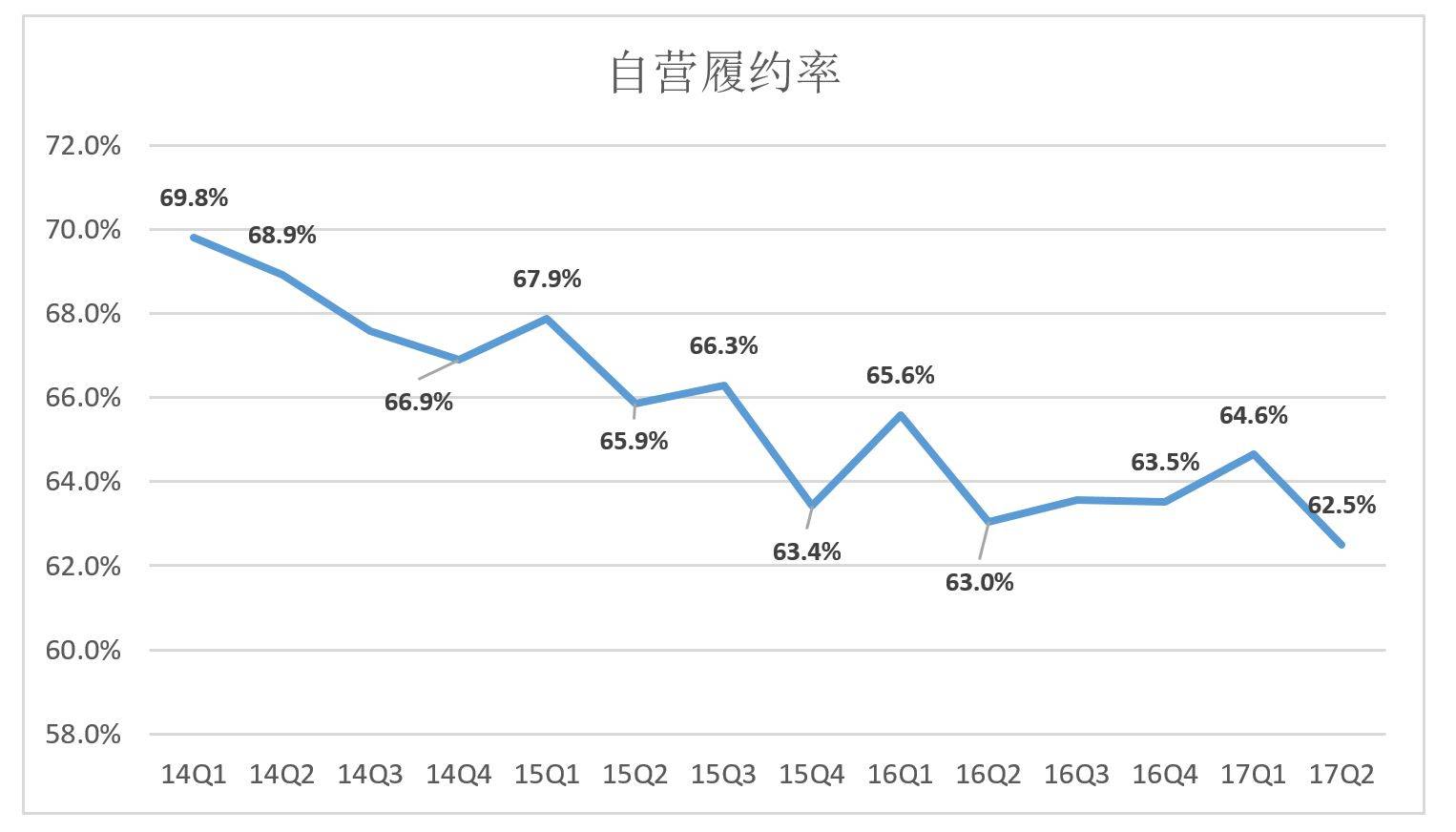

拿同一家电商平台各个时期GMV进行纵向比较时,还需注意履约率。GMV是消费者提交订单的总金额,不管最终是否付款成交,是否退货。以2017年Q2为例,自营业务GMV达1366亿,而列入财报的自营业务营收为854亿,相差竟达512亿,履约率为62.5%。而2015年Q2,自营业务履约率为65.9%;2014年Q2更是高达68.9%。

自营业务尚且如此,第三方卖家的真实履约情况更加难以捉摸。

2017年,京东首次公布了“618”活动数据:18天销售1199亿,平均每天66.6亿。2017年Q2剩下73天,日均GMV为15.7亿。

以上推算成立的前提是京东公布的2017年“618”销售额与Q2财报采取同一标准。

总之,电商平台公布的GMV有一定参考价值,但其在估值时享有的权重应当降低。

盈利能力分析

由于长期巨亏,对京东估值的主要依据是GMV,内在逻辑是先扩张规模再图利润。如今京东已是成熟公司,过去往12个月GMV达7874亿,估值应当兼顾规模与利润。

下面让我们评估一下京东的盈利能力。

1)毛利润率上升空间有限

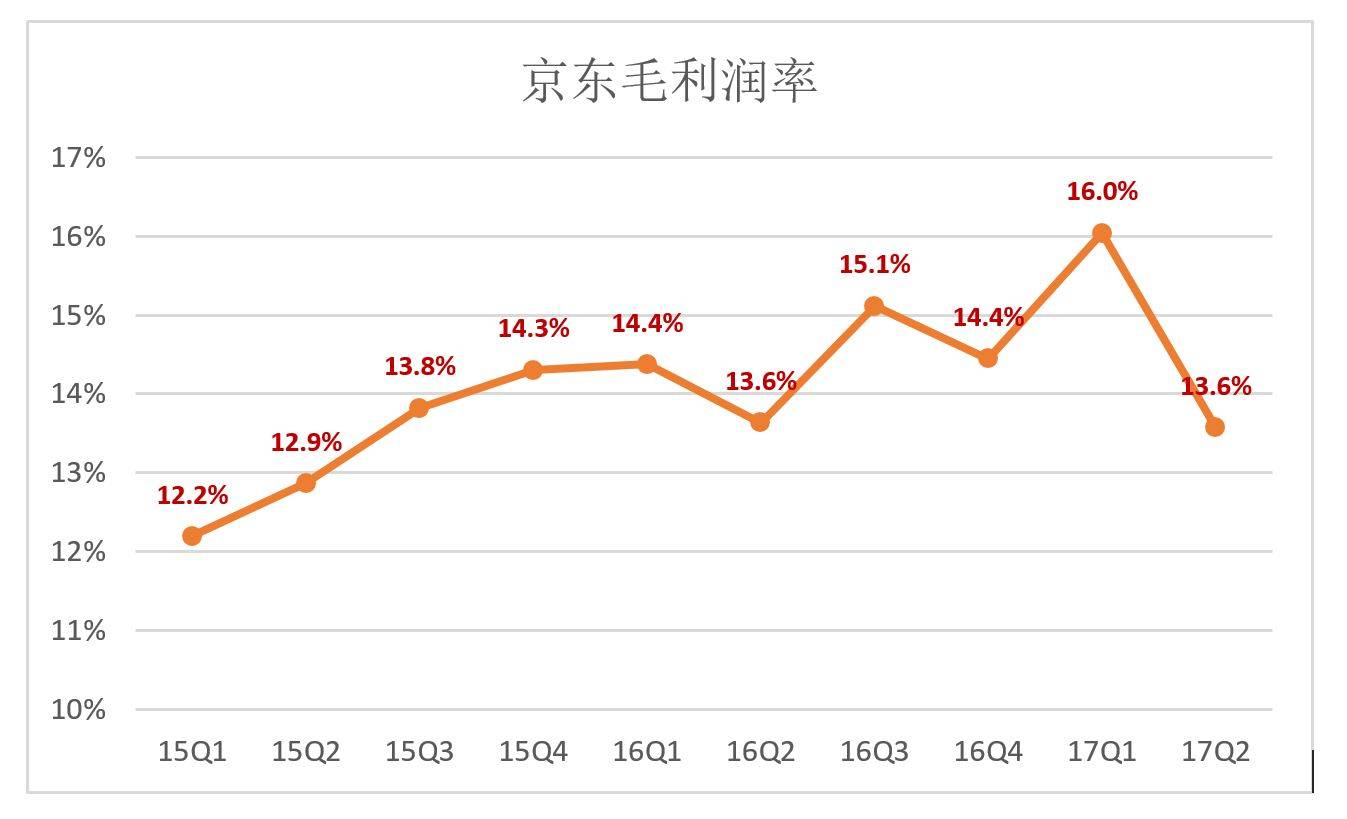

京东以自营电商起家,赚的是差价,模式重,毛利润率低。引入“第三方”卖家,收取“平台使用费”、“扣点”和放贷赚利息,毛利润率可达70%左右。以此推算,“第三方”业务的贡献约占京东毛利润的40%。

2015年Q1到2017年Q2,京东毛利润率在12.2%到15.1%范围内波动,暂时看不出向上突破的迹象。主要原因是第三方卖家销售额占比没有多少提高空间。

2)履约费用要找人分担

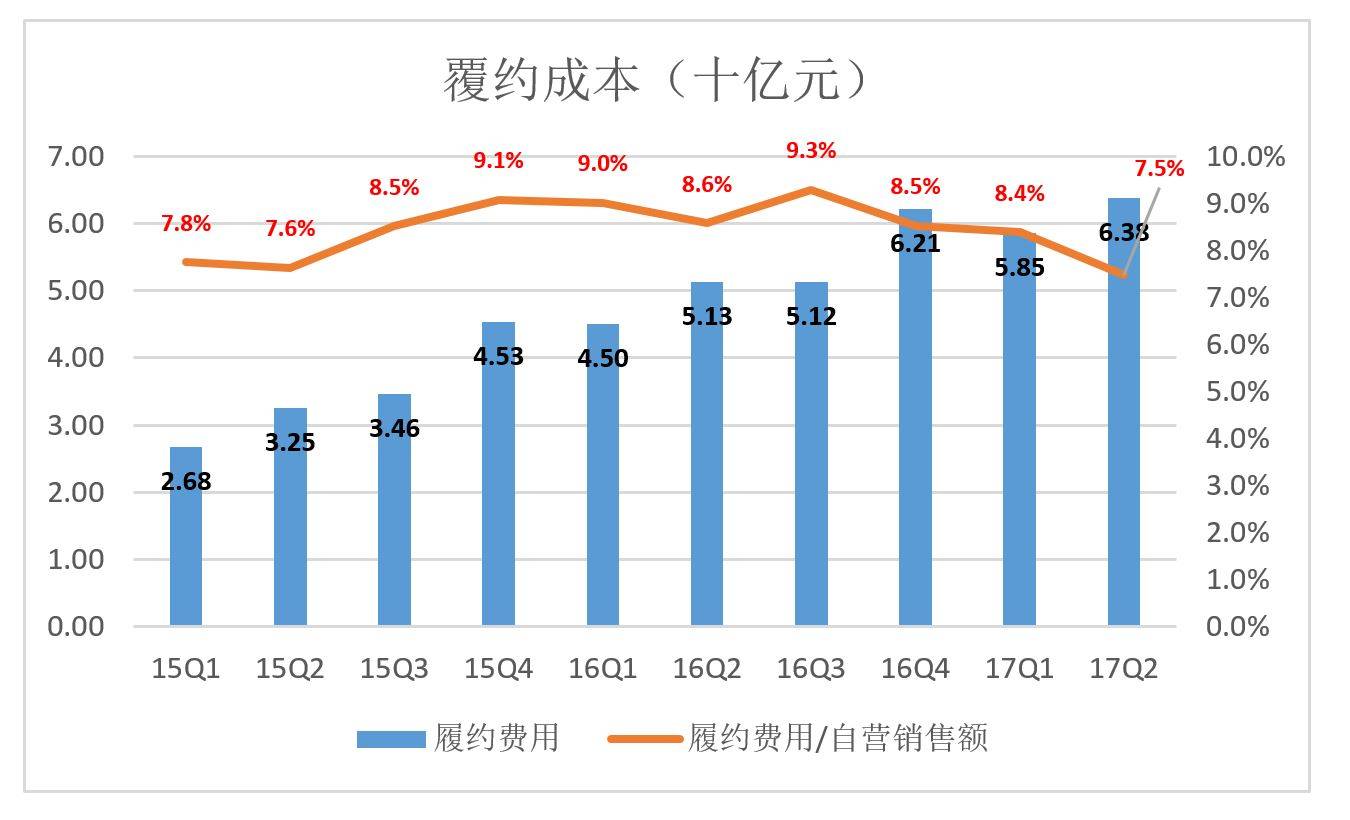

2017年Q2,京东履约费用为63.8亿元,相当于自营销售额的7.5%。部分原因是第三方卖家付费使用京东配送服务,分担了履约成本。

让更多第三方商家使用京东配送服务,对改善业绩至关重要。这是京东决心封杀天天、百世快递的根本原因。

3)市场、研发、行政费用难以进一步压缩

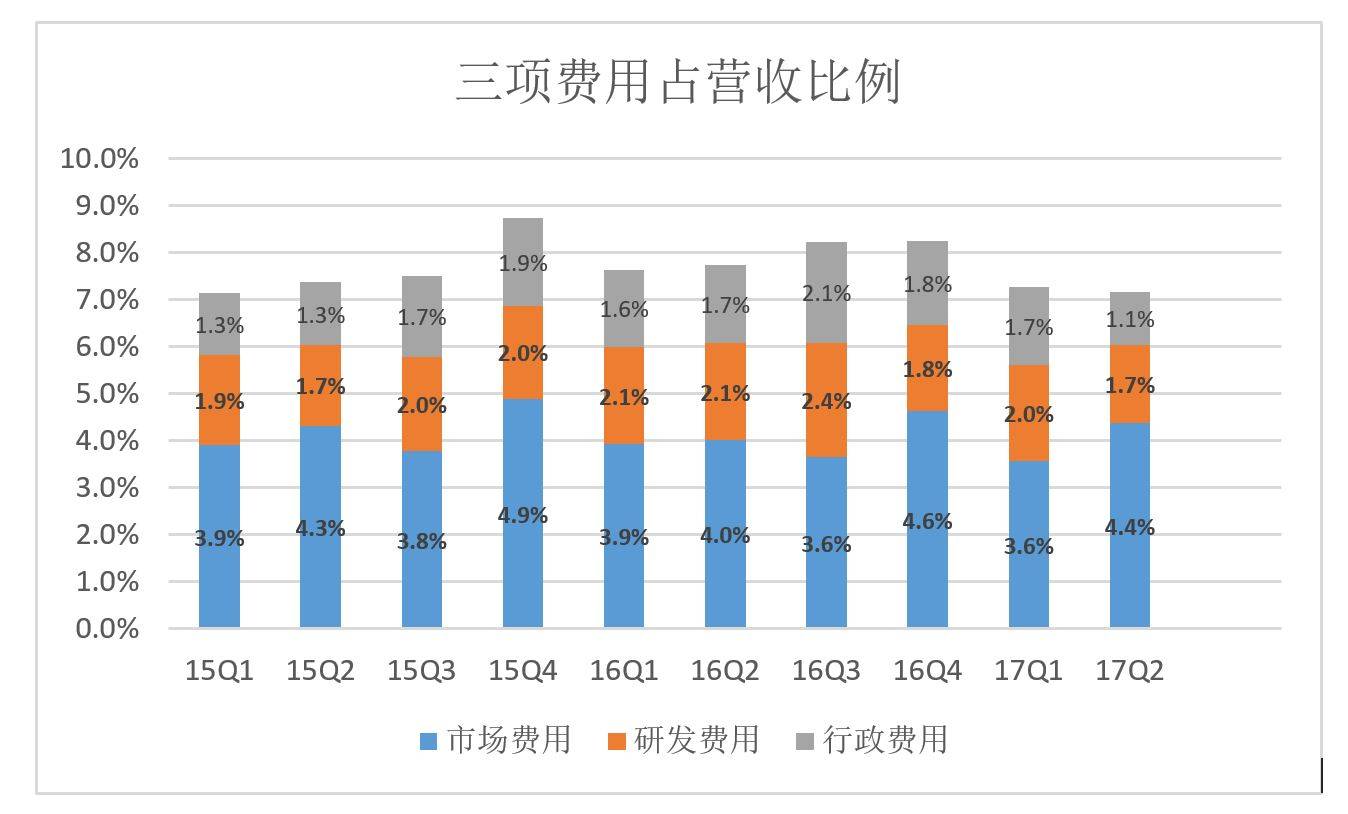

京东市场、研发、行政控制得很好。2015年Q1以来,三项费用合计占营收的比例在7.1%到8.2%之间,进一步压缩的空间比较有限。

有一个值得注意的变数,那就是京东以15%股权换取微信一级入口的导流效果让刘强东感到满意,否则与腾讯合作到期后双方未必会续约,京东市场推广成本或多或少会有所上升。

总之,京东是一家执行力很强的公司,毛利润率、履约成本、费用控制等方方面面基本已做到极致,规模也不算小,仍旧难以真正盈利要从“顶层设计”找原因。说白了就是要开放,别总想“十节甘蔗都自己啃”。