包含吴恩达、陆奇、张亚勤等多位曾负责公司人工智能、云计算等业务的高管相继离任,以及晚于阿里云7年,腾讯云3年才正式进入云计算市场的情况,让百度云的当前处境十分尴尬。

相比于谷歌在云基础设施服务支出高达93.9%的年增长率,这一数据超过亚马逊、微软等所有对手,百度云不仅需要一定时间补课,更需要大量资金投入。而这一要求对于现金牛业务广告营收增速放缓,新业务尚未盈利的百度而言,要想真正打开云市场挑战重重。

眼下,尽管百度决战云市场的信心很大,但是云市场属于一场需要早期投入巨额资金进行基础技术研发和实践积累的耐力赛,百度真的耗得起?或者跟的起吗?

不掉队

在美国,尽管亚马逊云业务市场占比已经高达51.8%,市场排名第一,且年增速保持50%以上,但是谷歌依然并未放弃扩大云市场份额的投入。同样在中国云市场,百度云的境遇同谷歌云一样,起步晚,意图通过加速投入以此缩短与大家的差距。但相比于谷歌接近1030亿美元(截至2018年3月数据),百度眼下最迫切需要解决现金流问题。

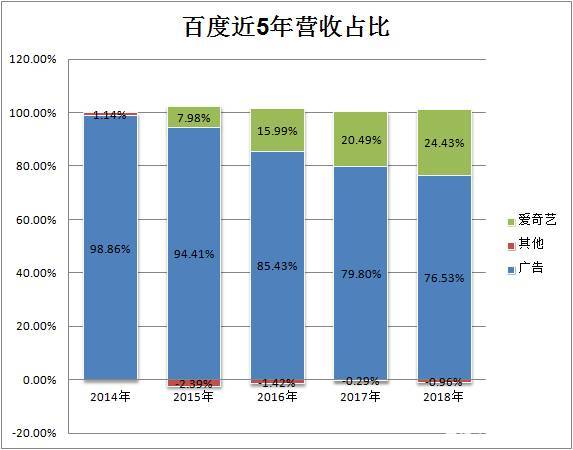

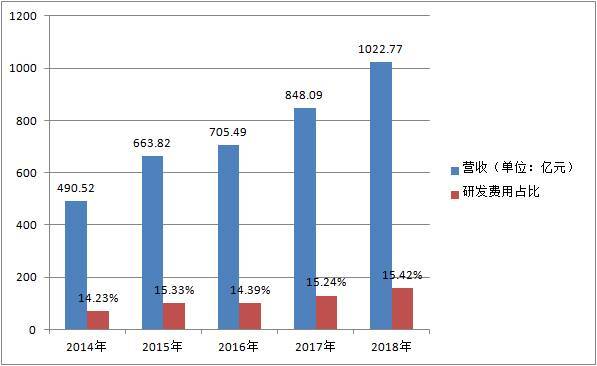

根据百度近5年财报数据显示,为了再造营收奶牛,从2015年开始,加大对新业务诸如人工智能、云计算以及爱艺奇视频等的扶持,且效果比较显著。

从近5年的财报数据显示,在2014年,百度广告营收为98.86亿元,占比总营收99%。此后持续降低,一直到2018年,广告营收为76.53亿元,占比降至约80%。在这5年中,爱奇艺的营收总占比也从过去的10%不到,增长至约25%。虽然营收在增长,但是居高不下的内容成本和运营亏损,导致爱奇艺连续亏损中,其中2018年净亏损金额高达91亿元,超历史新高。

大盘营收增速放缓,新业务迟迟未能盈利。眼下,百度既要解决大盘营收增速问题,又要平衡新业务投入和盈利矛盾。新业务年近100亿的净亏损,对于一家上市公司来说,信任票不可持续。

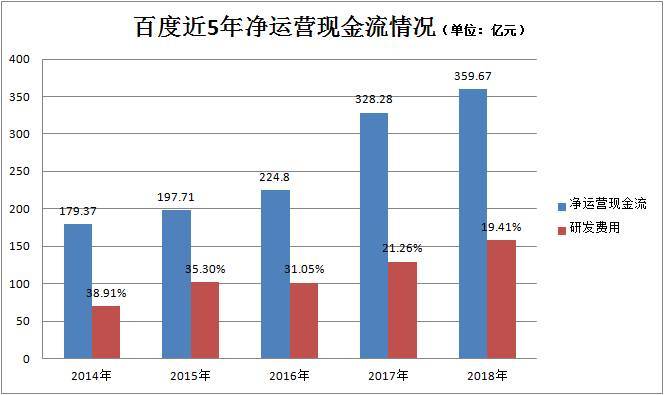

从百度现金流看,近两年增幅较大,其中2018年净运营现金流达到359.67亿人民币,是2014年2倍。经营活动现金流净额足以覆盖投资活动和筹资活动的现金流流出。可以说,虽然百度和谷歌的现金流不可同日而语,但至少百度在现金流流入尚且稳定。

上面已经提到,云计算市场是一个需要投入大量时间和技术研发积累的新战场。百度在研发费用投入方面,虽然每年都在增长,但是占比净运营现金流却是在持续下降。目前百度尚未公布在云计算这一细分业务上面的年投入,但是相比于谷歌在云基础设施服务支出高达93.9%的年增长率,差距不是一点点。

实际上,新业务持续亏损可能还并不是影响百度进入云计算市场的最大挑战。来自整个赛道的拥挤,以及马太效应的越发显著才是。

根据美国权威调研机构Gartner发布的2017年全球公共云市场份额报告显示,亚马逊AWS、微软Azure和阿里云位列全球前三,其中AWSIaaS营收达到122.21亿美元,市场份额超过50%,增长率放缓达25%;微软云IaaS营收达到31.3亿美元,增长率高达98.2%。另外,阿里云IaaS营收为10.9亿美金,增长率也非常可观,达到62.7%。“3A”合计垄断了近7成市场份额,而且这种垄断优势在加大。

除了3A之外,第四五名分别为谷歌、IBM。其中谷歌云2017年全年营收为7.8亿美元、增长率达到56%;IBM云营收达到4.6亿美元,增长率也达到了53.9%。

从报告可以看出,在公有云这个赛道上,已几乎没有其他选手什么事。这点可以从Gartner前期发布的公有云IaaS魔力象限上看出来。

仅仅一年时间,14家玩家变成了6家。市场竞争之激烈,淘汰率之高,超乎想象。但从整个市场来看,增量市场没机会,那么存量市场有没有机会了?要想从前五强中抢夺市场蛋糕,恐怕只有价格战。实际上不管是阿里云,还是谷歌云也都在大打价格亲民牌。尽管百度云也在各种跟随中,但是这一招显然希望不大。那么百度云还有其他可能吗?

差异化

虽然全球云计算市场大局已定,但并不意味着中国云市场就没有机会。

在OOW 2015大会上,甲骨文CEO马克·赫德表示,过去五年中全球IT预算处于持续下降态势,在2015年的降幅就达5.1%。受此影响,戴尔、IBM、EMC、HP、TEREDATA等传统IT公司在过去两年的总计营收降幅就达到了164亿美金。降低成本的同时要提高创新的能力,企业CEO们向云转型势在必行。

马克·赫德所说的情况正在中国上演。

IDC 2018全球CloudView 调研的数据还显示,81%的受访企业正在或计划使用公有云。Gartner预测,全球公有云服务市场将从2017年的1535亿美元,增至2018年的1864亿美元,涨幅达21.4%。面对潜力巨大的市场,众多科技公司都加大了云计算领域的投入。

中国作为全球第二大云计算市场,不仅是各大国际玩家的必争之地,也是本土玩家分秒必争高点。根据市场调研机构IDC发布的市场份额报告显示,2018年,阿里云市场份额占比45.5%,排名第一;腾讯云市场份额10.3%,排名第二;中国电信第三,份额7.6%。

我们看见,在中国云计算市场,阿里云、腾讯云等玩家不仅抢跑时间不同,而且在策略上大相径庭。

成立于2009年的阿里云,依托自身生态体系业务覆盖广泛,基于电商高并发需求,计算资源严重盈余的优势,以转租其基础设施资源,开放云服务器,并以电商为切入口,逐步覆盖金融、政府等多领域。同时,为快速提升平台云计算输出能力,阿里云还引入第三方服务提供商,比如万网、中软、华数等其他厂商,使其成为一个庞大的云服务商场。

如今的阿里云服务,已经进入包括城市管理、工业、医疗、环境、航空在内的多个领域。其设施已经对美、英、德、日、中这五个全球最大的云计算市场实现了覆盖。国内的杭州市政府、华大基因、徐工集团、茅台集团、众安科技等为代表的超过100万行业企业都在使用阿里云的服务。而在国际上,沃达丰、飞利浦、施耐德、资生堂、雀巢、新加坡邮政、新加坡公交卡EZ-Link、香港理工、香港帝国金融集团、马来西亚云顶集团等国际知名大企业也都已经成为阿里云的客户。

相较于阿里云,腾讯云于2013年才面向社会开放。为差异化竞争,腾讯云选择了最熟悉的游戏行业切入,通过移动加速、应用加固、“蓝鲸”游戏运维平台、安全API等产品为游戏开发者提供云服务。此后,腾讯云逐渐放开更多的云服务解决方案:视频云、移动云、金融云等,在政务云方面,据统计,腾讯云已经陆续为广州、深圳、上海、重庆、四川、河南等20多个省市政府提供云服务。

虽然起步晚,腾讯云也是力推产业互联网转型战役,希望为各行各业进入“数字世界”提供最丰富的“数字接口”,提供最完备的“数字工具”,提供云计算、大数据和人工智能等新型基础设施等。扎根消费互联网,拥抱产业互联网,云业务上继续巩固传统的社交、游戏及视频版块实力,深挖医疗、交通等场景。

如果说阿里云已经跑出100米,腾讯云跑出了50米,那么百度云才刚刚开始。

相对于阿里倾向于Amazon的思路——转租基础设施(以IaaS为主,也有部分PaaS),起步于2016年的百度云更倾向于Google的思路,在基础设施上封装服务(PaaS+SaaS)。2016年7月,百度开始尝试将云计算与其他业务进行整合,百度ABC战略(AI,Big Data,CloudComputing)正式面世,并高举“云+AI”的打法,以此打开平台的差异化。截至目前,包含携程、快手、人人视频、中信银行、中国银联子公司等互联网公司、视频公司、金融企业成为百度云的客户。未来,百度云也将重点拓展金融、工业、农业、能源等领域的客户。

回头再看BAT三家在云计算市场的现况,根据三家2018年财报数据显示,阿里云为213.6亿,腾讯云为91亿,而百度云仅仅11亿。虽然百度云不及阿里云一个零头,但是考虑到当前国内整个云计算市场尚处于市场培育阶段,海量小微客户加上低单价,续约率不够稳定,导致大部分公有云服务都在赔钱赚吆喝。眼下,对于无论是阿里云,还是腾讯云,相比盈利来说,跑马圈地更为重要。这将成为百度云追赶的最好机会。

目前,随着“上云”理念逐渐被各行各样接受,国内云计算市场的关注点也开始从过去的电商、游戏、移动、社交等互联网行业,转向制造、金融、政务、交通、医疗交通、旅游、医疗、教育等传统行业。而在这个过程中,百度云能否抓住时间窗口,都将是未来2-3年的看点。