9月6日,手机供应链延续强势,集体大涨,迎来一片欢呼声。

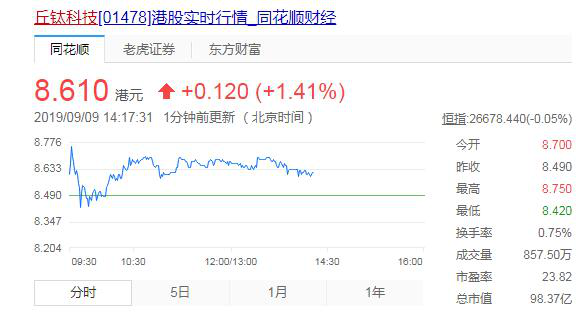

丘钛科技作为其中一员自是不甘落后,截止今日发稿,报8.61港元,股价持续飘红,目前涨幅1.41%,并在近期获瑞信唱好。

丘钛科技作为一家专注于智能手机和平板电脑所配置的中高端摄像头模块和指纹识别模块市场的科技公司,在经历市场的不断摸索之后,目前已跃居至行业内的头部位置。以2018年的摄像头模组出货量来看,丘钛科技以2.64亿颗的出货量位居国内行业第三。从今年上半年的财报数据来看,表现亦是趋好。但总体来讲,丘钛科技在目前手机和电脑终端销售市场疲软的大环境下,仍面临着市场不同程度的挑战。

股价“飘红”背后的丘钛科技

丘钛科技成立于2007年,2008年布局自己的生产基地,此后,便走上了规模化生产手机摄像头模组的道路。2010年至2013年公司进入快速成长期,此时的丘钛科技开始建立3MP—13MP的摄像模组规模化生产线,并迅速与国内一线知名客户展开合作,包括联想、中兴、酷跑和TCL,并在2014年年底成功赴港IPO。

丘钛科技的IPO生活过的还算可以。2015年开始涉足指纹识别模板业务,营收首次突破20亿。2016年开始,丘钛科技成功俘获多个双摄项目的供应商,指纹识别模组进入大批量销售期,此时的营收已达近50亿元,实现了同比增长1.5倍,资本市场亦是收获了充足的信心,股价上涨1.5倍。

2017年,开始走“高端化”路线,迅速切入手机光学产业链,行业市占率进一步得到提升,股价涨幅逼近200%,一路所向披靡。在经过2018的手机行业销量增速下滑之后,加速了产业链相关企业被淘汰出局的过程,供应链的竞争格局也趋于寡头化。对于处于头部位置的丘钛科技而言,自然也会收到相应的波及,但同时对中小模组厂商也起到了一定的劝退作用,反而具有一定的清场效果。

根据丘钛科技今年上半年的财报来看,期内营收50.61亿元人民币,同比增长57.8%,毛利约为4.15亿元,同比增长963.1%,最主要的是净利润方面实现了扭亏为盈达1.82亿,这或许是丘钛科技在财报发布之后股价见涨的主要原因。随着其对2019全年度销量目标的上调以及行业优势位置的显现,资本市场的信心得到进一步提振。但无论是从最新财报还是行业格局,都不难发现丘钛科技也正面临着诸多来自市场的挑战。

股价大涨的背后 暗藏市场隐忧

手机供应链市场角逐异常激烈,这一跑道可谓是你追我赶,热闹非凡,行业内瑞声科技、舜宇光学、欧菲光在业内各领风骚,这也意味着丘钛科技面临的挑战不在少数。

1、上半年毛利大增但毛利率占比极低 且负债率持续走高

根据丘钛科技2019年的中期报告显示,公司上半年摄像头模组销量达到1.83亿颗,较上年同期的1.03亿颗增长77.5%,其中1000万像素以上的中高端摄像头模组占比由2018年上半年的39.7%提高至46.8%。

指纹识别模组出货量虽然在上半年下降16.6%,但由于屏下识别模组单价由上年同期的13.9元,提升至29.7元,公司指纹识别模组的营收达到11.22亿元,同比增长80.67%。这两大核心业务呈喜人增长态势,直接导致丘钛科技上半年营收和毛利大增。但细看财报的背后,却隐藏着毛利率占比极低的隐患。

上半年,丘钛科技的毛利润增长了9.6倍,但毛利率却仅有8.2%,这还是同比提升7个百分点的结果。对比往年丘钛科技的中期毛利率,这一数据处于公司历史较低水平。以摄像头模组为例,上半年,丘钛科技出货表现为产品更高端、更前沿,但摄像头模组的毛利率仅有7.62%。当然,这一现象与近年来手机市场出货量的下滑不无关系。手机行业增速萎靡的大环境,也表明最佳红利期早已随风而逝。而事实上,丘钛科技的毛利率和净利率水平,从2014年开始便开始逐渐下滑。

上半年,丘钛科技的毛利润增长了9.6倍,但毛利率却仅有8.2%,这还是同比提升7个百分点的结果。对比往年丘钛科技的中期毛利率,这一数据处于公司历史较低水平。以摄像头模组为例,上半年,丘钛科技出货表现为产品更高端、更前沿,但摄像头模组的毛利率仅有7.62%。当然,这一现象与近年来手机市场出货量的下滑不无关系。手机行业增速萎靡的大环境,也表明最佳红利期早已随风而逝。而事实上,丘钛科技的毛利率和净利率水平,从2014年开始便开始逐渐下滑。

此外,值得注意的是,伴随着营收的增长公司资产负债率却在持续走高。截至2019年6月30日,资产负债率为70.03%,同比上升3.9%,需要指出的是,这一数据从2014年开始已经连续近5个年度在上升了。在丘钛科技未来的规划中,难免要为改善这一数据而费心。

2、摄像头模组市场集中度进一步加强 市场竞争尤为激烈

在当今的双摄浪潮中,国内的模组厂商表现均不凡。据相关数据显示,2018年国内摄像头模组厂商中有10家出货量破1亿颗。欧菲光、舜宇光学和丘钛科技占据着头部位置,但随着近年来本土品牌手机的崛起,国内模组厂商的市场份额迅速扩大。

以2018年为基础,欧菲光、舜宇光学和丘钛科技的摄像头模组出货量分别为4.78亿颗、4.23亿颗、2.64亿颗。从这一数据来看,丘钛科技与前两名的差距仍不小。

而从各厂商的市场客户来看,亦不难发现竞争的激烈性。华为的主力摄像头模组供应商是舜宇和光宝,小米的部分双摄模组则由丘钛、欧菲光供应,而大陆的手机摄像头模组厂商在为国内品牌厂商提供需求的同时,还打入了全球其他品牌市场。

此外,在三摄项目中,华为Mate 20的三摄出自欧菲光、舜宇光学、光宝这三家厂商,在华为P20系列中,欧菲光、LG、舜宇光学也身在其中。不难看出,在高端产品市场,舜宇、欧菲光似乎比丘钛科技来得猛烈一些。当然,在国内的3D摄像头项目中,丘钛科技获得了独供OPPO find X的3D结构光模组特权,但对手们在相应领域亦是各自出招。欧菲光独供小米8透明探索版3D结构光模组的同时供应华为Mate 20的3D结构光模组,舜宇光学也在供应华为Mate 20的3D结构光模组中成功获得一席。

值得注意的是,在去年的3D摄像头项目中,欧菲光也参与了苹果Face ID模组的供应,足见其在国际市场上的影响力。而舜宇光学在国际上亦是不甘落后,有报道称,其将在今年下半年供应三星电子的中低阶智能手机摄像头模组。

在竞争日趋激烈的环境下,头部位置的厂商们各自亮牌抢占市场,丘钛科技的日子也不见得会好过。而面临来自对手的压力远不止这些,据数据统计,仅大陆地区的摄像头模组厂商就多达100余家,大大小小的对手,你追我赶、摩拳擦掌,各自圈地,没有谁能过上安逸的日子。

“扩产”和“走高端”双管齐下 能否博得美好未来?

受上半年良好业绩的驱动,丘钛科技上调了全年度的销售目标。同时,在8月12日公布中报后表示,未来将对标单反,导入3D,对产品的规格要求也会越来越高。可以明显看出,丘钛的策略是既要有“量”也要走“高端”。

1、扩产抢占市场 但“走量”或是一把双刃剑

根据丘钛科技2019年度的目标指引,摄像头模组出货数量上调幅度不低于50%,其中1000像素及以上摄像头模块出货数量占比不低于50%,并于2019年底前逐步将摄像头模块产能扩充至不超过5000万颗每月。同时,对2019年度的屏下指纹识别模块出货量也做出了相应的要求,要求这一出货量在指纹识别模块出货数量中的占比不能低于40%。

于营收而言,扩产是最直观的方法,定会对营收形成相应的刺激。但需要注意的是,丘钛科技2019年上半年为扩充700万颗/月的摄像头模组产能,花费的购买设备及扩建厂房的费用为2.23亿元。下半年的进一步扩产,必会令其在成本上承压,如此看来,进一步扩产于丘钛而言,更像是一把双刃剑。而扩产的同时,还要兼顾上文中讲到的毛利率占比极低的现象,改善毛利率的这一现象必然要去花不少心思。

2、对于“高端化”路线 丘钛有点不太科技

事实上,“高端化”对于丘钛而言并不是一个新鲜的话题。据丘钛科技2016年的中期业绩报告显示,当年其8M以上产品的高端模组销量便已经占比约6成。如今对产品结构进行优化,2019年向中高端进一步挺进。

对于“高端化”这一概念,自是需要不少研发资金去实践,否则就是纸上谈兵。据最新财报显示,丘钛科技上半年的研发开支为1.39亿元,同比增长超4成。财报显示,期内公司的研发费用主要是用于对新产品、新功能和新生产工艺的研发投入,使得公司能够开发更高像素的摄像头模组产品、具不同应用功能的多摄像头模组产品、尺寸更小型化的摄像头模组产品、3D模组产品、应用于汽车与IoT领域的摄像头模组产品、侧键式指纹识别模组产品及光学式屏下指纹识别模组产品等。

值得注意的是,研发资金这一开支,在其总营收中的占比却只有2.75%,且低于去年同期的5.83%。对于一家科技公司而言,这就显得有点“不太科技”了。对于要优化产品结构,扬言要加码高端领域的丘钛,是不是有点自我打脸?在研发费用进一步减少且被多重研发项目分摊资金的情况下,丘钛会否拿出过硬的产品来面对客户和消费者,还有待时间观察。

当然,就上半年交出的较好成绩单而言,丘钛科技坚持两条腿走路,也是值得肯定的,且就最新数据显示,智能手机市场的需求有回暖的趋势。根据IDC公布的最新报告,2019年上半年整体全球智能手机出货量为6.5亿部。虽然整体市场下滑,但Q2仍旧创下了行业内一年以来最好的季度表现,这也意味着智能手机市场的需求或在逐步回升。在5G商用的带动下,这也将成为丘钛科技这类手机供应链企业新的业绩增长点。

从长远来看,丘钛科技处于行业的头部位置并依仗自身客户基础的相应优势,仍然具有一定的想象空间,但随着终端市场竞争的加剧,产业内很有可能会出现赤身肉搏的价格战,双管齐下的战略也并不会立竿见影。未来,丘钛科技能否在既定目标下实现核心数据的稳步增长,只等时间来揭晓答案了。

本文来源:港股研究社(公众号:ganggushe)http://ganggu.meigushe.com/—旨在帮助中国投资者理解世界,专注报道港股企业,对港股感兴趣的朋友赶紧关注我们。