美东时间1月31日(北京时间2月1日晚),阿里在开盘前公布了2018财年Q3财报。由于阿里财年截至每年的3月31日,此次公布的是2017年Q4财报。

根据财报,2017年Q4阿里营收、净利润分别为830亿和233亿,同比增幅分别为56%和36%。

关于即将结束的2018财年(截至于2018年3月31日),阿里CFO武卫预计营收将同比增长55%~56%,即2454亿~2470亿之间。

电商业务日赚4.2亿

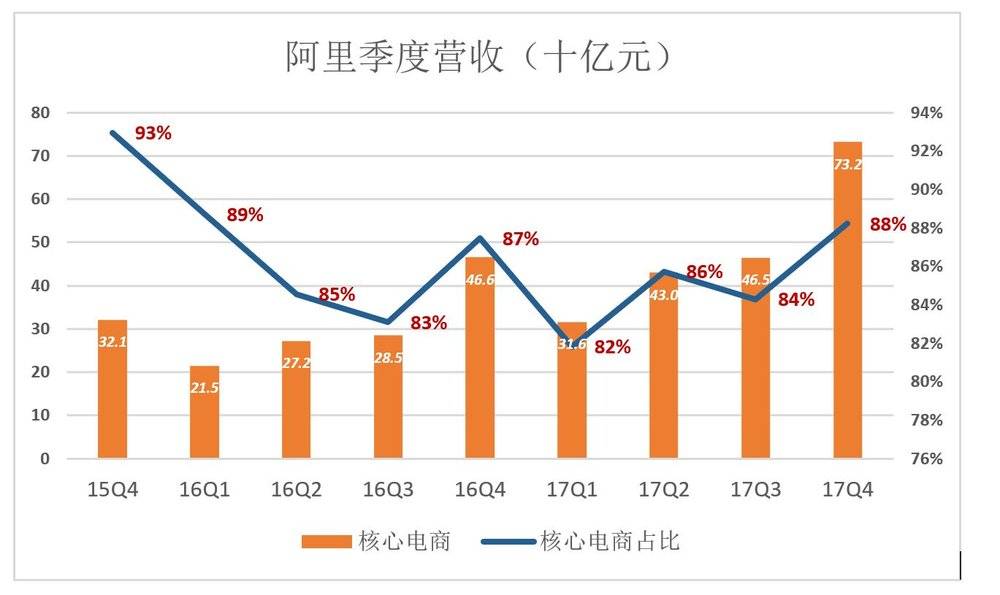

2017年Q4,阿里核心电商业务营收732亿元,同比增长56%。较2015年Q4增长128%。

电商业务营收呈明显的季节性,2015年Q4的321亿、2016年Q4的466亿,均是该年峰值。

由于新兴业务的崛起(云计算、数字文娱等),电商收入在总营收中占比“缓慢而坚定”下降。

2015年Q4电商业务营收占比为93%。两年后的2017年Q4,电商业务营收占比已降之88%。

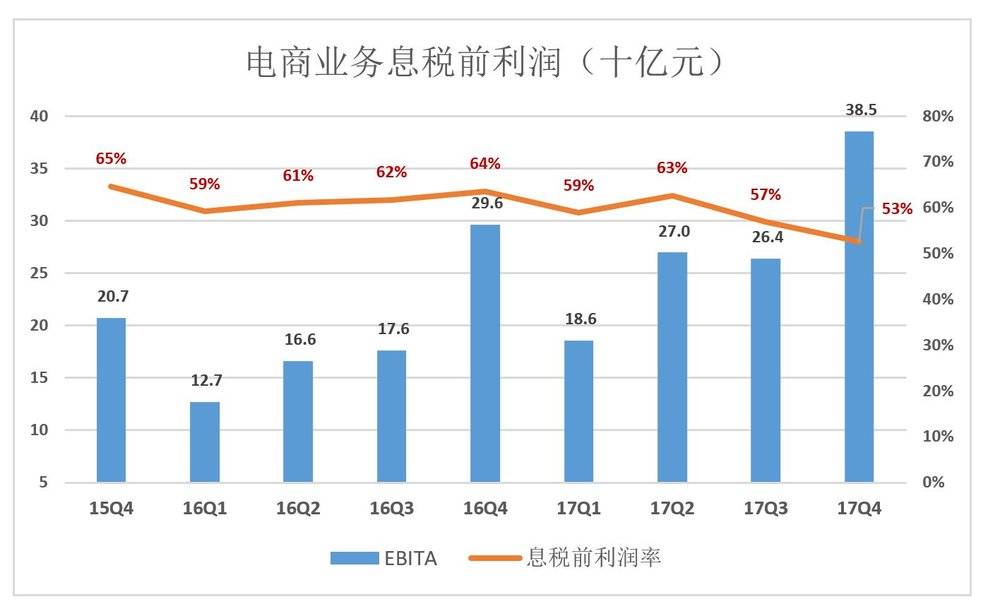

电商业务盈利能力依然十分强大,2017年Q4息税前利润(EBITA)达385亿,较2015年同期增长86%,但息税前利润率却从65%降到53%。

2017自然年,电商业务总营收1943亿,同比增长35%。季度增速快于年度增速,说明电商业务在提速。

对于电商业务,阿里采取两方面的策略:

一是运用人工智能、云计算、大数据等技术提高用户活跃度、转化率,改善购物体验并提高生态体系的峰值处理能力。

截至2017年末,淘宝APP年度活跃用户达到5.15亿。12月份移动端MAU达到5.8亿。财报将之归功于个性化推荐及创新的商展示方式。

2017年“双十一”订单处理峰值达每秒32.5万个(2016年为17.5万个);共完成15亿笔支付(较2016年增长41%),配送包裹8.12亿个。

二是践行“新零售”。盒马鲜生是令人瞩目的“试验田”,截至2017年末已开出25家店铺。另外一个重要事件是224亿港元领投大润发母公司。阿里声称将运用互联网技术“武装”大润发440家门店。

非电商业务日亏3600万

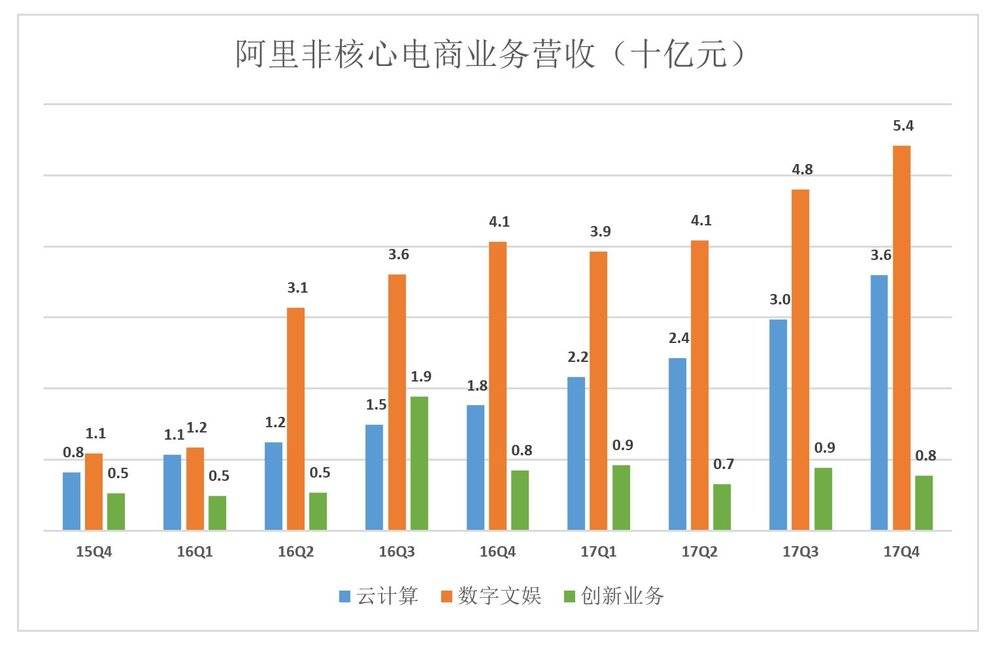

2017年Q4,非电商业务营收合计达97.8亿,占总营收的12%。其中数字文娱、云计算营收分别为54亿和36亿。

2017自然年,云计算、数字文娱、创新业务营收分别为112亿、118亿和32亿;同比增幅分别为101%、52%和-14%。云计算业务增长最强劲,创新业务负增长、或面临重大调整。

2017自然年,云计算、数字文娱、创新业务营收分别为112亿、118亿和32亿;同比增幅分别为101%、52%和-14%。云计算业务增长最强劲,创新业务负增长、或面临重大调整。

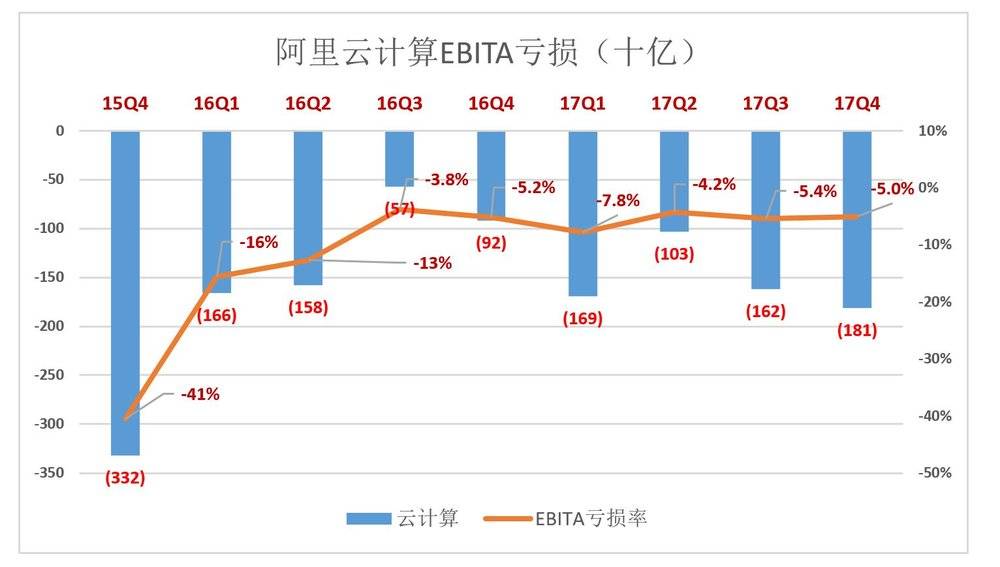

2017年Q4,云计算业务EBITA亏损率为5%,较2016年同期降低0.2个百分点。与2015年亏损41%的局面不可同日而语。

可以看到,阿里云试图通过设备设施投入、市场拓展、经济效益三个维度的调控,既要满足投资人的期待又不对整体业绩形成太大拖累。

投入必不可少,要高增长就得多让利,又不能无节制烧钱。最近六个季度,阿里云营收同比增速保持在100%上下,EBITA亏损率控制在5%左右。

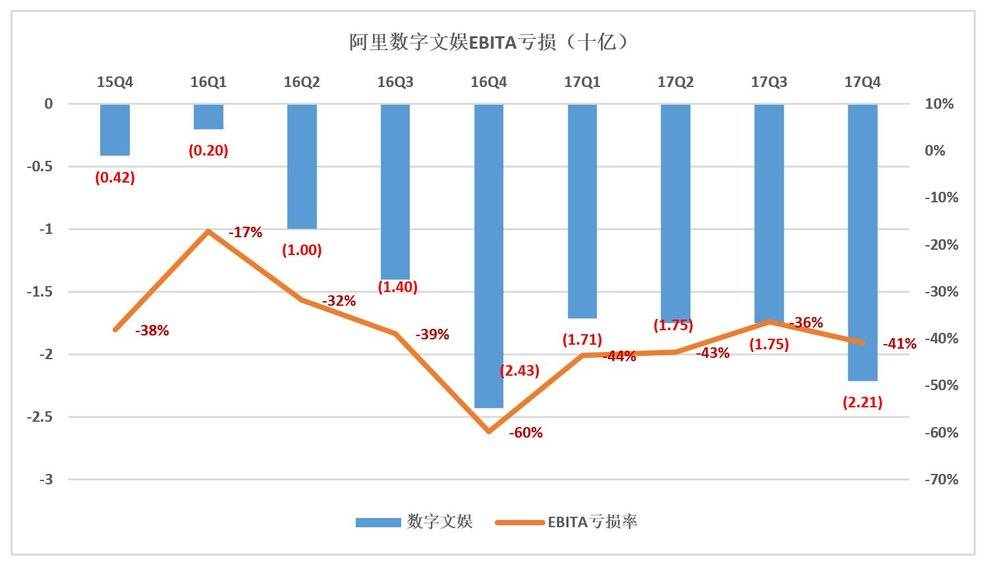

数字文娱版块核心是视频网站。2017年Q4,阿里数字文娱版块收入54亿,EBITA亏损22亿,亏损率41%。目前BAT旗下视频业务都在巨亏,百度比较吃力,阿里、腾讯“还好”。娱乐是被寄予厚望的产业,谁都舍不得放下。

数字文娱版块核心是视频网站。2017年Q4,阿里数字文娱版块收入54亿,EBITA亏损22亿,亏损率41%。目前BAT旗下视频业务都在巨亏,百度比较吃力,阿里、腾讯“还好”。娱乐是被寄予厚望的产业,谁都舍不得放下。

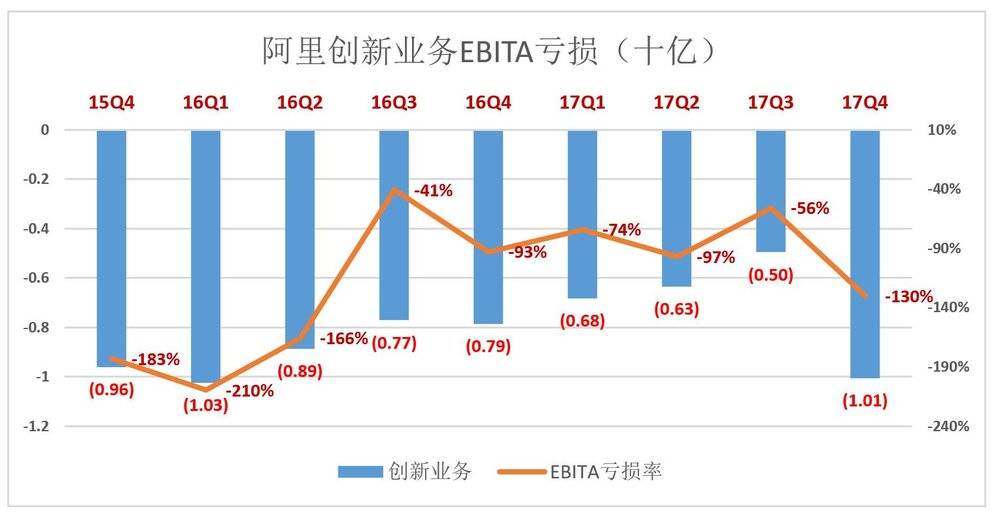

创新业务营收停滞不前,亏损没有收窄迹象。2017年Q4,EBITA亏损超过10亿,亏损率达130%。应该说到了“穷则思变”的关口,预计不久会有所调整。

创新业务营收停滞不前,亏损没有收窄迹象。2017年Q4,EBITA亏损超过10亿,亏损率达130%。应该说到了“穷则思变”的关口,预计不久会有所调整。

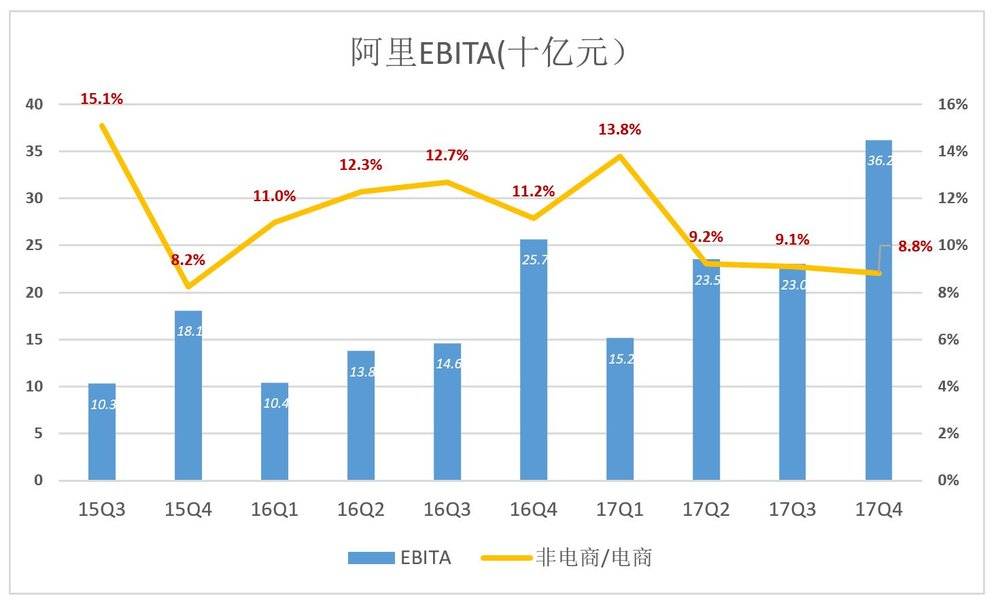

2017年Q4,非电商业务的EBITA亏损合共相当于电商EBITA的8.8%,盈亏相抵后总EBITA为362亿,利润率达43.6%(EBITA)。

2017年Q4,非电商业务的EBITA亏损合共相当于电商EBITA的8.8%,盈亏相抵后总EBITA为362亿,利润率达43.6%(EBITA)。

一言以蔽之,阿里从电商赚的钱里拿出不到十分之一,投入云计算、数字娱乐等新兴业务。

一言以蔽之,阿里从电商赚的钱里拿出不到十分之一,投入云计算、数字娱乐等新兴业务。

在发布财报同时,阿里宣布根据2014年签署的交易协议,将以“与蚂蚁金服相关的专有知识产权”换取蚂蚁金服33%股权。这显然是蚂蚁金服申请上市前最重要的一次股权变化。坊间猜测有可能采取A+H方式。

截至2017年12月31日,阿里无形资产账面值为271亿,假设其中100亿“与蚂蚁金服相关”,这是获得蚂蚁金服33%股权的成本。目前蚂蚁金服估值已达4000亿,IPO后市值预计在1000亿美元左右,阿里将获2000多亿投资收益。