2018年9月9日,华兴资本更新了招股文件,计划于9月27日在香港主板上市。

9月27日,华兴资本(1911.HK)于上午9点30分正式在香港交易所主板挂牌交易。华兴的发行价定为每股31.8港元,开盘后破发,截止9 : 42报28.4港元,跌幅达到10.69%,市值约为155.76亿港元。

华兴资本创始人包凡在现场表示今天是他父亲的生日,而过去创业十几年,陪伴父亲的庆生的时间少,“今天算是一个迟到的礼物吧。”华兴一向走精品投行路线,“瞄准”新经济公司,截至去年底,在中国前20名新经济公司里,华兴的客户有15家。华兴华丽的朋友圈里,红杉资本的沈南鹏、成为资本的李世默今天都来了敲钟现场。

中国“新经济”公司登陆资本市场最短时间纪录被不断刷新,拼多多三年,趣头条两年……不论迟早,对获得资本强力推动的新经济公司而言,上市是必须给投资人的一个交待,雷军、王兴、程维们说“不急”“不想”不是真心话。其实“不急”是时机未到、“不想”是对估值不满意。但包凡说“华兴资本没有在二级市场融资的需求”却是真心话。

高盛140岁才上市

专业操盘上市的顶级投行画风是这样的:1986年,摩根士丹利在纽交所上市,距离1935年从JP摩根分立已过去半个多世纪;1999年,高盛在纽交所挂牌,上市之路走了140年。

投资机构钟爱的是合伙制,原因有二:

首先,投行最大的资产是人才,而不是资本。拥有顶级人才,不愁没有千百亿美元供其玩弄于股掌。

在所有其它类型的生意中,资本都以股东的身份享有一份收益,唯独在投行眼里是“土坷垃”。合伙人是合伙机构的主人,没有投资人凭出资拿走利润,凭脑子赚到的钱为什么要分给别人?

2017年高盛净利润42.9亿美元,花67.2亿美元回购股权,分给股东的红利仅11.8亿美元。当然回购也算回报投资人,但回报的方式是“请你拿钱走人”。

对投资人如此“薄情”的高盛,为吸引人才付出的成本却十分惊人。2017年营收320.7亿美元,营收成本209.4亿美元,其中3.66万员工的薪酬福利开支118.5亿美元,人均32.4万美元(折合人民币210万)。2007年3.05万员工拿到201.9亿美元,人均66.1万美元,按当年汇率折合人民币502万!

500多万年薪只是3万多员工的平均水平,上市前怎么分钱只有天知道。

其次,投行从事的许多业务都“不足为外人道”。君不密丧其国、臣不密失其身,投行不密失其业。因此高盛们希望外界对自己了解得越少越好。

但美国人受不了掌控自己“半条命”的巨头保持神秘。最终,为无数公司操盘IPO的高盛迫于监管压力成为公众公司,摩根士丹利出于同样的原因于1986年上市,高盛多挺了13年。

根据招股文件披露的员工人数及薪酬,2017年华兴员工人均收入达120万元,七成以上营收拿来发工资。与高盛、摩根士丹利们一样,华兴资本上市也与监管相关。

招股文件显示华兴运营实体包括华兴证券(香港)、华兴证券(美国)、华菁证券(中国)等持牌券商。保住已经取得并争取持有更多金融牌照,上市公司地位是必要条件。特别是作为华菁证券的实际控制人,获得香港主板上市公司地位非常有必要,此外还得在净资产、净利润、营收方面满足监管部门的一系列要求。

总之,投行机构手中玩转的成千上万亿资本不可能通过股权融资获得,与面包厂不能通过股权融资买面粉是一个道理。

当心资本高手

顶级投行中也有为圈钱而主动上市的,一旦存了这种念头,投资人只能被玩死。

2007年,22岁的黑石集团完成了IPO。按美国当年的监管环境和黑石的重要性,这家股权私募基金(PE)管理公司未到“被迫上市”的地步。两位创始人彼得·彼得森(Peter Peterson)与施瓦兹曼(Stephen Schwarzman)嗅到金融危机将至,感觉有必要募集“过冬的柴碳”,于是黑石成为唯一整体上市的基金管理公司。

既然存了圈钱的念头,当然要用最小的代价(股票)换取最大的利益(募集金额),面对黑石这样的高手,投资人万难幸免。

刚刚成立的中投公司第一单就是用30亿美元购买黑石无投票权股票并承诺至少持有四年。

金融危机后黑石暴跌,深度被套的中投象散户一样“抄过底”“割过肉”,直到2014年黑石股票才回到IPO时的价位。

“入坑”十年后的2017年,中投才基本清仓黑石并宣布“投资成功获得盈利”。黑石发言人对媒体表示“感谢中投长期以来对黑石的的成功投资。”

因为投行玩资本太溜,资本市场总是保持戒惧,生怕估值高了会被当猴耍。

截至2018年末,高盛净资产859.6亿美元,最新市值888.5亿美元,市净率只有1倍多。好比买一件黄金工艺品,按重量乘金价付款,只要黄金是真的就吃不了亏。既然高盛净资产不到900亿美元,市值也只有这么多,爱咋咋地!

腾讯、百度IPO时的市值都只有8亿美元,后来分别冲高到5000多亿美元和近1000亿美元,马化腾、李彦宏不是资本高手,比雷布斯厚道得多。

当真正的资本高手IPO时要小心了!不以“峰值”登陆资本市场,却让参与IPO的投资人赚个盆满钵满,枉称资本高手。

华兴模式

华兴资本的策略是专注新经济领域,与新经济创业家共同成长,提供互补的投资银行及投资管理服务。但2005年才成立、前七年仅有FA业务的华兴,目前营收规模尚小,与其在业界的声望不相称。

1)投行业务

华兴资本的王牌业务是投资银行,主要包括财务顾问、股票承销、经纪及研究。

2015年营收达1.12亿美元,2016年、2017年连续下跌,幅度不大。但任何上市、拟上市公司,主营业务收入下滑都不是好事。巨亏都比负增长好得多。

2018年Q1,华兴投行业务收入2140万美元,同比增长43.8%。须知投行专家在上市前让自家营收在一个季度呈现“暴涨”不算难事。暴涨之所以带引号,因为华兴客户营收动辄一年一翻,同比增速低于50%都不好意思见人。上市前冲刺一下,不过涨了百分之四十几,让人联想到两个词:靠天吃饭、空间有限。

好在由于投资管理业务收入增长,投行业务在总营收中的比例逐年下降,2017年降至71%,2018年Q1进一步降至55%。

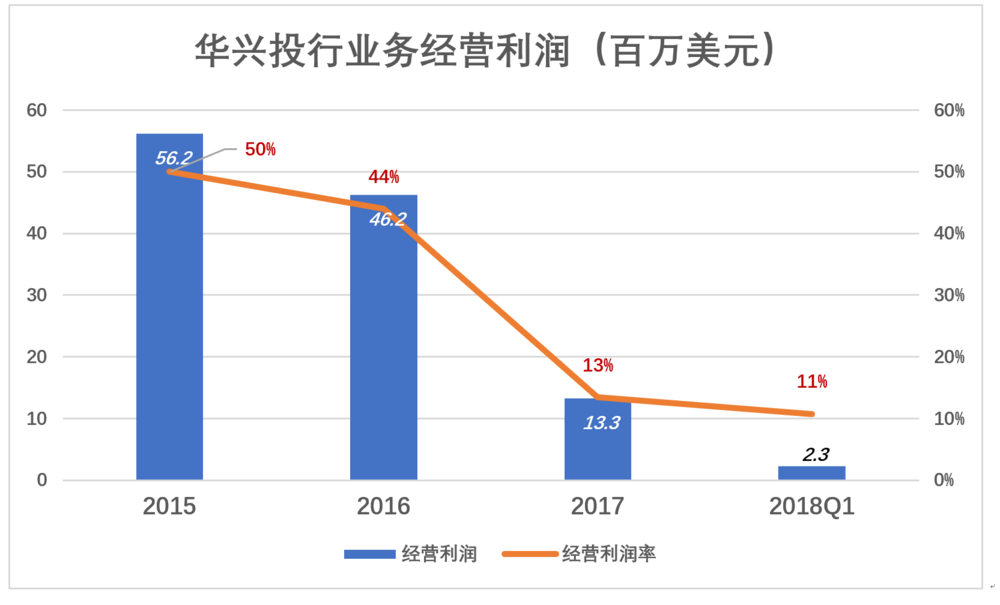

投行业务收入下滑,费用却逆势增长,经营利润率急剧下降。2015年经营利润5620万美元,利润率50%;2017年经营利润仅为1330万美元,利润率13%。

原因很清楚——雇员数目增至三倍以上。招兵买马建立对早期创业公司的覆盖,提升股票研究能力、销售及交易能力,华兴在人力资源方面大笔投入的收效尚未显现。

华兴投行业务收入约90%来自顾问服务,2015~2017年分别为10.7亿美元、1.02亿美元和8585万美元。

中国半个互联网圈的融资、并购都有华兴的身影,最近三年操作的“大案”有摩拜/快手/自如私募,京东腾讯战略合作,滴滴快的合并、新美大合并、赶集与58同城合并、猫眼分拆等等。

尽管如此,华兴收取的顾问费也就是1年1亿美元的出息,由于基数太小,即便翻倍也没多大想象空间。

2)投资管理及证券业务

华兴资本的投资管理业务即私募股权基金管理,截至2018年3月31日,管理基金承诺认缴总额30.8亿美元。

这块业务的表现也比较疲软,2017年收入2835万美元,同比增幅仅为8.5%。2018年Q1营收1187.5万美元,同比猛增106%。不知是水到渠成还是上市前“刷业绩”。

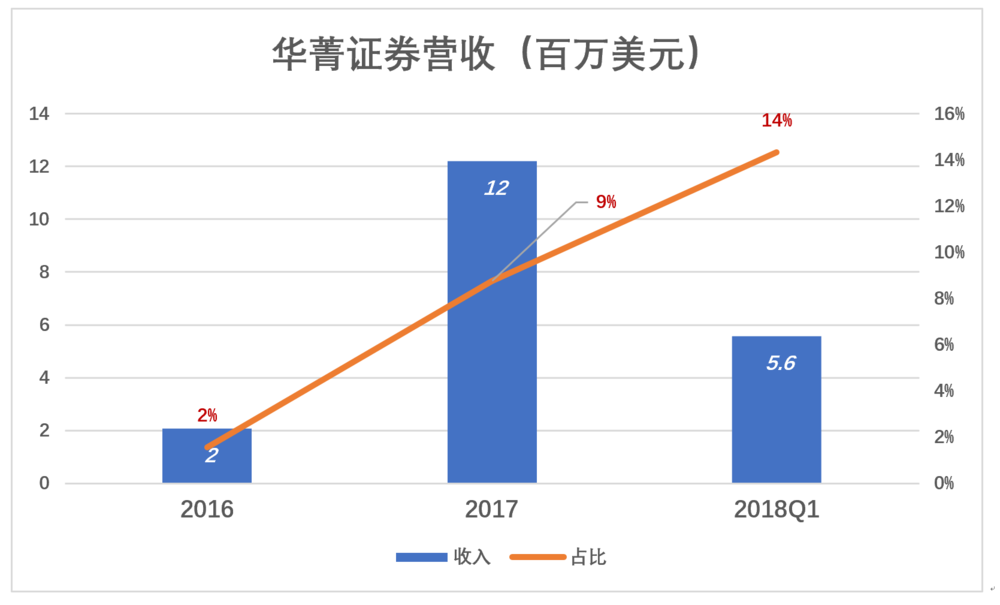

华菁证券主要业务包括股票承销、资产管理、经纪、财富管理等。这是华兴资本的新兴业务,2016年才开始运营,2017年营收1220万美元(其中股票承销收入687.2万美元),占营收的9%;2018年Q1收入556万美元(其中股票承销收入73.5万美元,同比下降58.6%),占营收的14.3%。

截至2018年3月31日,华菁证券承销总收入760.7万美元。

成立华菁证券并争取“在短时间内建立多牌照证券平台”是华兴的重要战略决策。华兴希望在顾问、股票及资产支持证券承销、结构化融资、资产管理及证券投资等多条业务线取得突破。

2017年12月华箐证券完成股权融资,引入江苏交通、立白集团、新希望集团等股东后,净资产达28亿,投后估值70亿。

3)华兴模式

华兴模式的特点是早发现、早介入与企业共同成长。从发现“潜力股”为其充当私募融资财务顾问,用自己管理的基金跟投优质标的,在“BAT轮”提供服务,IPO时“混入”承销队列分一杯羹,华兴从头跟到尾。对创业企业来讲,华兴的确提供了极富人情味的优质服务。

比如,早在2011年3月,华兴就为京东私募融资充当顾问,2014年撮合京东与腾讯战略合作,在京东IPO及增发股票时充当“联席账薄管理人”,为京东金融、京东物流分拆充当财务顾问……

华兴模式对操盘者的能力、魅力、眼光、耐心是极大的考验,包凡率领的核心团队的确优秀,但短期内扩大核心团队、提高产能几乎行不通。

高盛、美林、瑞银等一线投行不然,不管你当年拿了谁的私募、不管谁当你的财务顾问,IPO时还要哭着喊着不惜代价请高盛们承销股票,前提是人家看得上你。

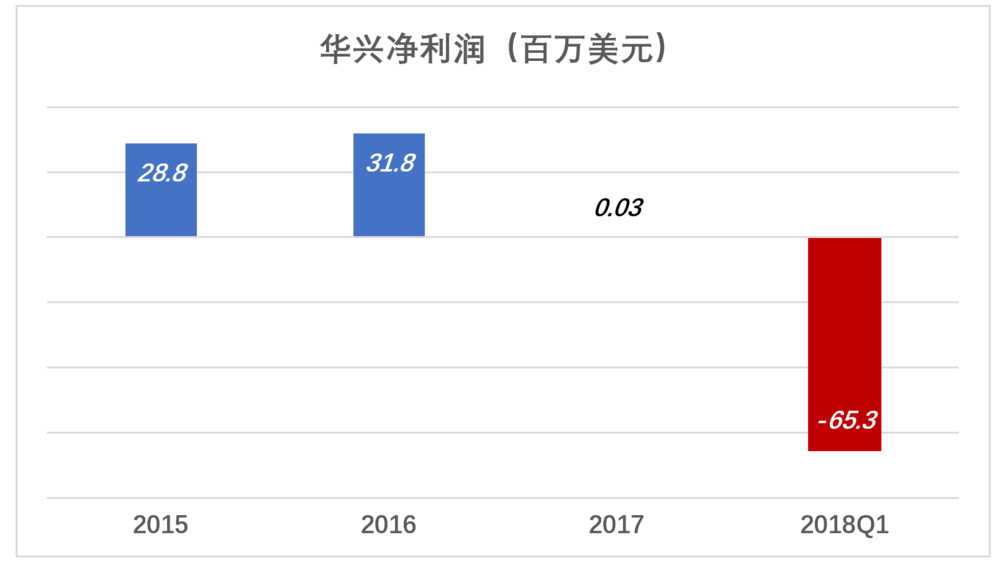

华兴模式在“精品投行”时代行得通,想要做大谈何容易。为了拓展业务范围,打造一流团队,华兴把收入都花了出去,2017年净利润约等于零,2018年Q1净亏损6530万美元。

华兴的投入要等几年才能获得回报,2017年效益差是必然的,2018年Q1亏这么多说明华兴IPO并非蓄谋已久而是临时起意,不惜代价冲了一下营收,盈亏就难以顾及了。

华兴资本惊险一跃

华兴拟发行8500万股(占扩大后股本的15.5%),定价区间31.8港元~34.8港元。发行价下限对应的市值为174亿港元,折合22.2亿美元。

按惯例,拟发行股票中的850万股(10%)在香港发售,7650.7万股(90%)走国际发售。

尽管最终定价在31.8港元,华兴在港还是出现认购不足(151万股未获认购,认购率仅为82%)。与阅文的625倍超额认购不可同日而语,连“互联网马甲”被质疑的小米都获得近10倍的超额认购。

营收1亿多美元而且滞涨,2017年净利润几近于零,人力成本居高不下,难怪被香港投资人冷落。

机构投资者相对踊跃,支付宝(香港)控股、雪湖资本、LGT领衔的前25大承配包揽IPO发售股票中的九成。其中支付宝斥资3.9亿港元认购1233万股,占IPO发售数的14.5%。

散户根据定价判断参与IPO的获利空间,机构想得比较多。比如说蚂蚁金服,花5000万美元力挺华兴上市,包凡能不心存感激吗?#不图赚钱,为交朋友#

由于IPO发行股票大部分在不差钱、想和华兴交朋友的机构手里,市面上实际流通量很少,华兴资本上市后股价下行压力不大。但交易量过小,股价容易波动,有可能会妖。