作为在2018年至2019年先后上市的三家直播企业,港股直播第一股的映客与选择赴美上市的虎牙、斗鱼,三者之间的差距逐渐明显。

截止目前,映客股价报1.06港元,较3.85港元的发行价相去甚远。反观虎牙、斗鱼,从二者今年的周K 线来看,都获得了不错的涨势。

当然,映客也并没有闲着,在不断拓宽自身业务范围,近日又有了新动作。据天眼查APP显示,12月15日,广东映客天下网络信息有限公司成立,其经营范围包含了房地产经纪、住房租赁等房产领域业务。

这对于专注于泛娱乐产业的映客来讲似乎有点意料之外,但也是情理之中。毕竟,近年来在直播领域被众多竞争对手反超的映客正致力于泛娱乐产业,只是挤进当前有阿里、腾讯等互联网巨头涉足的房产经纪行业,映客未来能分羹多少?

基本盘相对稳健,但MAU几乎停滞不前

8月26日,映客互娱发布2020上半年财报报告,从几项主要的财务指标来看,映客的基本盘还是相对比较稳健的。

据财报显示,截至2020年6月30日,映客整体营收达到人民币22.04亿元,同比增长48.3%,环比增长24%,经调整后净利润8300万元,已经实现连续6年盈利。并且报告期内公司现金流总计有人民币28.5亿,资金状况也比较充裕。

但在这份看起来超过市场预期的财报背后,其实暗藏着许多已经呼之欲出的风险。

首先是映客的MAU在这四年内的变化并不大。截止2020年6月30日,映客的MAU达到了3297.4万人,虽然实现11.68%的同比增长,但和其他的直播平台比起来就相形见绌了。在今年一季度中陌陌的MAU就达到了1.08亿,虎牙在第二季度其MAU也达到了1.7亿,都是映客的数倍以上的水准。

并且,由于今年以来直播主播收益分成的增加,也使映客销售成本出现大幅度的增长。根据财报数据,截止至2020年6月30日,映客的销售成本从2019年同期约人民币10.54亿元相比,同比62.9%至人民币17.18亿元。这也导致了映客毛利率的下降,报告期内,映客的毛利率从同期的29.0%下降至22.0%,盈利能力进一步下滑。

财报所反映出来的映客内部的问题只是其所面临危机的一小部分,事实上,其比较低迷的核心业务才是映客一直求变的重要原因。

核心业务低迷,映客欲借房产服务逃离”围剿”?

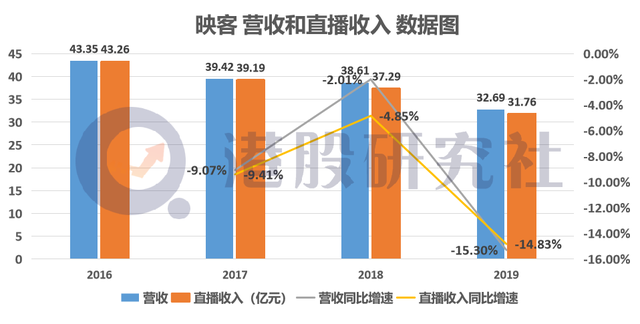

直播作为映客的核心业务可谓是一波三折,2015年刚成立时,映客便已经实现盈利。到2016年,虎牙与斗鱼都还处于亏损状态时,映客经调整净利润高达5.68亿元。随后由于映客的战略失误,直播业务一直处在低迷状态,并相继被虎牙、斗鱼反超。

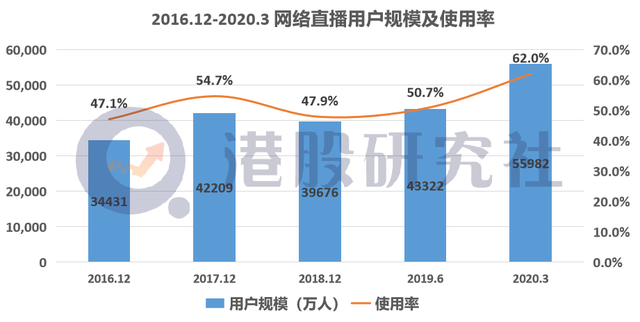

今年”宅经济”受热捧,在线娱乐及社交需求激增,再加上短视频的爆发带动,视频直播迎来了”第二春”。据弗若斯特沙利文数据预测,2020年中国移动文化和娱乐开支预计支出将超过7239亿元。在移动社交用户规模方面,艾媒咨询则预测2020年有望突破8亿人。庞大的用户群体和使用需求再度抬高了直播市场天花板。

受行业红利影响,泛娱乐直播板块中的竞争局面也正在变得愈发严峻。首当其冲的便是映客的老对手虎牙和斗鱼。2019年斗鱼与虎牙的营收增速均在70%以上,开播数、日均活跃主播数、新增主播数与直播观看总人气这四大数据也远高于现在的映客。再加上10月12日斗鱼与虎牙宣告合并,强强联合下,映客未来在泛娱乐直播领域的发展将变得更加吃力。

除了传统的、同质化程度相对较高的直播平台之外,以抖音、快手为代表的短视频,以B站为代表的长视频等都在抢占映客的生存空间。以快手为例,2019年7月15日,快手站内游戏直播移动端日活跃用户超3500万。而根据QuestMobile数据,截止2019年6月5日,斗鱼的日活数为1500万,虎牙的日活数为1100万。自带高流量的快手、抖音入局,对大环境肯定会造成一定的冲击。

在抖快、映客和虎牙斗鱼等平台纷纷涌现各自代表性的头部主播后,它们的上升空间开始收窄,而微信视频号作为一个新兴的上升渠道,开始收获到更多的关注。微信视频号的直播主要利用熟人社交传播链条这类私域流量,可以称得上是目前泛娱乐直播中尚未开垦的一块处女地,自然吸引诸多主播涌入,再加上腾讯这座大山的扶持,更是瓜分了映客这类平台的流量。

随着泛娱乐直播领域的空间不断被压缩,映客另辟蹊径。就拿新入局的房地产经纪赛道来讲,目前在我国已经形成了O2O的发展格局,2019年我国通过卓姐进行的房屋租赁和购买交易规模已经达到了10.4万亿元,渗透率为47.1%。

据CIC数据显示,我国房屋流通市场(新房+二手房+租赁)的规模,将由2019年的22.3万亿元,增长至2024年的30.7万亿元,未来五年的年复合增速有望达到6.6%。在未来平均费用率稳步增长以及房屋交易规模持续扩大的背景下,房地产经纪业务的佣金收入也将持续增加。

并且房地产经纪、住房租赁属于房地产中相对较”轻”的板块,与映客直播目前在泛娱乐行业服务的人群有一定的重合性。那么,就目前的赛道格局而言,映客真能在房产经纪服务突围吗?

巨头盘桓的赛道,映客的房产服务故事并不好说

单纯聚焦在房产经纪领域的话,可以发现做房产经纪服务,需要在产业链上积累许多资源才能有做大的机会,上游要和各大房产商、租户建立合作积累资源,下游要搭建用户体系,而易居、贝壳和房多多在这一领域已经领先映客太多。

一方面,据贝壳上市后披露的首份财报数据显示,其三季度的营收为205亿元,相较于上年同期同比增长70.9%,而易居2020年年中报数据显示,其上半年的营收数据也达到了28.45亿元,都超过了映客主业务的营业收入,所以从营收规模来看,映客已经落后这些玩家太多。

另一方面,房产经纪需要投入的并不比直播少。2020年第三季度,贝壳找房研发费用为7.89亿元,今年前三季度的研发投入已经高达17.64亿元,而由于房地产交易服务正处于快速发展的增量市场赛道,因而较高比例的市场营销支出是不可或缺的。三季度贝壳找房的市场营销支出为10.3亿元,相较于上年同期的7.4亿元,上涨幅度为39.2%。

这也就意味着映客做房产经纪服务也免不了要投入不少费用来维持正常运转,对于核心业务低迷的映客而言无疑是雪上加霜。

再加上易居和贝壳的背后甚至还有着腾讯、阿里等互联网巨头的背书。今年7月,阿里以8.281亿港元增持易居,交易完成后,阿里持股比例达13.26%。今年8月,腾讯在贝壳找房上市后通过购买其他投资方手中的股票进一步增持贝壳找房。

与这些巨头的合作,不仅给予了易居与贝壳在资金和流量入口的保障,也补齐了双方在线上房产交易上的短板,也在进一步拉开与映客这类新手之间的距离。

整体来讲,虽然从映客公布的最新财报数据来看,今年以来公司确实有一些值得肯定的地方,也在积极拓展泛娱乐产业,但在房产服务的赛道上,映客或许仍难以掀起多大的风浪。毕竟,这一领域的很多资源积累并不能一蹴而就,即便映客能够投入时间和资源去积累,但投资者并不见得会给予其足够的耐心。

文章来源:港股研究社,转载请注明版权。