去年,国内教培行业受到多个因素影响,线下、线上呈现”冰与火”的态势。K12在线教育行业在2020年掀起近乎疯狂的烧钱营销大战,而线下则出现生意爆冷、生存艰难等诸多负面消息。

在上海这个教育存量市场中,线上、线下机构们互相争夺学生资源,打得也同样火热。在其中,诞生出靠数学起家的”学而思”,还有着本土机构四季教育。

1月12日,上海教培行业巨头之一的四季教育,公布了2021财年第三季度的业绩报告。营收同比大幅下滑,而且出现由盈转亏的情况。受财报数据利空影响,四季教育当日收盘下跌10.54%至0.9930美元,市值降至4605.77万美元,股价再次跌到”1美元”退市线之下。

自2017年在纽交所上市以来,四季教育的股价就一路走低。三年时间,跌幅已经超过80%。而且上市首日,股价涨幅扩大至7%以后就迅速跳水,当时这样的情况并不算多见。四季教育靠着数学培训在上海发展起来,而现在这家区域龙头为何业绩表现显得差强人意?

引入”名校敲门砖”,昔日巨头难解”内忧外患”

四季教育作为上海本土的教培机构,当地家长对其了解可能不多。但是,四季教育承办的”亚太杯”,肯定是格外熟悉。其作为奥数”四大杯”之一,由于含金量高,曾经被认为是”名校敲门砖”。

值得注意的是,四季教育在2010年正式进入上海中小学课外培训领域,同年好未来在纽交所上市。经过多年发展,相对于好未来、新东方和其他本土龙头机构来说,还是落后了不少。

对于四季教育的经营情况,可试着分为两个维度进行剖析。

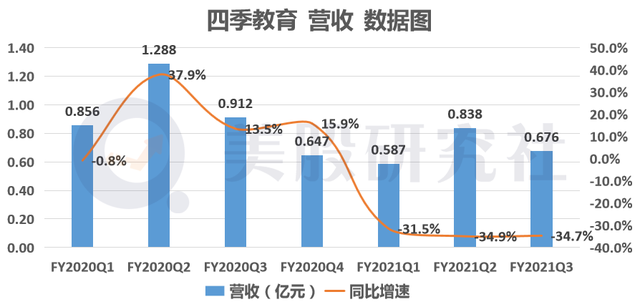

财报显示,四季教育2021财年Q3的营收为0.676亿元,同比减少34.69%,环比减少19.33%。回顾过去的业绩,四季教育在2018至2020财年分别取得3.01、3.36、3.89亿元的营收规模。

选取最近这一完整财年来看,此前受到疫情影响,线下学习中心面临集体关门的情况,因此其营收大幅缩水。而目前,线下陆续恢复后,本季度的营收较前几个季度有所反弹。

但是,疫情影响并未彻底消散,使其未能恢复到2020年之前的常态,同比增长表现依然乏力。

更关键的是,在此期间,在线教育平台从疫情之下获益,这也可能造成以四季教育为代表的线下教育机构的市场份额被一些头部平台抢走。

以跟谁学为例,其最新季度的营收为19.66亿元,同比增长253%,而这主要源于K12在线课程和付费人数的大幅上涨。

而从最近几年的业绩来看,四季教育的年营收增长率维持在20%下方。反观在线教育因加大成本宣传提高露面机会,这也让好未来、新东方等传统教育巨头不仅体量相对更大,而且增速也更高。因此,在这个层面来看四季教育营收增长下滑或许更多是出现在自身。

早期,四季教育依赖数学和上海市场,已经决定其天花板较低,尤其有不少学员是奔着小学数学竞赛的目的而去。

后来,随着国家开始禁赛,尤其是和中小学升学挂钩的竞赛数学。四季教育不得已停办”亚太杯”后,其重要的收入渠道也随之受限。

尽管目前也涉及中小学领域多门科目培训,但是在上海这块存量市场上,很难出现完全胜利的玩家。

上海本土有昂立教育、精锐教育,全国性的新东方、好未来等等。因此,四季教育的竞争压力不容小觑。即使走差异化经营,也会面临诸多政策监管,难以施展拳脚。

扩张不积极走”佛系”策略,四季教育难走出教育”围城”

成立十多年,四季教育的体量一直未能跑出来。近几年,其也主动尝试过扩大规模和影响力,只是策略上显得尤为”佛系”。

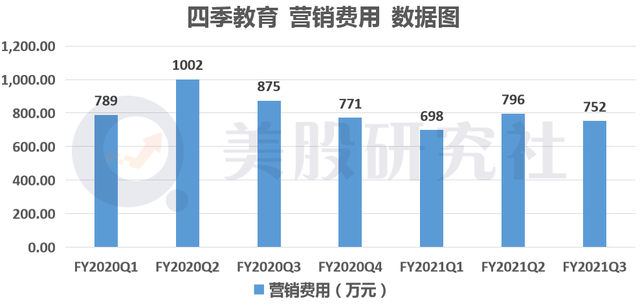

从最新季度财报中发现,四季教育的营销费用仅为752万元,比去年同期的875万元下降了14.15%。

而2018财年至2020财年,营销费用分别为3656.5、3378.3、3436.7万元。

近几年的投入未有明显变化,可能是由于四季教育偏向口碑推荐方式进行获客,所以其营销费用一直不高且相对稳定。也或许是和创始人的情怀有着一定关系,在商业变现上脚步迈得缓慢。

一位A股教育分析师提到,一个季度的营销费用只是百万级,如何扩招学生?而同样深耕上海的昂立教育和精锐教育,在广告投入上要积极很多。

比如,截至去年8月31日的三个月中,精锐教育的销售与市场推广费用为2.90亿元;2020年第三季度中,昂立教育的销售费用为1.30亿元。

在资本运作方面,四季教育也略偏保守。自成立以来,共进行了两次融资,分别在2016年2017年筹集约7360万元和5.82亿元。

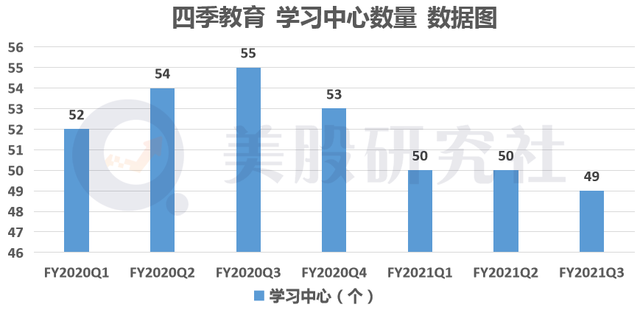

而且,并没有引入实力非常强的投资机构,这严重制约了四季教育的扩张速度。反映到现实中的是,旗下的学习中心数量为49个,去年同期为55个。

上市以来,四季教育的学习中心仅增长16个,这个速度几乎等同于原地踏步。

四季教育在并购扩张的道路上也走了不少弯路。据悉,也曾借道大手笔收购,快速切入小学数学之外的热门赛道,实现外延式扩张。

2019年,四季教育有着多起并购,但结果不理想。这一度导致2020财年时,四季教育被迫计提1亿元投资减值,造成业绩大额亏损。

不愿意大手笔地投入扩张,加上此前提及的外部环境影响,让其营收规模显然”不够看”。

这直接表现在四季教育的净利润上。本季度净亏损881.6万元,而去年同期为盈利1132.4万元。

K12教育打响资本”无限战争”,四季教育”小而美”的故事如何讲?

目前,K12战争早已由区域转向全国市场、转向在线教育市场,尤其在如今严监管的大环境下。四季教育,未来的日子可能也并不容易。

市场逐渐成熟,形成了两者主流模式,一种是扑向在线教育,一种是线下进行外延并购。大量教培机构遵循着其中一种模式不断进行探索。

去年至今,在线教育一端有无数资本蜂拥而至,被相中的在线教育机构掀起了以”烧钱营销”为重心的获客大战。

没钱的黯然退场,有钱的疯狂烧钱,成为在线教育行业的显著特征。

K12在线教育行业在去年的融资额度超过500亿元人民币。前10月,K12在线教育融资近330亿,超过去四年融资金额总和。

(图源:极数)

其中,作业帮在去年底宣布完成规模超16亿美元的E+轮融资,阿里巴巴、老虎、软银、红杉等机构参与其中。

(图源:天眼查)

同月,猿辅导交割完成云锋基金3亿美元投资,此前已分别完成了由高瓴资本、腾讯、DST领投的多轮融资,目前融资总额超过35亿美元。

(图源:天眼查)

而线下机构中,此前提及有精锐教育、昂立教育等上海本土机构在大手笔砸钱向外扩张。

可即使如此,它们同样未能很好地实现盈利,比如精锐教育在最新季度亏损了1.70亿元。

与此同时,还有一些教育机构出现资金链断裂、爆雷等问题。

近期,学霸君陷入跑路风波,多地出现欠薪、退费难、门店倒闭的情况。随后,学霸君创始人称,因暴雷以后的道德风险,公司失去最后一个潜在投资人,资金链断裂。

这可能只是教培行业问题的冰山一角。在不得不烧钱的背后,可能是不得不如此,而最终更有可能换来的是加速死亡。

(图源:天眼查)

新东方教育俞敏洪就表示,目前行业投资过热,在线教育已形成抢夺效应。这可能意味着,砸钱扩张可能将不落后于对手,但不砸钱扩张则会面临死亡的风险。

在这样的背景下,对于四季教育来说,守着固有市场的模式似乎在逐渐失效。若重新开始注重烧钱营销,从何获得资金落实这样的策略。是否能实现弯道超车,还存在着巨大的不确定性。

可是毅然选择不烧钱,如何在这样同质化严重的市场中,形成独特的竞争力?显然,这是四季教育后续需要思考清楚的问题之一。

在新一季度财报发布之后,目前四季教育的股价仅为1.11美元,相比最初发行价10美元跌去近90%。而根据纽交所规定,如果股价连续低于1美元超过30天,将面临强制退市风险。因在这条”生死线”上徘徊,或许留给四季教育的时间不多了。

本文来源:美股研究社,转载请注明版权