回顾2020年,因全球遭遇疫情黑天鹅影响,全球不少行业都受到较大影响。放眼全球互联网行业,以电商支付、数字广告、在线流媒体等还是抗住了疫情带来的调整。

以数字广告来看,在广告业(因疫情)黯淡的一年里,数字广告成为一大亮点。据GroupM全球CEO Christian Juhl对媒体表示:”最大的受益者是谷歌、脸书和亚马逊。这些平台展现了极佳的广告投放效果,吸引了营销人员的预算。”

除了巨头亚马逊、谷歌、Facebook分割不少市场红利之外,不少行业的”新秀”也在该赛道脱颖而出。

在美股资本市场上,以MGNI、PUBM、APPS、TTGT、TTD这五家公司吸引到不少投资者的关注。在去年这五家公司股价均实现较大涨幅,在受资本市场追捧背后他们的商业模式有何特色?基于AdTech(广告科技)发展前景,国内是否有潜力诞生独角兽?

疫情之下数字广告吃香,广告投放效果成衡量指标

由于疫情的流行,预计支出也将从贸易展览和现场活动预算中转移到线上。Cowen预测,2021年全球数字广告增长将加速,同比增长约18%,而2020年的增长约为10%,未来五年每年将以较低的两位数保持增长。

在数字广告中,AdTech和MarTech是两种重要的线上广告传播形式。其中AdTech使用的渠道以付费媒介居多,包括各类网页广告、SEM付费搜索、原生广告、程序化购买,以及DSP、SSP等。

据UnivDatos,数字广告已成为出版商、广告技术供应商和广告代理公司不可缺少的工具,预计数字广告的年收入将继续大幅增长,到2020年总支出将达到3000亿美元。

据估计,到2023年,数字广告将占整个广告支出的三分之二左右。预计全球数字广告市场将在2021-2026年间以7.7%的复合年增长率(CAGR)增长,到2026年达到6260亿美元。

为何在疫情之下,AdTech(广告科技)会这么火?一方面是受疫情影响,因不少行业受疫情影响较大,传统线下广告投放的效果跟渠道有受到一些影响。

另一方面最主要的原因还是在于平台展现了极佳的广告投放效果,吸引了营销人员的预算。不少数字广告提供商在传播内容形式、投放渠道、触达的用户群体都有较大的优势,在传播效果上会比线下广告投入能看到好的回报。

在AdTech(广告科技)领域,以MGNI、PUBM、APPS、TTGT、TTD这几个公司为代表在2020年实现较好的股价上涨。回归到商业模式,这五个公司的发展路径有何特征?

数字广告”新秀”成资本焦点,这五家公司有何竞争力?

在以亚马逊、谷歌、Facebook为代表的互联网巨头瓜分全球不少数字广告的市场份额,除了这些巨头之外,去年也涌现出不少新势力。透过分析MGNI、PUBM、APPS、TTGT、TTD这五家公司的商业模式,或许我们可以看到其受投资者关注的重要原因。

一、Magnite

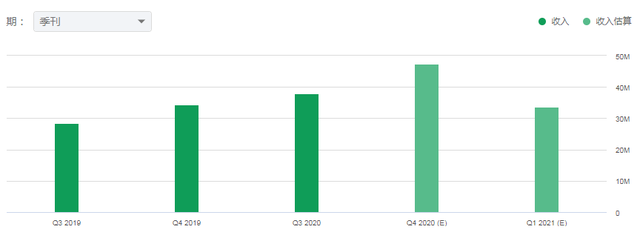

据悉Magnite是一家在美国和国际上运营独立的卖方广告平台,其全渠道广告平台使发布商能够利用各种拍卖类型和格式(包括CTV,台式显示器,视频,音频和移动设备)获利,并允许代理商和品牌访问品牌安全的广告资源并执行广告交易。去年以来,该股全年上涨超400%,市值为61.52亿美元。

第三季度收入为6,100万美元,相当于报告的同比增长62%,备考收入同比增长12%,以及与第二季度报告的4,230万美元相比,环比增长44%。CTV第三季度收入为1,110万美元,按备考基准计算,同比增长51%。第三季度调整后的EBITDA为正,利润率为23%,为1,370万美元。

在业务层面,联网电视收入为1,110万美元,预估增长51%,非CTV视频也显示同比增长。

按美国公认会计原则(GAAP)计算,净亏损扩大至1,050万美元。然而,EBITDA从610万美元增长了一倍多,达到1370万美元。

对于那些优先考虑数据驱动广告的公司,我们在业务绩效方面也看到了竞争。而且,我们看到,在消费品包装行业中,逐行业的公司,例如从不确定性上保持不确定性而在我们的平台上维持支出的公司,从收入增长的角度来看,其表现要好于放缓或暂停支出的公司。

在过去的三个月中,一家CPG公司通过结合CTV,移动广告和PC广告,将其品牌之一的同店销售额提高了40%以上。我们已经看到跨行业的类似模式出现,无论是制药,快餐,零售还是技术。因此,那些有效投放广告的公司正在获得份额。

二、PubMatic

PubMatic提供了一个云基础架构平台,可在全球范围内进行实时程序化广告交易。该公司的解决方案包括PubMatic Cloud,该云提供了可定制的平台作为提供专有解决方案的服务;openwrap和openwrap OTT,由Prebid提供支持的标头出价解决方案;openwrap SDK,这是一种应用程序内标头出价技术;和媒体购买者控制台。

PubMatic于去年12月在美国纳斯达克上市,发行590万股,发行价为20美元,募资总额为1.18亿美元。自上市以来,PubMatic股价上涨超过170%,市值为26.53亿美元。

数字广告技术公司PubMatic(股票代码为:”PUBM”)于去年12月在美国纳斯达克上市,发行590万股,发行价为20美元,募资总额为1.18亿美元

招股书显示,PubMatic在2018年、2019年营收分别为9926万美元、1.14万美元;PubMatic在2020年前9个月营收为9251万美元,上年同期的营收为7948万美元。

PubMatic在2018年、2019年净利润分别为442.5万美元、664.3万美元;PubMatic在2020年前9个月净利润为778.8万美元,上年同期的净利润为251.9万美元。

然而时下,程序化广告市场竞争十分激烈,流量主通常不止与一个SSP平台进行合作,据去年广告客户认知度调查,一个流量主平均会与6个供应方平台进行合作。不过,PubMatic不是这个领域的唯一参与者,更大的竞争对手,包括The Trade Desk和Magnite(在过去三年中分别增长了1,470%和1,670%),将争夺市场份额的增长,这在后续恐会影响到该公司的业绩增长。

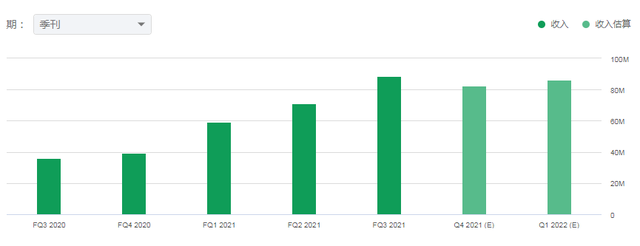

三、Digital Turbine

Digital Turbine是通过其子公司为全球的移动运营商,应用程序广告商,设备原始设备制造商和其他第三方提供媒体和移动通信产品及解决方案。其软件平台使移动运营商和OEM可以控制,管理设备并从中获利。

该公司还提供程序化广告和有针对性的媒体交付服务;和其他产品和专业服务直接相关的核心平台。在短短的一年里,Digital Turbine股价从 4 美元疯长到现在的 80 多 美元,截至目前,其市值为78.76亿美元。

从2016年到2019年,该公司收入增长了365%,并且到2020年首9个月收入同比增长了一倍(部分原因是对同伴一小笔收购)。更好的是,随着公司开始达到更高效运营规模,今年公司自由现金流同比增长277%,达到2150万美元。

根据其上个季度披露的财报来看,Digital Turbine在2021财年第三季度收入总计8860万美元,比2020财年第三季度报告的总收入增长了146%。应用媒体收入在2032财年第三季度同比增长了58%,达到5690万美元。

2021年Content Media收入(主要包括与2020年2月收购Mobile Posse,Inc。(” Mobile Posse”)相关的收入)在2021财年第三季度总计3170万美元。

公平地说,如果单个应用程式活动跟踪的确消失了,那么短期内可能损害Digital Turbine。毕竟,更细致个人数据更令人垂涎,并且可以获取更大溢价。

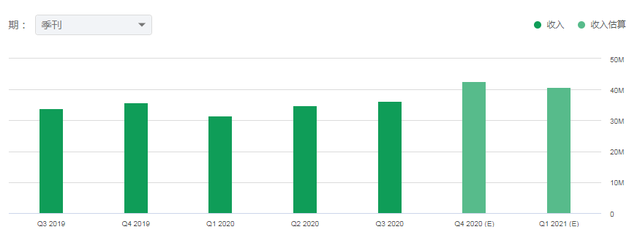

四、TechTarget

TechTarget提供在线服务,包括IT交易警报,包括优先级引擎,合格的销售机会,交易数据服务;需求解决方案,例如白皮书,网络广播,播客,视频广播,虚拟贸易展览和内容赞助;品牌解决方案包括网络上,网络外和微型网站以及相关格式的品牌;和自定义内容创建。

它还运营着一个集成的内容平台,该平台由大约140个网站网络组成,这些网站专注于特定的IT部门,例如存储,安全性,网络或业务应用程序。因受疫情利好,TechTarget去年股价累涨超200%。截至目前,该公司市值为24.95亿美元。

TechTarget的服务产品使企业B2B技术公司能够更好地识别,影响并影响积极研究特定企业技术购买的企业技术决策者。公司利用先进的定位,分析和数据服务以及结合了需求生成和品牌广告技术的定制营销计划,来提高B2B技术公司影响这些受众以促进业务增长的能力。

从上个季度财报来看,TechTarget收入增长7%,达到3620万美元;调整后EBITDA增长12%,达到1,250万美元;调整后的EBITDA利润率为35%,高于2019年第三季度的33%;长期合同在2020年第三季度和2019年第三季度均占收入的35%。

2020年第三季度的毛利率为75%,而2019年第三季度的毛利率为76%。2020年第三季度的调整后自由现金流为960万美元,占调整后EBITDA的77%。

公司的销售增长一直较弱,过去三个季度的平均增长率仅为9%,近三年的平均增长率也仅为10%

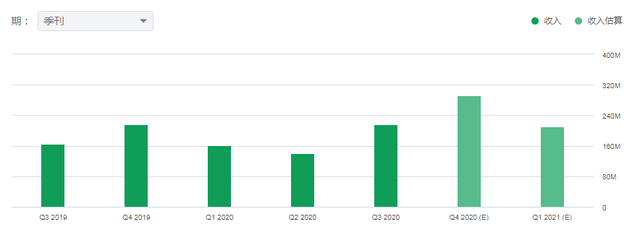

五、The Trade Desk

The Trade Desk基于云的自助服务平台,广告购买者可以跨多种设备(包括展示广告,视频广告,音频广告,本地广告和社交广告)跨各种广告格式创建,管理和优化更具表现力的,数据驱动的数字广告活动。作为计算机,移动设备和连接的电视(” CTV”)。

有数据显示,这一领域预期开支将于2021年底达810亿美元,占数字化展示型广告总开支的88%。未来DSP市场的发展空间将会是The Trade Desk发展的一大机遇。

值得一提的是,The Trade Desk CEO Jeff Green曾表示,TTD能够保持强劲发展势头的根本原因在于其独立性。The Trade Desk所使用的数据是经过标准化统一的广告数据,他们无法通过广告数据去获知具体的用户个人身份信息,因而很好的保护了用户的隐私资料,数据风险更小。

基于The Trade Desk的竞争优势,这也让它的股价上涨明显。去年一年,The Trade Desk股价涨幅超200亿美元。截至目前,该公司市值为401.57亿美元。

数据显示,目前,TTD已经与与许多全球领先的流媒体提供商建立了合作关系,包括迪士尼、亚马逊、ProSieben、RTL和Channel 4。可以说,这也是有利于其打开更多市场所拥有的一大优势。

根据上个季度财报来看,The Trade Desk收入同比增长近32%,标题净收入翻了一番以上,达到4120万美元。调整后的EBITDA从4,780万美元增至7,720万美元(利润率从29%增至36%),非GAAP净收入从去年同期的3,610万美元跃升至6,270万美元。

随着市场参与者开发并提供旨在捕获广告支出或破坏数字营销格局的新产品和服务,例如分析,自动化媒体购买和交换,新的广告购买技术和方法提出了动态竞争挑战。

The Trade Desk还要与拥有业务关系的公司竞争。例如,除了是我们的竞争对手之一,Google还是我们最大的广告库存供应商之一。如果Google或广告资源诱人的任何其他公司限制我们访问其广告资源,则可能会对我们的业务造成不利影响。

尤其是要与谷歌、亚马逊和Facebook等这样具备独家媒体和第一方数据的强势大公司展开正面竞争。顶级围墙花园广告购买平台——Google Ads、Display& Video 360、Facebook旗下AudienceNetwork和AmazonDemand-Side Platform,显然未来The Trade Desk业务增长压力不小。

宅经济利好数字广告,国内是否有潜力诞生AdTech独角兽?

在数字广告领域,中美两地的互联网巨头都瓜分不少市场份额。

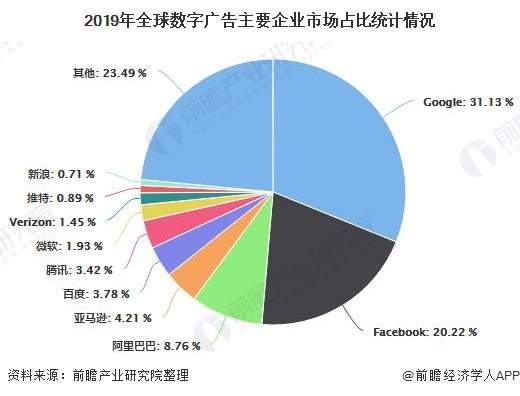

随着互联网的不断发展,全球数字广告市场规模总体呈逐年增长态势,2019年市场规模约近3332.5亿美元。据统计,2019年谷歌仍占数字广告市场主导地位,其数字广告收入高达1037.3亿美元,全球市场占比高达31.1%,远超排位第二的Facebook。中国阿里巴巴则排位全球第三;全球前十企业市场累计占比为76.51%。

只是比起美国MarTech 5000的繁荣生态,中国发展相对滞后,2009-2014年是国内AdTech的发展期,随着移动互联网的格局逐步稳定,流量变得集中,激烈竞争让广告中介的利润率变低,近年来AdTech企业发展到了新的阶段。

从鲸准的统计数据来看,国内有融资记录的AdTech企业共494家,大部分企业发展到A轮就止步不前(A轮钱企业也占比达到63%),B轮企业26家,C轮企业11家,到D、E轮就分别仅剩下3家和2家,另外还有相当一部分比例的企业选择挂牌新三板(88家,18%)。

从融资情况来看,国内AdTech融资规模跟融资次数都不是很理想,在一定程度上也反映出资本市场对这类企业的关注度还不太高。

相对于美国数字广告市场来说,国内互联网行业马太效应明显,互联网巨头把握重要流量入口,不论是电商、社交、搜索、短视频还是其他,这也让互联网巨头几乎瓜分了国内数字广告的市场份额。在一定程度上,留给的市场空间也导致行业内难以诞生更多的独角兽。

文章来源:美股研究社,转载请注明版权。