新冠大流行带走了一批企业,也给留下的企业带来了机会。SaaS行业吃到了疫情的红利,迎来上市爆发期。3月18日,SaaS厂商智慧芽Patsnap获得3亿美元E轮融资,由腾讯软银领投距离上市已经不远。在此之前,今年2月SaaS厂商容联云也登陆纽交所,成为中国SaaS赴美上市第一股。

不仅国内的SaaS如此,就在昨晚,美国餐饮SaaS厂商Olo正式登陆纽交所,发行价25美元。截至目前,上市首日,Olo股价下跌13.38%,市值为42.75亿美元。

Olo在这个时候选择上市,不禁让人想入非非,从招股书来看,Olo已经扭亏转盈,上市之后发展前景会如何?在餐饮Saas领域,国内头部玩家微盟与有赞走在前头,对于Olo未来发展是否具有一些参考借鉴的价值?

外卖赛道受资本看好,Olo欲上市抢夺餐饮Saas第一股

Olo成立于2005年,是一家餐饮SaaS平台开发商,主要为企业餐厅品牌提供订购管理软件。选择在此时IPO可能有两方面的原因。

一方面在新冠大流行期间,消费者的行为被迫发生改变,传统餐饮业受到严重冲击,餐饮业深刻意识到线上业务的重要性和迫切性,开始选择和餐饮SaaS合作增强业绩。传统餐饮业对SaaS需求激增,SaaS行业迎来红利期。

另一方面是想利用目前有利的公开市场环境,实现更快的成长。近几年来美国软件服务板块是表现最好的科技子板块之一,表现均跑赢同期标普指数,SaaS企业占软件市场比重22.5%,股价表现尤为突出,市值超过100亿美元的SaaS企业已经将近50家。

此前,美版“饿了么”Doordash去年12月登录纽交所,开盘报182美元,较102美元的发行价暴涨逾78%。DoorDash成立于2013年,是美国最大的外卖公司。受疫情提振,2020年DoorDash业绩大幅增长。2020年前9个月DoorDash营收为19亿美元,比去年同期的5.87亿美元大幅增加。随着收入增长,2020年前9个月DoorDash净亏损缩小至1.49亿美元,而去年同期高达5.33亿美元。

基于Doordash自上市之后在美股的表现还不错,这也在一定程度上对于Olo这家餐饮Saas服务商带来一些参考。

尤其是目前美国股市上还没有餐饮SaaS相关的上市公司,Olo将成为美国餐饮SaaS第一股,势必会引起资本市场很大关注。

营收、净利润依赖疫情红利,持续良好经营能力遭质疑

Olo的营收主要来自于客户的订阅收入和餐厅订单交易额的抽成,根据招股书显示,目前已经拥有约400个品牌客户,覆盖64000个餐厅,Chili’s,Wingstop等美国知名餐饮品牌都是其客户。

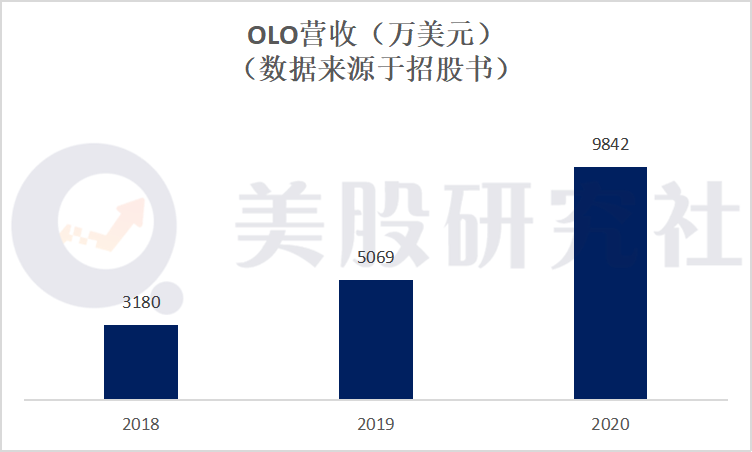

根据近三年的数据,Olo分别实现营收3,180万美元,5,070万美元和9,840万美元,尤其在202年,营收同比增长94.2%。

对于SaaS公司,订阅收入增长的基础是存量客户留存和新增客户拓展。除了订阅收入,Olo还有基于平台GMV(餐厅订单交易流水)抽成的收入。Olo的平均初始合同期限通常为三年,并具有连续的一年自动续订期,这一定程度上保障了公司可持续性的收入和稳定的现金流。

通过深入分析我们认为受到2020年疫情红利影响的可能性很大,在疫情期间维持营业的传统餐厅高度依赖SaaS服务,餐厅对SaaS的需求空前高涨。目前Olo平台拥有约400个品牌客户,覆盖64,000个餐厅。Chili’s,Wingstop,Shake Shack,Five Guys和sweetgreen等美国知名餐饮品牌均是其客户。

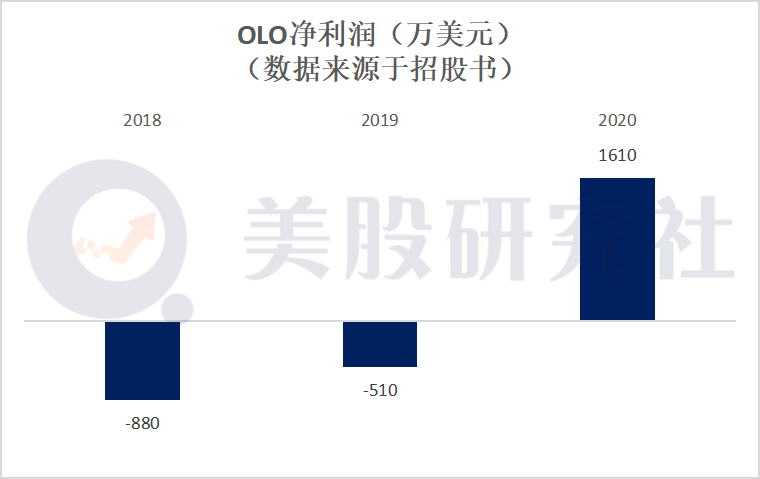

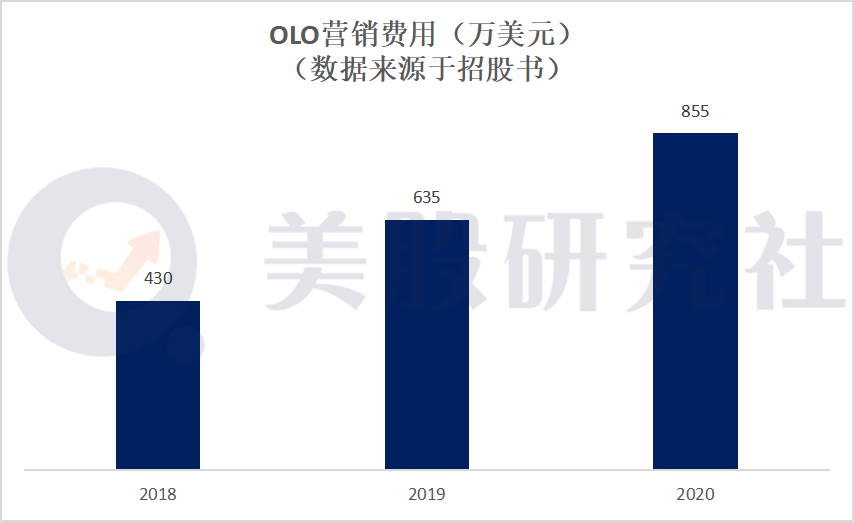

在净利润方面,在疫情利好下,Olo在2020年顺利扭亏为盈,实现了1610万美元营业利润。从费用方面来分析,2020年Olo营销费用同比增长了35%,2019年营销费用同比增长了48%,

2020年支出了比上一年更少的营销费用,获得了更多营收和净利润,这恰恰体现出疫情红利带来的增长动力。

但是疫情不会一直影响消费者的正常生活,一旦疫情红利消失,OL0的客户继续订阅SaaS服务的意愿可能会发生转变,客户数量发生变化会直接影响营收,另外也会继续支出更多的营销费用来打开市场,盈利很可能会回到从前的水平,持续盈利的道路比较艰难。

或许是受到财报数据表现良好和SaaS行业股价影响,Olo首日挂牌后高开26%,至收盘上涨39%,资本市场对Olo看起来似乎信心十足。

目前Olo市值达43.7亿美元,Olo在招股书中提到的合作加竞争对手DoorDash,目前市值426亿美元,老牌SaaS企业巨头Salesforce目前市值接近两千亿,它们在一定程度上也会对Olo的股价和市值产生拉动作用。

上市后野心初显露,透过微盟与有赞商业模式窥Olo价值几何?

在披露的招股书中,Olo也提到了一些对于未来的展望,包括将SaaS服务应用到其他垂直领域和通过国际客户扩展国际业务等,可以略窥到Olo的野心。

根据Grand View research的市场研究报告,预计到2025年,全球餐饮SaaS市场规模将达到近70亿美元,2019年至2025年的复合年增长率将达到14.6%。从这个数据来看,近几年SaaS餐饮行业潜力较好,将利于Olo的扩张增长,但另一方面也意味着更多竞争对手的出现,Olo仍然需要探索更长期的增长动力,与竞争对手拉开差距。

通过中国市场和美国市场的对比,会发现我国的餐饮SaaS企业发展得更早,我国的餐饮SaaS服务商微盟集团于2019年在港上市,目前市值已达413亿元,今年2月中国有赞也在港股上市,市值也已经达到483亿元,这两家公司的发展或许可以为Olo提供参考。

据微盟和有赞的的财报显示,微盟2020年分别实现营收19.69亿元、有赞在前三个季度实现营收13.25亿元。营收同比增速都还不错。

通过业务方面来看,微盟旗下拥有智慧餐厅、微商城、智慧零售等解决方案,有赞的业务包括有赞零售、有赞微商城、有赞连锁、有赞教育等方面的解决方案,两家公司都已经覆盖多个垂直领域,一直致力于全行业全场景发展。

Olo目前的业务线还很单一,也可以尝试进行多领域探索,可以看到这两家港股上市的公司都有微商城和智慧零售的解决方案,Olo或许可以从这两方面开始探索。

另外微盟和有赞在公司发展初期都是通过微信小程序进行下单,微信平台有大量的使用者,点开微信就可以便利地使用微盟和有赞的服务。目前Olo的业务渠道主要有Ubereat、DoorDash等,通过这两个外卖送餐平台可以获得大量订单。

鉴于上市以后募集到大量资金,Olo可以拓展更多业务渠道为自己引流。在美国市场上,Olo可以寻求在facebook、twitter等具有较大市场影响力公司上进行广告营销。来为自己引流

除此之外,还有其他的示范。在2020年底Unity与snap达成合作,将Unity的广告供应范围扩展到snap的客户群体中,同时Snap也将技术带给Unity的游戏开发者。Olo也可以寻求这样愿意实现共赢的合作者。

总的来看,Olo此次上市的确是借了东风,在融资支持下Olo的业务探索也有了更多底气,上市以后的路才刚刚开始,Olo作为唯一的餐饮SaaS企业表现会如何,我们将拭目以待。

文章来源:美股研究社,转载请注明版权。