继同程艺龙之后,国内“OTA巨头”携程也于5月19日对外发布了新一季财报,这也是其回港后的首份成绩单。

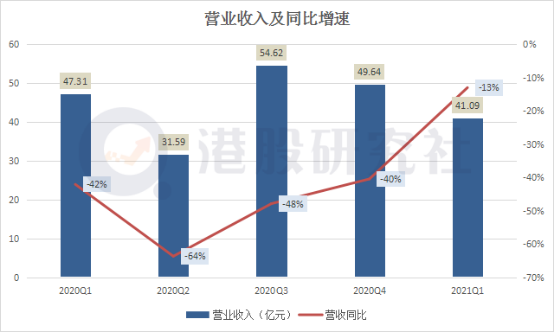

财报显示,携程集团营收的下降幅度已经缩窄至13%,营收体量超出市场预期;同时归属于携程集团股东的净利润也实现了三个季度的盈利,环比增长80%,同比扭亏为盈,整体上呈现复苏的态势。

作为OTA的头部平台,携程如今已是快22岁的老玩家,美股上市也有18年的时间,在在线旅游的路上一路披荆斩棘,先后参股或收购途牛、同程艺龙、去哪儿,组成自己的携程系帝国。在今年4月19日回港上市的一个月之际,市值逼近两千亿港元。

随着国内旅游业的加速复苏,携程也在聚焦下沉市场的发展,企图在目前国内大环境背景较好的状态下,也博得一波增长。通过本季度的最新财报,我们或许可以看看后疫情时代,携程在下沉市场的机会究竟有多大?

营收降幅收窄,连续三季度盈利

根据2021年第一季度财报,携程在净营收上实现收入41亿元,降幅收窄29个百分点至13%,业绩波动好于市场预期。

其中,住宿预订、交通票务、商旅管理、旅游度假,分别实现收入16亿、15亿、2.52亿、1.69亿。住宿预订、交通票务依然是携程营收的主要部分,两个业务收入贡献率为75.6%。

从外部环境来说,营收降幅的收窄得益于国内旅游大环境的复苏。中国旅游研究院发布的《2020年旅游经济运行分析与2021年发展预测》报告看,其预计2021年国内旅游收入同比增长48%。

从内部来说,在于携程的复苏计划。自去年3月5日开始,携程就开始启动“旅游复兴V计划”,而在一周年之际,携程宣布“旅游复兴2.0”。据统计,目前携程在复苏计划上已经投入了超过20亿元。

但是作为对照, 5月17日,同为OTA的同程艺龙也发布了一季度的业绩报告,其营收增速达到了60.6%。在国内旅游复苏的大环境下,携程营收还没实现正增长,或是受海外业务的影响。

更加值得关注的是,国内不少手握庞大流量的玩家也开始瞄准OTA领域。

去年12月,抖音成立微字节(北京)旅行社有限公司,近日,抖音的OTA品牌“山竹旅行”开启了内测,进一步进军在线旅游;而在近期,滴滴测试了“小桔旅行社”的网站,外界揣测这是滴滴布局在线旅游的第一步。

除了抖音和滴滴外,拼多多、小红书等也加入战局,日后或也将蚕食携程国内在线旅游市场的份额。

但是在净利润上,携程表现良好。期内,归属于携程集团股东的净利润达到18亿元,环比增长近80%,连续三个季度保持盈利。去年同期归属母公司股东的净利润亏损53.53亿元。

这主要得益于携程在成本控制上的优势。今年一季度,销售和营销费用下降31%至9.52亿元人民币;一般和行政费用下降了65%。

总体来看,携程本季度的财报总体符合市场预期。但是在不断火热的在线旅游市场上,外部对手的加入明显扰乱了现有的秩序,携程要胜出还需建立自己的竞争优势。

研发投入持续加码,服务质量问题却难以根治

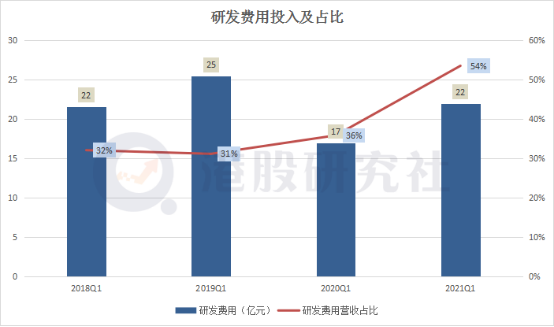

携程作为一家OTA企业,本质上是通过App提供旅游服务,这也就要求其要在技术投入上付出更多,通过不断的设计与完善,满足客户需求。在研发上可以看到,携程的投入丝毫不吝啬。

在今年一季度,携程的研发投入为22亿元,同比增长31%,占营收的比重上升到54%,由过去占营收的三至四成,一举过半。

回顾过去,2018年至2020年间,携程累计研发投入高达280亿元。仅2020年一年,携程的研发费用就达到了76.67亿元,占营收的比重高达42%。相比之下,2020年,美团的研发费用达到108.93亿元,但占营收的比重仅为9.5%。

同样,在团队设计上,也凸显了携程对研发的重视。截至2020年12月31日,产品研发团队的雇员占比达到48%,仅次于客户服务中心的雇员占比。从以上数据可以明显看出携程对于研发投入的重视。

得益于在研发上的投入,截至去年末,携程的移动应用实现了75%的自动化支持,进一步缩减了人工成本的问题;在国企改革背景下,携程也在为国央企搭建数字化转型平台,不断拓展自己的业务范围。

虽然不可否认携程在研发投入上的事实,但也有人质疑其真实性。首先是其高比例的研发费用占比,远超过了互联网的头部科技公司。目前,小米只有3.78%,华为为15.9%,科大讯飞上半年研发投入也就占22.12%。

此前公司高管对于这个的解释是,统计方式的不同:除了IT技术开发的费用外,也包括与各类供应商对接人员的沟通成本。

然而不管研发费用究竟是怎么回事,目前携程的平台上一些现存的问题依旧摆在那里。根据黑猫投诉上的反馈显示,“拿去花”存在自动分期的问题,还款时系统升级导致无法还款逾期问题等。

可见,有些问题并不是通过研发和技术就能解决,携程要实现服务质量的提高,首先还是要在服务理念、方法上进行改进。

同时,技术是是一种工具,尽管携程在研发上的投入有目共睹,加大投入也有利于优化体验,完善服务。但是,技术永远只是一个外壳,靓丽的包装下,携程还需要一个扎实的内容生态作为基础。

转舵下沉市场,携程能弥补国际业务的缺口么?

从携程近期的动作上来看,下沉市场会是其接下来重点关注和发力的主要方向之一。本次营收能够大幅收窄也主要是受益于国内市场的复苏,但我们知道携程的主要业务营收还是来源于国际业务。

根据国盛证券的研报数据,携程整体的国际收入由2017年全年的20%上升到2019年全年的35%-40%。而这也是携程营收下降13%原因所在。但相比国外巨头的降幅,携程降幅收窄显然得益于国内市场的红利。

但目前国际旅游市场的环境并不乐观。据国外OTA公司财报显示,今年一季度, Booking营收同比下降50.13%,Expedia营收下降44%。

那么,专注于国内市场,真能弥补携程在国际业务上的缺口么?

从国内市场环境来看,据文化和旅游部发布的数据显示,今年五一假期,全国国内旅游出游2.3亿人次,同比增长119.7%;实现国内旅游收入1132.3亿元,同比增长138.1%,国内旅游市场复苏趋势加强。

在国内旅游爆发的同时,也出现了一些新的特点。财报提到,一季度,短途旅游持续增长;同时,根据携程商旅的《2020-2021中国商旅管理市场白皮书》显示,差旅目的地逐步渗透到下沉市场,新一线、二线、三线城市占比均有所提升。

为此,携程也加大在下沉市场的布局。在今年3月之际,携程在乡村旅游方面推出乡村振兴5年计划,包括10个重点网红村落孵化、100条精品乡村旅游路线打造,还有10亿乡村旅游基础设施基金等;在五一期间,更是多措并举,在贵州遵义下面等市县开发红色旅游资源。

但与此同时,其他OTA玩家也在不断深入布局下沉市场。今年3月,飞猪搞起了“香气直播,岷江村当地的民宿也登上了飞猪逛吃团的直播页;4月,飞猪和小猪民宿达成合作,聚焦乡村民宿品牌推出”100+旅宿计划“。

此外,什么都要做的美团,酒旅业务在5月11日换帅,交给了三位年轻的管理者负责;5月15日,与浙江省农创客发展联合会达成合作,其中与美团民宿签约,意在进行民宿业务的数字化进程。可见未来在这一块要进行一波突进。

可以预见的是,下沉市场作为蓝海,具有广阔的发展空间,入局的滴滴、抖音作为后生,未来要建立自己的市场地位,下沉市场是最好的突破口。

对于携程来说,一方面要迎战这些各有特色的对手,在下沉市场面临巨大的挑战;另一方面,也要思考一下国际业务的缺口是不是在短期内可以补上,毕竟在2019年这个营收已经到达了百亿级别,下沉市场的见效并不会如此之快。

回顾本期内的业绩报告,携程总体符合市场预期,在内容打造上也取得了一定的成绩,但国际业务受大环境的钳制,要想恢复尚需时日。同时,在旅游下沉赛道上,面对逐渐多起来的竞争者,携程要实现自身的突破,仍需要不断的在服务、内容上为消费者创造新的价值。

本文源自:港股研究社,转载请注明版权