前两年,光伏还被看做是逆势大环境中一飞冲天的“摇钱树”,一轮又一轮的高预期因此被砸向光伏,像腾讯、京东、中国燃气、长城汽车、万科等近百家名企,都以新玩家身份携手资本进场,一时风光无限。

到了去年,整个光伏产业可谓过山车一般,硅料价格的暴跌,带崩了整个光伏产业链,而受此影响,已经导致不少企业削减投入、甚至清售或放弃项目。就连最具代表性的千亿光伏巨头通威股份,在三季度财报中也显示,其净利为润同比下滑高达68.11%。而这是通威股份2019年以来首次出现季度营业收入同比下降。

但2023年的光伏行业年度大会透露的几个趋势,却让整个行业信心再一次提振。

第一,23年1到10月份,中国光伏新增装机142.56GW,同比增长145%,增长势头强劲;第二,国内光伏出口前景一片大好,23年前10月光伏产品出口增加,硅片、电池片、组件出口量分别为55.7GW、32.4GW、177.6GW,分别同比增长90%、72%和34%。

第三,也是最重要的一点:全球清洁能源相关投资已连续八年超过化石能源。预计2023年太阳能投资将达3820亿美元,石油投资将达3710亿美元。这意味着太阳能投资在历史上将首次超过石油。

一边是对行业口诛笔伐的看空情绪,一边是对光伏产业的光明论,两方各有道理。而光伏产业的未来到底会走向何方,就成了一个值得深究的问题。

新能源“顶流”居然没塌房?

光伏产业在这一年里经历了各种风波,产能大面积停产、供应链价格跌跌不休、部分企业裁员、新建产能暂缓等等。不论是从产业动向到资本市场,过得都不怎么好。

例如光伏产品上游的原材料——多晶硅,堪称23年最惨的一个环节。2022年行业正火爆的时候,多晶硅一吨的价格是超过30万人民币/吨,而如今已经跌到了5-6万元/吨,接近国家提出“碳中和”目标3年多以来的最低点。

但即使如此,光伏依旧还是无可置疑的新能源“顶流”。有机构预测,预计明年全世界光伏累计装机量很可能将超过水电,2026年将超过天然气,2027年将超过煤炭成为第一大能源。

以我国为例,根据中国提出的“双碳”目标,到2030年,我国单位国内生产总值二氧化碳排放将比2005年下降65%以上,非化石能源占一次能源消费的比重将达到25%,森林蓄积量将比2005年增加60亿立方米,风电、太阳能发电总装机容量将在12亿千瓦以上。

从全球的能源布局来看,光伏发展也至关重要。

根据国际能源署的测算,到2050年全球要实现净零排放,近90%的发电量将来自可再生能源。而光伏发电在未来碳中和背景下,占比最低可能到30%-40%,最高有可能到60%-70%。

如此一来,不止中国光伏产业扩展迅速。欧洲光伏预计每年保持40%的高增速,到2025年,欧洲光伏装机累计将超过320吉瓦,到2030年将达到1太瓦以上。美国的光伏累计装机在未来十年也将达到800吉瓦左右。

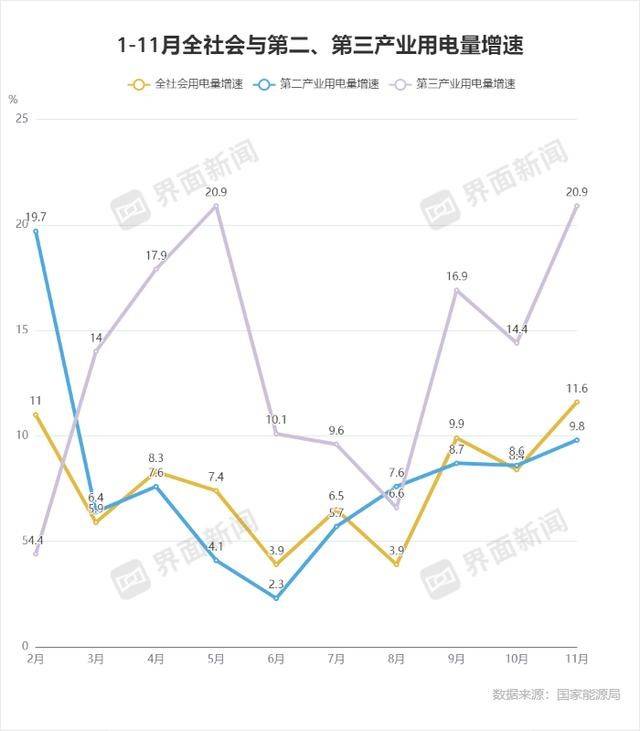

其次,随着各行各业对能源的高度需求,用电量每年都在猛然增长,传统化石能源早已无法满足日益增加的能源需求。以国内2023年为例,12月份,国家能源局发布数据显示,11月全社会用电量7630亿千瓦时,同比增长11.6%。23年前11月, 全社会用电量累计83678亿千瓦时,同比增长6.3%,已超过中电联的全年预测值。

具体分产业来看,仅在11月份,国内第一产业用电量96亿千瓦时,同比增长12.2%;第二产业用电量5277亿千瓦时,同比增长9.8%;第三产业用电量1321亿千瓦时,同比增长20.9%;城乡居民生活用电量936亿千瓦时,同比增长10%。

能源巨大的需求缺口成了新能源行业最直接的催动力,在这其中,光伏因为发电过程安全可靠、很少受资源分布的地域限制、就地发电供电、建设周期短等优势在新能源布局中日益成为“重头戏”。

当然,光伏市场在整个新能源领域占比突出,还离不开其背后的巨大拉动力,从某种意义上来看,这是光伏能引领新能源趋势的根本原因。数据显示,预计到2030年中国风电、光伏将带来新增电源投资6万亿元,同时,也能拉动储能投资2万亿元,输电通道投资6万亿元,氢能制备环节投资1万亿元,合计总投资约15万亿元。

到2050年,预计风电、光伏发电项目累计将带来投资21万亿元,合计总投资超过50万亿元,再加上电动汽车、充电设施等终端用能电气化等零碳产业,规模将达到百万亿量级。这也造成了无数企业纷纷跨界光伏。

最后一点,光伏产业链渐渐完善让我国从电力生产国慢慢转变为电力输出国。这几年,光伏出口是行业内不可避及的话题,大量光伏企业在泰国、欧美、中东等地区建厂,布局全球产能,组件出口也不可小觑。

以中东为例,中东在2022年12月从中国进口了约1GW的光伏组件,2022年全年累计达11.4GW,相较2021年提升78%。2023年上半年,中东市场累计进口中国光伏组件达5.9 GW,相较去年同期增长约60%。

种种迹象,似乎注定了光伏的“顶流”之路。

企业扎堆、产能过剩的隐患

虽然光伏产业是当之无愧的“顶流”,但面临的挑战依旧不少。

这两年,光伏生意吸引了众多原本毫不相关的企业入场。据不完全统计,仅2022年就有75家原主营业务为家电、养殖、医药等多个领域的上市公司跨行投资光伏产业,其中有美的、格力、甚至还有红豆、浪莎。

尽管光伏市场看上去一片坦途,但实际分析,行业发展迅猛也间接令这个领域中无数企业掉队崩溃。23年下半年来,已经有差不多十家公司宣布停止光伏相关的项目、再融资计划等。跨界光伏,并不容易。

以浪莎为例。浪莎追逐光伏要追溯到2010年,彼时,浪莎成立了一家光伏公司,主要从事太阳能光伏单晶硅拉晶、多晶铸锭及太阳能晶体硅片、太阳能电池片、太阳能电池组件的研发,生产和销售,可惜并未成功。据相关媒体报道,浪莎官方曾公开表示,再也不打算做光伏生意了,2023年,浪莎对新能源的展望转移到电池上。

跨界企业寸步难行,一些光伏相关企业也并未沾到行业风口的光。据多家媒体报道,近一年来,光伏产业链公司市值缩水超6000亿元。其中,天合光能股价已跌逾四成,总市值跌至千亿元下方;迈为股份最大跌幅50.65%;锦浪科技最大跌幅49.6%;福斯特最大跌幅47.8%;固德威最大跌幅46.8%……

当然,股价的缩减只是冰山一角,23年以来,光伏市场始终明暗交加,一面前程似锦,一面是企业在殊死挣扎,特别是组建生产商。硅料龙头企业大全能源在23年上半年,净利润和营收跌幅明显加大,净利润为44.26亿元,营收为93.25亿元,同比分别下降53.53%、42.93%。

这一切表面光鲜,背后萧条归根究底都是因为产能过剩。

一直以来,光伏的产能与需求矛盾如同凌驾在这片市场之上的阴云,让企业在沉沦未来美好前景幻想的同时时刻担忧自己的生死。此前,隆基绿能创始人就曾表示,光伏产能全面过剩的一天肯定会到来,未来两三年估计会有超过一半的企业被淘汰出局。

在全球范围内,光伏产业也因为投资过热,致使产能增长率远高于需求增长率。产能与需求之间存在多少缺口?长江证券研究所的数据显示,2023年和2024年全球组件需求预测分别为525GW和645GW。

但到2023年底,光伏制造端的硅料、硅片、电池片、组件四个环节产能均超过900GW。这种差距让光伏产业一度陷入庞大的“价格危机”,尤其2023年下半年,国内光伏产品价格连续走低。工业和信息化部的数据显示,1—10月,多晶硅、组件产品价格降幅分别达60%和40%。

部分光伏产品出口增速都开始放缓,其中组件出口额同比下降4.6%。不断的扩张、盲目跨界、大幅投资……硬生生把尚未完全成熟的光伏产业凌驾到了一个无法适应的高度,一旦失控,后果恐怕不是任何一家企业能承担的。

迈入“技术迭代”新阶段

产能过剩的情况之下,未来光伏市场如何进一步提高利用率将成为尤为关键的一步,竞争的胜负则取决于光伏企业们的耐心成本能持续多久。而随着光伏发电成为经济性的电力形式之一,由光伏延伸出的一系列新业态也在悄然成熟,例如光伏+储能、光伏+氢能、光伏+汽车……

其中,光伏+汽车尤为瞩目。

不可否认,汽车电动化的进程十分迅速,相关机构预测,到2050年中国基本全部实现汽车电动化,保有量将在5亿到10亿辆之间。光伏产业,也一早就被不少车企盯上。以特斯拉为例,早在2016年,特斯拉就以26亿美元股票收购SolarCity正式进军光伏市场。

此后,特斯拉不断加大光伏领域的投资。2020年一季度财报会议上,马斯克提出至少1000个屋顶安装团队的构想。2021年,美国德州断电事故中,特斯拉旗下的光伏屋顶和Powerwall电池系统一炮而红,同年,特斯拉推出了首款自研光伏逆变器,并在上海启用了中国首座光储充一体化充电站。

在国内的众多车企中,比亚迪对于光伏的布局十分重要。早在2007年,比亚迪副总裁何龙带领十几名技术员组成的研发攻坚小组,力争把比亚迪汽车车身板的技术运用到光伏技术中,从而达到降本目的。次年,比亚迪就成立了光伏公司,并开始建设多晶硅和太阳能电池产线。

时至今日,紧跟头部车企脚步的企业越来越多,例如赛力斯汽车与易事特集团在23年合作的三大光伏发电项目相继开工,包括重庆赛力斯23兆瓦光伏项目、重庆小康动力有限公司22.59兆瓦光伏项目和部品公司20兆瓦光伏项目。

在现实生活中,光伏车棚也在逐渐入户小区,海南一些服务区已经装上不少光伏停车棚。

车企之所以着重发展光伏业务,一方面是因为能源变革逐渐从能源系统电气化,过渡到电力系统低碳化与数字化、智能化,这与电动车朝着智能汽车转变的趋势基本吻合。另一方面,驱动光伏行业发展的核心因素是降低度电成本,根据CPIA数据,光电转化效率每提升1%对应度电成本下降5%-7%。

不仅是汽车,在未来,电力电子、传感物联、机器人等适配性技术都将与新能源技术深度融合,有机构预测过,三十年内,汽车电动化、能源消费电力化、电力生产清洁化为代表的绿色转型将在国内形成百万亿元人民币,全球形成百万亿美元的产业规模。

到2050年,电力占能源消费的比例将由现在的21%增加到51%,光伏无疑就是其中的受益产业。当然,是这一天到来之前,无数光伏企业还要经历一场场残酷的大浪淘沙,在等待的过程中,技术更新成了他们生存下来的关键依仗。

就目前来看,光伏企业也在迈入“技术迭代”阶段。

比如多家光伏公司在这两年发布单晶炉新品,2023年SNEC展会上N型组件也备受关注。光伏技术迭代也一直沿着提升光电转换效率的路径前行,从BSF到PERC/PERC+,再到TOPCON、HJT……诚然,谁都不知道未来会是什么样子,光伏市场上下唯一能做的就是保全自己,静待将来。

总之,从光伏市场的发展史来看,2013年、2018年、2023年,光伏产业似乎难逃5年周期的“魔咒”。2023年年中,各大光伏企业还在地方的助力下,开启扩产千亿光伏战;2024年,中国光伏市场极有可能会伴随着行业产能过剩、价格下探、低价出清等,进入新一轮行业“大拐点”并开始重启淘汰赛。

不论拐点如何,可以肯定的是,光伏产业赚快钱的时代已经一去不返了。

道总有理,曾用名歪道道,互联网与科技圈新媒体。同名微信公众号:道总有理(daotmt)。本文为原创文章,谢绝未保留作者相关信息的任何形式的转载。