随着“双11”活动的临近,电商平台上的不少产品都标出了低于平常市场价的价格以吸引消费者,白酒也不例外。

快消前瞻注意到,在电商平台“百亿补贴”频道中的白酒,经过补贴后的价格,相比日常价要低出几十甚至数百元。

低于2000元的飞天茅台、不到800元的五粮液,不少消费者在这一波“双十一”中享受到了高“性价比”的名酒。

茅台五粮液电商售价创新低

一场“高性价比”名酒的狂欢

11月4日,快消前瞻在多个电商平台调查发现,淘宝平台 “百亿补贴” 专区,飞天茅台价格下探 2119元/瓶;拼多多平台 “百亿补贴” 专区,飞天茅台价格最低显示为2120元/瓶;京东平台 “百亿补贴” 专区,飞天茅台补贴价为2449元/瓶。

截图自电商平台

在这其中,还有海外版的53度500ml贵州飞天茅台跌破2000元/瓶大关,价格直接来到1983元/瓶。淘宝平台店铺商家还明确承诺,假一赔十、买贵必赔,商家还上了正品险,由中国人寿财险承保。

截图自电商平台

事实上,1983元/瓶的价格远远低于53度500ml飞天茅台的终端零售价甚至酒水经销商的批发价。

根据今日酒价数据,11月1日起,飞天茅台的批发价终于开始反弹上涨,11月2日、3日,2024年飞天原箱的行情价分别上涨80元/瓶、50元/瓶。

11月4日,2024年53度500ml飞天茅台原箱批价为2300元/瓶,散瓶为2260元/瓶,相较于10月30日原箱2210元/瓶、散瓶2185元/瓶批价分别提升90元/瓶、75元/瓶。

这头茅台批发价不断上涨,另一头电商价依旧疲软。

对此,有业内人士指出,价格回暖背后,或与电商平台“双11”百亿补贴结束相关。部分电商平台通过对现象级产品进行补贴的方式吸引流量,引导消费者转战线上市场,从而导致线下终端渠道需求减少,产品价格下跌。而如今,当百亿补贴临近尾声,加之企业不断在政策端推进,进一步提升了飞天茅台在传统渠道的价格。

此外,除了茅台,“白酒老二”五粮液的价格也让消费者大呼“划算”。快消前瞻查询发现,11月4日,五粮液第八代在淘宝、拼多多等电商平台百亿补贴的价格低至789元/瓶。

截图自电商平台

事实上,从渠道情况看,五粮液的核心产品已经价格倒挂。

“今日酒价”数据显示,长时间以来,第八代五粮液即普五的批发价基本在千元之下,11月4日价格为950元/瓶。

截图自今日酒价

电商平台普五在淘宝、拼多多百亿补贴渠道,800以内就能拿下。

值得注意的是,在2023年11月,贵州茅台宣布上调飞天茅台出厂价至1169元/瓶之后不久,市场就传来五粮液跟涨的消息。快消前瞻综合市场信息,在2024年2月初,五粮液将第八代五粮液出厂价由969元/瓶上调为1019元/瓶,每瓶增加50元。

对比出厂价,上述两个渠道的价格显然已经处于倒挂状态。

汾酒凭借“亲民”

夺走洋河守了14年的“行业老三”

然而,硬币是具有两面性的,在这波“降价”下,对比起动辄上千、甚至两千元以上的其他二线酒企的高端品牌相比,茅台五粮液的性价比就凸显出来了,毕竟同样的价钱,谁会不选名酒呢?

当下消费者不像过去,“只选贵的,不选对的”,理性消费成为趋势,会从性价比、品牌知名度、口感等综合考量选购。

白酒正进入消费、价格双理性时代,性价比跃升为核心需求。浙商证券认为,在当前消费环境下,受消费升级和降级同时影响,300-400元价格带或成为未来主流价格带。

国元证券在研报中提到,此前,100元—300元并非全国性名酒布局的重点价位带,近期部分名酒厂在做好次高端的同时,也加大对100元—300元价位带的布局及重视。在理性消费背景下,消费者注重产品性价比,拥有强品牌力、宽价位带产品矩阵的名酒企有望受益。

汾酒在今年三季报的成功“逆袭”也证实了这一趋势。

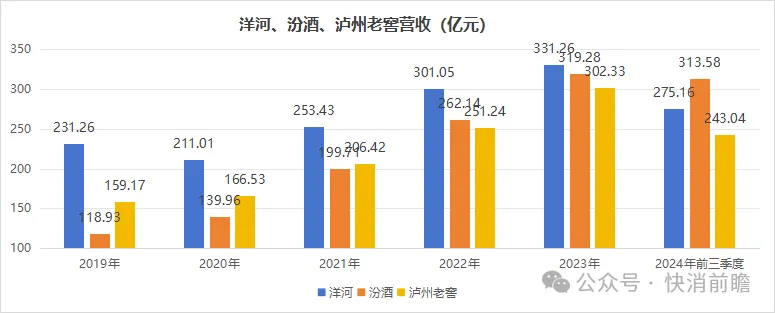

洋河占据了14年的“行业老三”位置,在今年前三季度,汾酒来了个“连胜终结”。

2024年前三季度,汾酒实现营收313.58亿,超过洋河,正式登上“行业第三”的宝座,“茅五洋”进入“茅五汾”时代。

图片来源于国酒财经

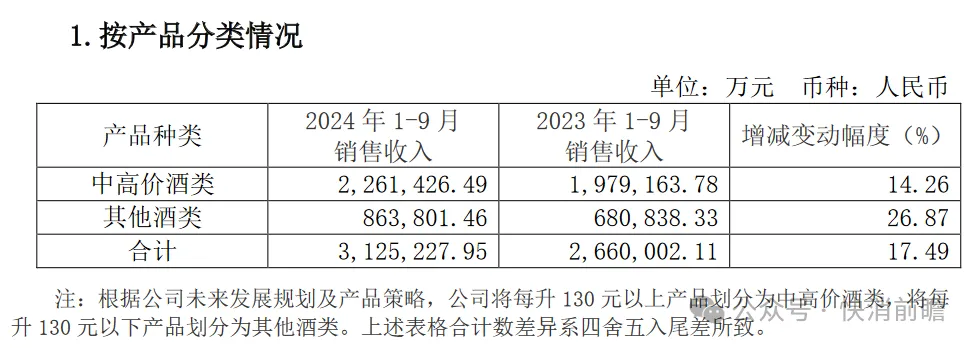

据汾酒三季报披露,1-9月,公司合计卖酒312.52亿元,其中,以青花汾酒系列等为主的中高价酒类占比约七成,进账226.14亿元,增长约14%。

截图自山西汾酒第三季度报

以玻汾为主的“其他酒类”,销售86.38亿元,9个月销售86.38亿元,成长性可观。

在三季报发布后,汾酒股份公司副总经理、汾酒销售公司党委书记、总经理张永踊在近期举办的投资者交流会上透露,“预计在未来2-3年间,汾酒将有望形成4个百亿大单品,即玻汾、青花20、老白汾、青花30。”

此前,汾酒在2023年年报中已明确青花20为百亿级大单品,多家券商预测,2025年玻汾有望突破百亿元,成为下一个百亿大单品。

据媒体报道,不少酒水经销商表示,“53度黄盖玻汾,五十几元一瓶,在口粮酒里性价比极高,销量特别好。”

快消前瞻在电商平台注意到,在天猫超市出售的黄盖玻汾53VOL%全网销售达到30万+,在天猫汾酒旗舰店,店内白酒热销第一名也是黄盖玻汾,销量达到10万+。

截图自淘宝

在今年在618购物节期间,汾酒就已经取得了亮眼成绩,公司在京东、天猫、抖音、快手四大主流电商平台的官方旗舰店均取得了白酒品牌旗舰店销售冠军。上半年,汾酒电商业务营收达到15.18亿元,同比增长超过80%,进一步巩固了公司在电商领域的领先地位。

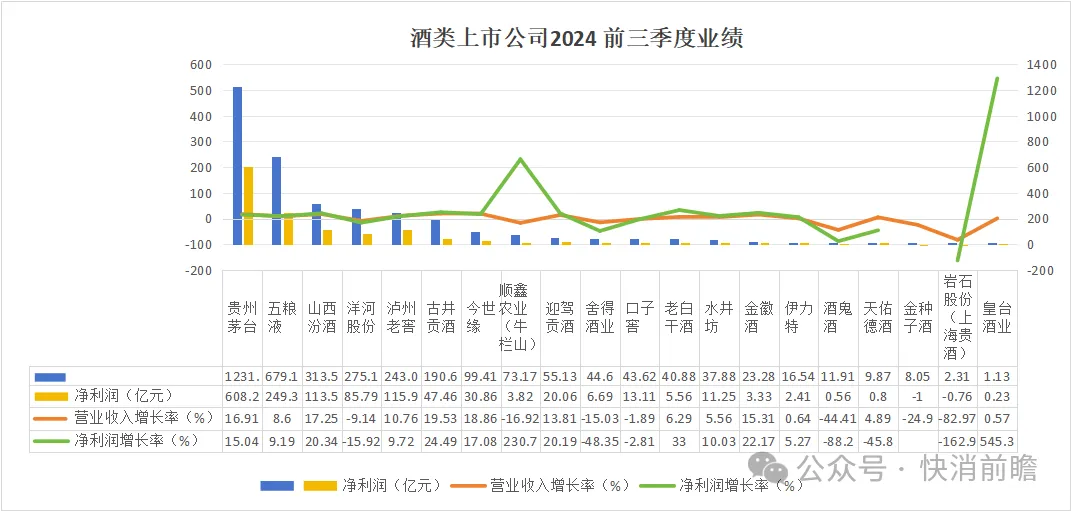

事实上,把视角放到整个普遍低迷的白酒行业下,汾酒营收同比增长17.25%,净利润增长20.34%的数字也能排在行业前列。

经测算,20家白酒上市公司前三季度(今年1-9月)总营收合计为3400.65亿元(华润金沙、珍酒李渡未披露三季报;含顺鑫农业非酒业务)。

从营收增长角度看,今年19家白酒上市企业(不含顺鑫农业)前三季度实现总营收3327.48亿元,较去年同期3003.04亿元净增加324.44亿元,增幅为10.8%,去年同期增速为16.98%。

整体看,在现有统计的20家白酒上市企业,13家企业实现营收增长(含2家微增波动),7家酒企出现营收下滑。

快消前瞻制图

其中,营收实现双位数增长的仅有7家,增幅前三位分别是古井贡酒、汾酒和今世缘;没有企业增幅超过20%,集体降速的事实显而易见。

在净利润增幅上,20家白酒上市企业中,13家企业实现净利增长(皇台酒业与顺鑫农业的净利基数小,故增幅表现高),7家酒企出现净利下滑。具体来看,除皇台酒业与顺鑫农业外,衡水老白干、古井贡酒、金徽酒、汾酒、迎驾贡酒的净利增幅超过20%。

多家券商认为,这轮白酒周期,高端、次高端白酒承压明显,而中低端需求量保持稳定,甚至有所增长。

2019年汾酒营收正式进入百亿阵营,2021年汾酒营收无限接近两百亿,2023年汾酒营收突破300亿。汾酒每两年就跨越一个“百亿”台阶,如今,汾酒乘上了此轮行业周期的东风,成功攻下行业第三,汾酒未来能继续捍卫吗?

一线名酒渠道下沉的“降维打击”

区域酒企品牌承压

而伴随着一线名酒渠道下沉‘降维打击’,区域酒企生存空间将进一步压缩,竞争更为激烈。

随着品牌集中度增强,消费者对品牌认知度持续提升,全国名酒持续下沉对省级中小白酒企业冲击在持续增大,本地市场的争夺和全国化市场的布局都变得更具挑战性。

“区域性中小酒企更难熬了”,从三季报来看,部分区域性酒企已经开始掉队。酒鬼酒、舍得酒等区域酒的次高端品牌市场增长进入负增长状态,头部企业及酱香酒品类在次高端市场的持续挤压。

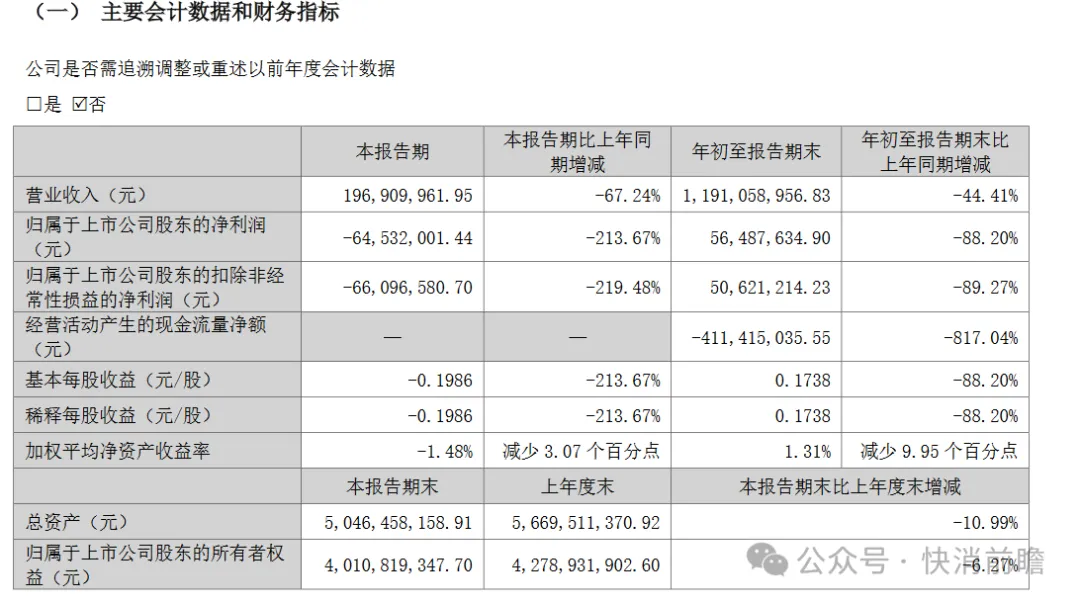

酒鬼酒作为区域白酒龙头,也是湖南唯一的白酒上市公司,除了近期“岌岌可危”的上海贵酒以-82.97%的增长率垫底,酒鬼酒-44.41%的增长率是垫底老二。

图片来源于酒鬼酒官网

三季报数据显示,酒鬼酒实现营收11.91亿元,同比下降44.41%;其中第三季度酒鬼酒营收1.97亿元,同比下降67.24%,而净利润仅有0.56亿元,同比下滑了88.2%。

截图自酒鬼酒三季报

数据显示,酒鬼酒在湖南的市占率仅仅只有7%左右。酒鬼酒省外竞争力疲软不说,省内也不具备份额优势。

根据官网,酒鬼酒主要核心产品包括内参、酒鬼和湘泉系列。其中酒鬼系列是最核心系列,主要产品价格带位于300-500元之间,属于次高端定位。

次高端产品主要打造核心大单品52度500mL红坛(高度柔和)和50度500mL酒鬼酒,分别定位于400-600元和200-400元价格带,主要竞品是水晶剑南春、洋河天之蓝、梦之蓝M1/M3、红花郎15年、品味舍得、水井坊井台、青花汾酒30年以及泸州老窖窖龄和特曲等。

然而,在电商平台,快消前瞻发现,在同价位竞品下,酒鬼酒的销量可谓是“惨淡”,销售量只有两位数和三位数。

依次分别为青花汾酒30年、洋河梦之蓝、水晶剑南春

截图自天猫酒鬼官方旗舰店

定位高端的内参,一般终端指导价格高于千元,除核心大单品52度500ml外,还有52度258ml内参品鉴级酒(盒装)等。内参主要竞品是全国性品牌飞天茅台、五粮液水晶瓶和国窖1573。

内参的品牌知名度和全国性品牌差距本就较大,更别说当这些全国性品牌玩起“性价比”,又有谁人问津呢?

在酒鬼官方旗舰店中,内参个位数的销量实在令人不忍直视。

截图自天猫酒鬼官方旗舰店

作为“川酒六金花”之一,舍得酒的业绩也不尽人意。报告显示,今年前三季度,舍得酒业实现营收44.6亿元,同比下滑15.03%;净利润6.69亿元,同步下滑48.35%。其中,第三季度实现营收11.89亿元,同比下降30.92%;净利润7804.48万元,也同比下降了79.23%。

在全国化方面,舍得酒业确实积累了一定的名声,但却没能进一步打开市场优势,省内今年前三季度,舍得酒业销售收入也仅有12.56亿元,还同比下滑了8.61%。

此外,徽酒金种子酒在今年前三季度实现营业收入 8.06 亿元,同比下降 24.90%;净利润亏损9952.61 万元。

在行业集中、品牌集中是行业不争的现实下,留给中小酒企的机会越来越少,区域酒企陷入重大压力中。

区域酒企未来要如何与名酒竞争?

这就需要区域酒企通过全要素升级来应对新一轮的调整新周期。

一是要实现产品矩阵化。区域酒企若欲在一个省成为当之无愧的第一,首要之务是在300元及以下的各个价格带皆拔得头筹,构建起核心的产品体系矩阵。其次,还需做到大单品密集化,一个价格带要布局一至两款大单品,从公司战略层面予以重点推广,用大单品矩阵化来弥补短板,抵御名酒的挤压。

二是要实现渠道多元化。拓展线上线下融合渠道,线上选电商平台如天猫、京东建旗舰店,制定差异营销;线下布局零售终端及特色渠道,如餐饮合作、礼品定制等。线上宣传引流至线下体验购买,线下品鉴服务促线上关注,形成互补渠道矩阵。同时实现供应链优化,建立B2B信息共享平台,透明信息,助酒企发布产品、价格,收集经销商数据以决策。

三是区域市场深耕:构建城市渠道矩阵,下沉乡镇市场,实施百万乡镇计划,通过分销商开发、宴会厅打造等五方面措施,利用乡镇市场优势提升销量。用乡镇市场的下沉精耕,来对抗名酒的下沉挤压。可谓“龙与蝼蚁,各自风光”,只有找到自己的比较优势,才能拥有机会。