软银集团董事长孙正义有一套著名的“时间机器”理论:美国互联网比日本先进,他就先在美国投资,等时机成熟后再带着美国的经验杀回日本,仿佛坐上时间机器,回到几年前的美国。中国互联网创业者纷纷出海东南亚也是基于这套时间机器理论——把中国的经验、模式搬到东南亚,复制一个国内互联网或电商的巨头。这事儿看起来可行。

于是我们看到,从2012年开始,以猎豹、UC、美图等为代表的工具类企业出海东南亚、印度拔得头筹;2015年之后,直播、头条类泛娱乐产品也被中国创业者带入东南亚,BIGO Live、live.me、Nono Live、Kitty Live先后上线;与此同时,东南亚兴起的电商类企业也与中国有着千丝万缕的关系。

号称东南亚最大电商平台的Lazada自2016年4月起改姓“阿里”,由东南亚科技初创公司Garena创立的Shopee获腾讯多次投资,京东成立京东印尼站并被传将投资“印尼版淘宝”Tokopedia,东南亚共享出行平台Grab获滴滴投资,泰国支付公司Ascend Money、菲律宾金融公司Mynt先后获蚂蚁金服投资,社会化物流平台货拉拉的投资人当中也有中国资本身影并在中国和东南亚同时开展业务……此外,也不乏由华人在东南亚创立的电商项目,比如新加坡电商1030am、菲律宾电商BigMK等。

然而,攀上了出海东南亚的风口也不是个个都能顺风顺水。当大家不再热衷于时间窗口的概念时,投资人和创业者都意识到,中国成功的电商模式搬到东南亚之后不一定可行,在东南亚遇到的问题可能也是前所未有的。

一个征战者的倒下

把东南亚电商市场看作一支“潜力股”没错。整个东南亚地区有超过6亿的人口,几乎相当于中国的一半,但目前为止,东南亚网络零售占比仅为1%。根据市场调研公司Frost&Sullivan的数据,东南亚地区B2C电商营收将从2015年的112亿美元增长到2020年的252亿美元,年增长率达17.7%。

因此,方兴未艾的市场上涌现了大批电商,包括Lazada、Shopee、Redmart、Zalora、Qoo10、Tokopedia、Tarad、11 street、EZBuy、BigMK等。其中,Lazada、Shopee、Zalora是在东南亚六个国家(新加坡、马来西亚、泰国、越南、菲律宾、印尼)均有开展业务,其余则是专注某一个或两三个国家。

1030am也曾是其中的一家,而且是由中国人创立、中国资本投资。遗憾的是,它没能坚持到两岁就倒下了。亿邦动力网从其投资人、4399前CTO曹政的个人微信公众号“caoz”此前的一篇文章中获知该公司已清盘的消息,并从其创始人冯松涛处得到了确认。

“市场太小,做的事情价值不大。我已回到杭州投入新项目。”冯松涛轻描淡写地表示。但透过他的坦诚和直率,我们更多的是看到出海创业的不易,以及东南亚电商市场现实与理想的差距。

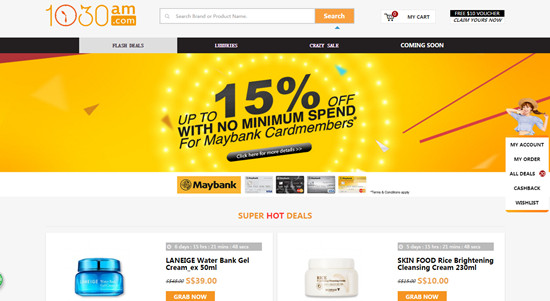

据亿邦动力网了解,1030am于2015年9月正式上线,最初的定位是“新加坡版聚美”,以闪购模式销售日韩化妆品及欧美轻奢包包。但除此之外它还尝试过另外两条路:作为卖家入驻Lazada等电商平台以及做东南亚电商代运营服务。

(曾经的1030am网站)

创立之初,1030am也受到了资本的青睐,曾获中国万网前CEO张向东和4399前CTO曹政价值75万新币(约合360.3万元)的天使轮融资,以及51.com CEO庞升东315万新币(约合1513.4万元)的Pre-A轮融资。

根据市场研究公司Research&Market的报告,新加坡是东南亚国家中B2C电商销售额最高的国家,在线零售所占份额也是在该地最高的。但是相比中国,整个东南亚的电商水平落后五到十年,电商在东南亚零售市场的占比大概1%,新加坡是3%左右,而中国则在10%以上。

因为地域狭小,资源不足,新加坡严重依赖进口。“第一,市场体量不足,国际品牌的一些款式根本不会进入这个市场。第二,因气候不同,所需商品也和欧美、日韩当季产品有差异。第三,电商化水平低,大牌在本土的官网只能看不能买,所以用户只能选择海淘。”冯松涛在2016年5月时曾向亿邦动力网说道。

既有电商市场成熟度低的大环境,又有消费者需求存在的客观条件,即便市场体量不大,那也可以做个“小而美”的先行者——这无疑是1030am在新加坡诞生之初所看到的机遇。但同时,这也恰恰是导致1030am失败的重要因素。

冯松涛早在1030am创立时就清楚的知道,东南亚电商发展滞后,基础设施包括物流和支付等都比中国差太多,再加上文化差异,在当地创业并不容易。但他和他的1030am还是迎难而上了,只不过没有赌赢。

一位资深东南亚市场观察者向亿邦动力网指出,在东南亚做美妆类垂直电商没有想象中那么美。“虽说这里的中产阶级正在兴起,但除了新加坡之外,其他国家居民可支配收入十分有限,购物也是要先满足刚需再说提升品质。美妆、轻奢的消费恐怕还不到爆发的时候。”

“1030am主打的新加坡市场虽是东南亚经济水平、消费水平最高的国家,也有对美妆、轻奢的强烈需求,但市场体量太小了。而且,新加坡也不缺购物的选择。它线下零售相对发达,线上渠道也比较多,你要么是卖当地没有的,要么是比其他渠道便宜,要么是服务非常好。1030am似乎都不占优势。”上述人士谈道。

一群征战者的前赴后继

在这一群征战东南亚电商市场的玩家里,倒下的或者遇搓的又何止一个1030am?

2016年4月,总部同样位于新加坡的东南亚时尚电商Zalora正式确认已签约出售越南和泰国业务。其运营范围缩小至新加坡、马来西亚、文莱、印度尼西亚、菲律宾、香港和台湾。根据公开资料,虽然增长势头良好,起步早于多数东南亚电商同行的Zalora但一直未能盈利,2015年净收入增长77.5%,达到约2.35亿美元,但是EBITDA(息税折旧摊销前利润)是亏损1.06亿美元。

去年6月,曾获唯品会投资的特卖电商Ensogo宣布自愿停止在澳交所(ASX)的交易活动,还表示总部不再向东南亚的闪购和平台业务提供资金,正式退出东南亚市场,其CEO以及两名非执行董事也先后辞职。

(曾经的Ensogo网站)

据悉,因为亏损过多,在2016年年初Ensogo就辞退了一半的员工(大约300人)。根据其2016年一季度财报,公司亏损高达840万美元。而且Ensogo的亏损还是在逐年增长,2014年赤字为5010万美元,2015年达到5840万美元。从2015年起,股票价格已从每股2.54美元跌倒0.49美元(曾在2014年达到峰值每股9.32美元)。

除此之外,也不乏还没打出名声就已宣告失败的东南亚电商创业项目。

菲律宾电商平台BigMK创始人郭伟豪告诉亿邦动力网,“这里的互联网创业者很多,电商玩家也不少,很多都是默默在做,但已经倒下很多家了,之前有一家据说融资几千万还是没做几个月就倒闭了。”

BigMK也是个典型的中国人在东南亚创立的电商平台。其于2016年6月正式上线,目前只专注菲律宾市场,采用类似淘宝的平台模式,卖家大部分是当地华人,商品多多数是他们从中国进口至菲律宾的。“从上线到今年3月我们一直在调整招商,3月底开始交易量慢慢上来了,但体量仍然很小,跟国内相比就微不足道了。”郭伟豪谈道。

他和其他菲律宾电商创业者都面临着一个现实:当地电商平台并不少,但规模都很小,可能因为一个国家市场想象力有限,不太吸引资本关注,所以前期举步维艰。

不过,郭伟豪和很多同行一样还在勇往直前。“东南亚电商环境还差很多,市场还需要培养,基础设施还需要时间来建设,所以当初很多人阻止我,说这也没有那也没有根本做不成。但我想,就是没有才需要人去做。我们失败了还会有下一个我们来做。我相信电商环境这两年会慢慢变好的。”

所谓“前赴后继”,在东南亚电商市场有很好的体现。今年上半年,中国玩家面向东南亚的投入有增无减,除了阿里、腾讯、京东等巨头向东南亚注资之外,也有华人创立的印尼电商WOOK获得来自麦星、方德旦恩1.5亿元B轮融资的消息,也有新加坡代购鼻祖ezbuy转型电商平台并来华招商的消息。

“理性不理性我不确定,但跑来东南亚的人是越来越多了,而且有了那么多先行者之后,大家对市场有了更多实质性的了解。大家看得最多的应该是印尼、泰国,其次是菲律宾。”墨腾创投(Momentum Works)创始人李江玕向亿邦动力网指出。

出海东南亚的冷思考

从整个东南亚互联网创业环境来看,工具类出海的热潮已过,游戏市场趋向饱和,泛娱乐类项目今年也比去年少了很多。有数据显示,2016上半年出海“一带一路”国家的直播平台有18家,达到历史高峰,下半年这个数字减少为8个;2017上半年,只有3家直播平台出海,回到了2015年同期的水平。

正如一位投资人所言:对于简单廉价的出海模式而言,风口已经过去,需要弯下腰拉车的时代到来了。

再看电商行业,跟前两年相比,东南亚市场也发生了很大的变化。倒闭的、新上线的、融资的、被收购的,转型的、开展新业务的、扩大覆盖范围的,各种玩家何种动向渐渐把这个市场搅动起来。尤其是阿里投资Lazada之后的鲶鱼效应也突显出来了。

而当创业者们更加理性、冷静的看待这个市场时,他们会发现,这里的发展前景虽值得期待,但也有很多值得引起注意的坑。

曾有过两次东南亚创业经历的墨腾创投高级项目经理徐喆赟在一篇撰文还提到一个现象:很多国内创业者去东南亚考察之后都惊讶,喊得热火朝天的东南亚电商GMV总量很小,增长数据也拿不出手。

他对此解释道:“目前这个阶段,东南亚电商市场的确还很小。经济发展水平是一个层面,除了新加坡之外,其他五个国家明显处于发展中水平,而且五国中只有马来西亚人均GDP超过中国。以目前5%-6%的经济增长速度,东南亚大部分国家还有很长一段路要走。”

他举例说,Rocket Internet的服装电商集团Global Fashion Group经营好几个发展中地区的服装电商业务,包括东南亚的Zalora和中东的Namshi。这两家公司的运作方式非常相似,但结果却大不相同。Namshi在海湾国家市场的客单价超过100美金,而Zalora在东南亚的客单价却不到40美金。Namshi今年以1.31亿美元的价格出售了51%的股份,而Zalora则以1000万美金的价格出售了泰国和越南业务。

菲律宾电商平台BigMK创始人郭伟豪向亿邦动力网指出,把东南亚六个国家看做一个整体,市场体量很大,但若分散到每个国家则不尽如人意。而若想把多个国家市场都揽下来,难度很大,因为每个国家的国情都不相同,面临的问题也不一样。

倒下了的1030am创始人冯松涛曾向亿邦动力网表示,东南亚电商创业所面临的挑战包括物流与支付、假货、电商人才紧缺等。

据悉,东南亚的物流往往价格高、速度慢,还不能实时跟踪。虽然这几年市场上出现了一批物流类的初创企业,对市场发展起到很大的促进作用,但他们普遍处于严重亏损状态,总体而言,物流基础设施还远未成熟。

东南亚在线支付习惯的培养也是一条漫长的道路,绝大部分消费者仍习惯货到付款。因此,不难看到,以Lazada旗下HelloPay(今年4月已被蚂蚁金服吞并)、Garena旗下Airpay为代表的在线支付企业的进展都不够理想,没有达到有效的渗透。

而由于电商发展快、崛起时间短,政府及行业监管跟不上,东南亚的假货问题也非常严重,“电商平台上的乱象并不比早期的淘宝更好。”多位东南亚电商从业者都曾向亿邦动力网反应。

东南亚本土很难找到合适的电商人才的问题也让创业者们非常头痛。一方面这一领域的专业人才本身数量小,另一方面因为文化差异也会遇到用人难的问题。“当地人工作、生活节奏慢,不喜欢加班,也找不到像国内互联网从业者的那般拼劲儿。”

“如果出海创业者们对东南亚市场的理解不到位是很容易踩坑的。比如,在国内二维码已渗透到各个领域,但东南亚二维码却不普及,国内自动售货机靠扫描二维码,东南亚靠投币。如果你硬把国内的东西直接搬过去肯定是不行的。”墨腾创投创始人李江玕还提到一点。

而随着阿里巴巴在东南亚的深入,以及亚马逊以新加坡为跳板进军东南亚,这个市场留给新兴创业者的空间似乎越来越小。

李江玕根据自己深耕东南亚市场多年的经验判断,“前有Lazada和Shopee,现在又有了Amazon,做综合型大平台应该是没啥机会了。但垂直领域机会还是有的,毕竟现在电商占整个零售的比重小,且市场上垂直类电商没有特别突出的。此外,中国高性价比的品牌出海东南亚以及东南亚电商代运营还有可为。”

这个市场很美,但也没那么美;这个市场很大,但也没那么大;这个市场很多坑,但也没那么多坑——这是创业者们留下的冷思考。