前几天的一场私人饭局上,朋友语出惊人,“这些年朋友圈里那些‘作逼犯’养活了一堆行业,比如鲜花电商、共享租衣和越卖越贵的酸奶。”

此言一出,立刻得到众人响应,大家纷纷批判这些“作逼犯”让我们改变了对世界的认知,拿鲜花来说,已经从特定节日的仪式已然变成日常消费。

几位投资圈新贵当场表示,他们最初真是小看了鲜花电商这类项目,甚至一度认为有点荒唐,而硬生生拒绝了类似项目,结果一轮轮融资之后,已经很难投进去了。

比如几家“重模式”的鲜花电商,就有越来越火的势头。

2016年底,花点时间CEO朱月怡宣布花点时间已实现盈利。今年7月,花点时间宣布获得数亿级人民币B轮投资,目前累计消费用户超过100万,每个月发出2000万束花。

另一边,Flowerplus花加也同期宣布获得亿级人民币投资,月发货量超过200万,单月销售额最高过亿,今年上半年销售总金额超过4亿元人民币,在核心城区实现盈利(以上均来自公开数据,小饭桌不为两家数据真实性背书)。

这当然得感谢“死要面子”的新中产们。但即便如此,很多人仍难以理解,门槛低、天花板低的鲜花电商何以会成为一个大生意?

“关键是资本选择。”夹了一口菜,错失某个鲜花电商项目的年轻投资人趁着酒劲儿说,没有一轮轮的钱进去,不把这事儿做得越来越重,就走不到今天。

鲜花电商供应链上游的种植端十分分散,然而却具备能够进行整合的潜质,周期性消耗品特质、标准化产品、提前付款相对充裕的现金流,这几大因素共同刺激投资机构们勇敢地赌上了大笔钱。

这一切是如何发生,竞争又在朝着哪个方向演变?这篇文章,笔者试从鲜花电商的发展现状、供应链和三种商业模式等角度做分析,欢迎留言讨论交流。

8亿热钱涌入,盈利拐点在即

把鲜花做成一门消费品生意有着天然优势,因为它正好切中了当下消费升级的需求,且自带传播属性。

鲜花市场主要分为以会议、酒店、婚庆为主的批发需求(约占30%)和以礼物、日常消费为主的零售需求(约占70%)。

批发需求目前是线下花店收入的主要来源,以品质一般的鲜花为主;而零售需求又分为礼物鲜花和日常鲜花,购买礼物鲜花的消费者约80%为男性,具有明显的“潮汐”效应,受节假日影响大,而日常鲜花购买者多数为白领女性,主要用于家庭和办公室插花,价格较为稳定。

艾瑞咨询《2017Q1中国鲜花市场研究报告》提到,鲜花电商在2016年的市场规模达到了168.8亿,2019年预计市场规模能突破600亿元。从资本市场来看2014年至今,鲜花电商平台野兽派、花点时间、roseonly、花+、泰迪鲜花等相继融资,约有8亿“热钱”进入这个有可能爆发的市场。

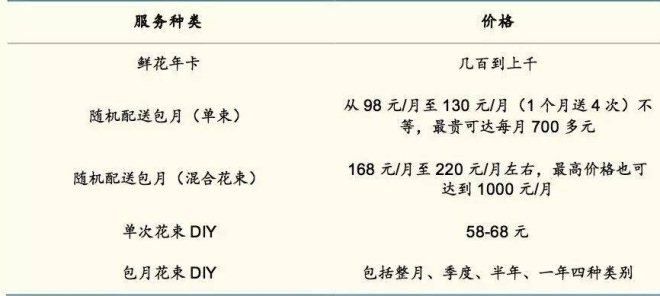

鲜花电商服务种类和价格概览

曾负责花点时间B轮融资的凡卓资本FA(融资顾问)王梦菲告诉记者,“此前VC普遍认为鲜花电商的天花板较低,但当下几家鲜花电商的运营数据证明了当时的假设相对保守。市场上的需求一直存在,但缺乏能够转化供给的标准化产品,99元订阅式产品的出现是一个重要节点,它验证了转化能力,能做到99元且有盈利的公司具备竞争力”,说到本质,这个赛道的公司,赌得是日常鲜花从消费品转变成日用品的趋势中谁能抓到更多红利。

数据显示,与荷兰年均66.7欧元、英国55.3欧元、日本36欧元和美国24欧元的人均鲜花消费情况相比,我国鲜花消费人均仅4欧元,而从消费结构上看欧美等发达国家的日常鲜花市场一般都达到了40%-60%,而中国目前大约只占5%(95%仍为礼品鲜花消费)。

另外,与国内其他行业电商渗透情况对比鲜花电商的渗透率仍有提升空间,一位不愿具名的鲜花电商领域创业者告诉记者,目前鲜花电商的渗透率最多只占10%,其属性接近于生鲜和农产品,对标生鲜电商的增长情况,鲜花电商的份额仍有空间。

鲜花背后的荆棘

25-35岁、有消费能力、注重生活品质、多数是女性,这是鲜花电商的用户画像。一方面,鲜花电商符合消费升级需求,买花之人热爱生活,自带传播属性;而另一面,鲜花是易损消耗品,在资本市场一片红火却鲜有盈利。

供应链管理、损耗控制是鲜花背后的荆棘。鲜花电商的采购和物流配送环节与生鲜电商极为相似,而国内鲜花供应链并不成熟,鲜花电商对上游种植和下游物流配送的管控力较弱,中游又面临众多供应商层级和物流环节。

在上游,鲜花种植高度分散。鲜花产地主要集中在云南、广东、辽宁三省,云南约占全国鲜花总产量的70%-80%,目前云南鲜切花种植面积4万多亩,但高度分散,主要是小型种植户,种植面积达到200亩的个体农户较少,且缺乏研发能力、种植技术落后,附加值低。

中游流通环节的坑则更多,主要体现在层级加价,物流环节众多,供需不对称。一般说来流通环节依靠花农、集贸市场/批发商、省批发中心、运输通道、一级批发市场甚至二三级批发市场层级批发,一支成本8毛钱的鲜切花到消费者手中可能成本超过8元,且层层之间损耗高,供需不匹配。

凡卓资本FA王梦菲告诉记者,传统鲜花商的损耗率在10%-30%之间,而鲜花电商通过与上游大花农签约及搭配零散采购,去除层层中间环节后能将损耗率降低在3%以下,在99元/束/周的低价竞争中仍有盈利。

下游零售环节,传统零售高度分散,增长乏力,鲜花电商逐步崛起。不完全统计,目前全国的街边花店约有20多万家,散落在大街小巷的夫妻店代表着中国花卉零售业的主体力量,辐射范围有限,鲜花品种不足,库存损耗大等制约其做好品牌连锁和品质管控。

O2O、B2B、B2C模式孰优孰劣

从业务模式上来看,目前,市面上的鲜花电商分为O2O、B2B、B2C三大类。

O2O模式是将电商和线下门店相结合进行鲜花销售、代销等转单业务,电商平台提供流量入口,线上接单转到线下从中赚取差价或佣金,典型的如饿了么、美团、钟爱鲜花网;

B2B平台的业务为转单平台和批发平台,为线下花店提供网上采购和线下冷链配送服务,平台对接上下游,靠压缩中间环节提高效率,甚至提供花店SaaS和供应链金融,收入来自层级批发差价和利息等,例如爱尚鲜花、Easyflower,其自建物流,目前有自己的飞机运花;

B2C模式是平台直接对接消费者,消费者从线上进行鲜花订阅和购买,电商平台从上游种植基地活批发商采购鲜花,经过分拣包装之后快递给消费者,也是目前鲜花电商转型的风口,典型如花加、花点时间,提供主题花束和线下体验课程,利润来自于产销利差价和附加业务收入;

看起来三种模式都有其存在的合理性,但结合当下环境来看,O2O流量红利殆尽;B2B模式改造困难,下有分散需要有强BD能力的团队作为支撑,对资金量、信息服务能力有极高要求;B2C模式业务最靠近消费者,下游消费者习惯的培养更适合互联网模式的引导和培育。

笔者认为,未来哪家公司能更多获取日常鲜花从消费品到日用品转型过程中的红利,且通过优化供应链、抓住流量入口占住性价比和品牌的优势,谁就将在市场中获得议价能力。

鲜花电商的销售额=流量×转化率×客单价,抓住这三个要素是带来收入的关键。一位不愿具名的从业者透露,目前某B2C电商的单个用户获取成本约为4元,最终转化为购买的比例为20%,获客成本约为20元/人,若粗略按照99元毛利20%计算,一单即可收支打平。

艾瑞咨询在《2017Q1中国鲜花电商市场研究报告》中提到,在听说过鲜花电商这一概念的用户群中已经有74.8%的用户有过购买行为,也许在资本的助力下,未来鲜花电商还会讲出更多“性感的故事”。