导语:2023年,青岛农商行至少有8名高管辞职。这一颠覆性变化,距离董事长王锡峰到任后,仅过去8个月。

01 高管换血,执董缩编

在重整“不称职”管理团队后,青农商行(002958.SZ)开始优化高层决策机制。

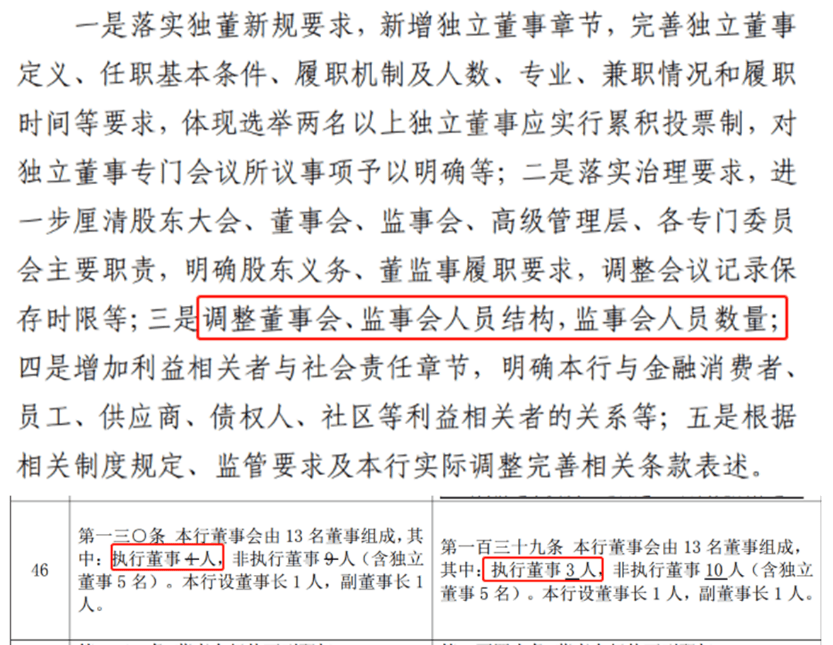

5月27日晚间,青岛农商行公布了2023年度股东大会会议材料。在修订公司章程的议案中,董事会中的执行董事由4人缩减到3人。

这三位候选人分别为:董事长王锡峰、行长于丰星和副行长丁明来。他们同时也是上一届董事会的执行董事。

前届执行董事、前副行长贾承刚,已于2023年4月26日辞任。从提名看,本届未再补缺。

由2名副行长担任执行董事的惯例,被董事长王锡峰治下的新领导班子打破。

这一缩编举措,也被业界看作是王锡峰“重整”青农商行管理团队的延续。

去年3月,任职11年的原行长刘宗波与7年的风控总监姜伟,双双被董事会评价为“不称职”。三位副行长贾承刚、王建华和丁明来,仅被评为“基本称职”。

两位核心高管“不称职”、多名高管“基本称职”,这在中国银行史上实属罕见。

或早有通气,在最终评价出来前,刘宗波已于2个月前离职。据青农商行公告,离职原因是“超过关键人员任职期限的相关规定及年龄”。

而姜伟,在王锡峰就任后第15天,辞去了风控总监一职。

其后,上述三位原副行长,除丁明来留任,其余二人已离开青岛农商行。

算下来,整个2023年,青岛农商行至少有8名高管辞职。

除了前述刘宗波、姜伟、贾承刚和王建华,还有另一位副行长李春雷,以及2名行长助理及董事会秘书。

前任核心管理层几乎“全军覆没”。

这一颠覆性变化,距离王锡峰到任后,仅过去8个月。

02 再次临危受命

青岛人王锡峰,几乎没离开过山东。

加入恒丰银行前,王锡峰在中国银行山东辖区工作多年。

从中国银行青岛市分行财会处副处长起步,经历多年,一路升到中国银行山东省分行党委书记、行长。

2017年11月,王锡峰加入恒丰银行,并在2018年6月接任恒丰银行行长、执行董事。

彼时的恒丰银行,历经两任董事长“轮番掏空”之后,被推进了ICU。

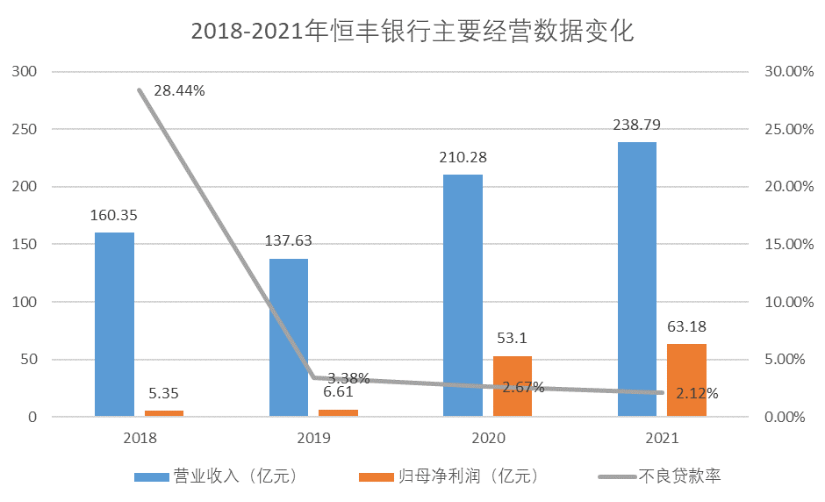

2018年末,恒丰银行不良贷款余额高达1635.61亿元,不良贷款率高达28.44%,创下12家全国股份制商业银行之最。

2018年,王锡峰与监管系统出身的陈颖搭班后,无论在经营业绩还是资产质量,恒丰银行都出现了相当的改观。

两年后,2020年10月,王锡峰表示,恒丰银行经过市场化改革,卸下了历史包袱,迈上了新的征程。

同时,他还为恒丰银行规划了“三步走”发展思路——剥离不良、引进战投,最后是整体上市。

遗憾的是,离开王锡峰的恒丰银行,至今仍在摸索突破之路。

还未亲眼见证恒丰银行上市,王锡峰又开启了“救援”任务线。

这一次,他回到了老家。

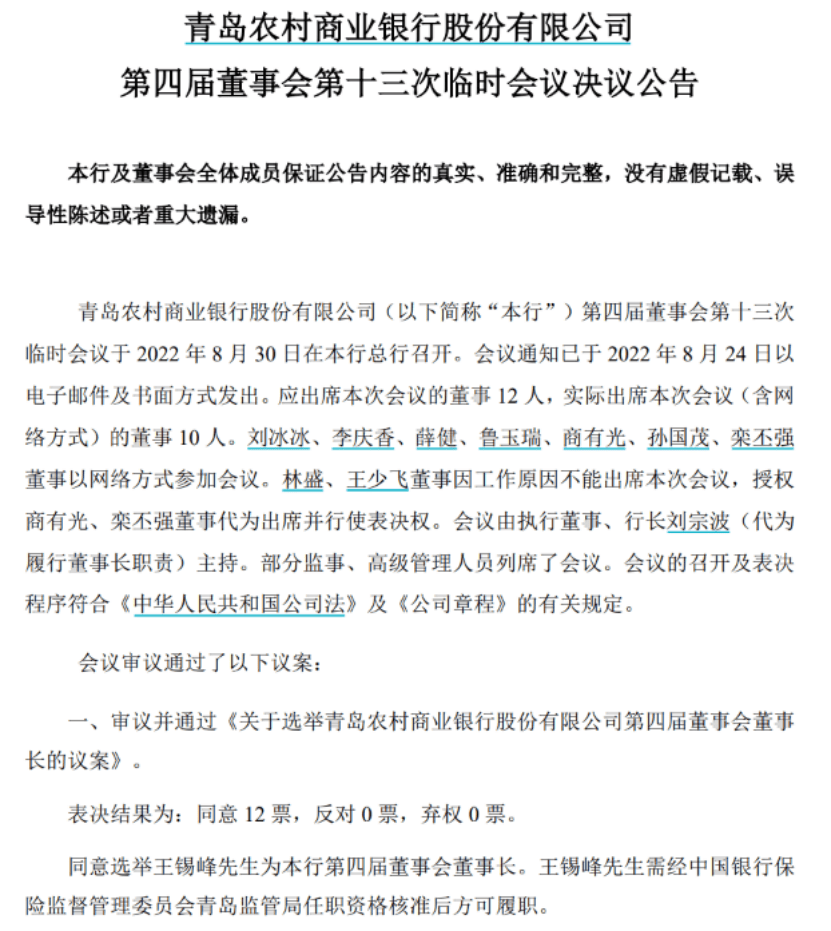

2022年8月,青岛农商行发布董事会决议公告称,选举王锡峰为该行第四届董事长。

此时的青岛农商行,并不比当年的恒丰银行好到哪里去。

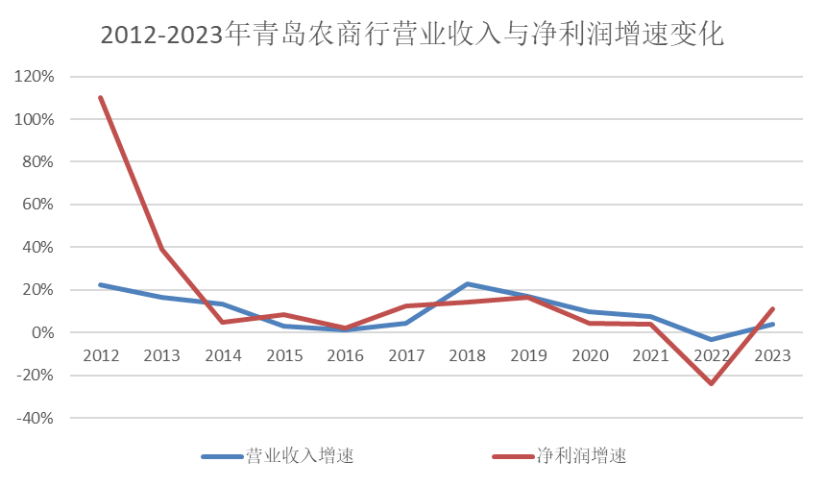

首先是遇到发展瓶颈,收入利润罕见“双降”。

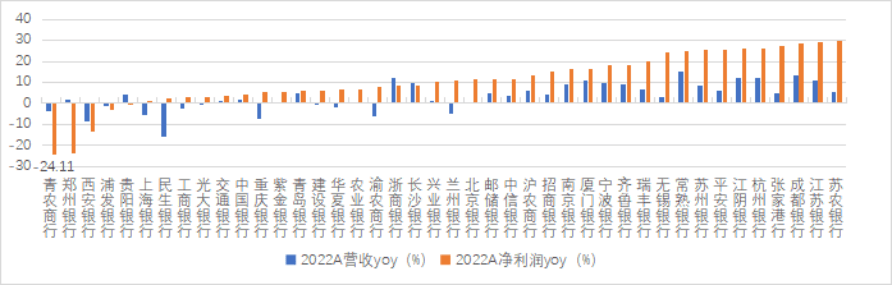

2022年,青岛农商行的营业收入和净利润,分别同比下降3.43%和24.11%,是该行10年来首次收入利润同时负增长,且双双创下新低。

青岛农商行当年的业绩增长,也在42家A股上市银行中排名垫底。

不尽人意的业绩,让青岛农商行当上了“铁公鸡”。

2022年,青岛农商行与郑州银行(002936.SZ/6196.HK)携手成为唯二不分红的A股上市银行。

这让奔着高股息持有银行股的投资者,难以接受。

在青岛农商行2022年度业绩说明会上,针对不分红,投资者多次对管理层发出诘问。

其次是内控漏洞频出,引发巨额处罚。

2022年全年,青岛农商行被罚金额超7500万元。

特别是在当年1月和8月,该行分别收到了两张处罚金额为4410万元和3087万元的巨额罚单。

流动性资金贷款被挪用、房地产贷款管理严重不谨慎等违规事由,侧面反映出内控痛点。

薄弱的风控系统,必然导致坏账的增加和不良贷款率提升。

2023年5月和6月,两起贷款诉讼,又找上了青岛农商行。

这两起,分别是中海外房地产(青岛)有限公司和中国海外控股集团有限公司的11多亿元,以及与股东“巴龙系”近9亿元的金融借款纠纷案件。

蹊跷的是,如此知名的企业和关联股东,不但无法还款,甚至无可执行财产。而青岛农商行居然毫无察觉。

或许难怪,青岛农商行的不良贷款率也高居行业榜首。

2022年年末,青岛农商行的不良贷款率达到2.19%,在所有42家上市银行中位列第一。

王锡峰眼前的挑战,不可谓不大。

03 破弊立新

2023年初,王锡峰的领导下,青岛农商行进一步明确了“一年固本强基、两年整体提升、三年塑成标杆”的“三年三步走”战略。

首当其冲需要解决,是青岛农商行的要害所在——不良贷款和风控。

在2022年业绩说明会上,王锡峰重点指出:青岛农商行2023年要明确不良贷款管控目标、推进存量不良贷款清收、加强对信贷风险的管控。

其后,上述操作初见成效。最明显的是,青岛农商行不良贷款连续攀升的势头,得以遏止。

截至2023年末,青岛农商行的不良贷款余额为46.42亿元,较上年末大幅下降6.18亿元。

这一年,不良贷款率也下降到1.81%,同比下降0.38个百分点;2024年一季度末进一步下降到1.80%。

一系列“组合拳”后,青岛农商行整体业绩改善明显。

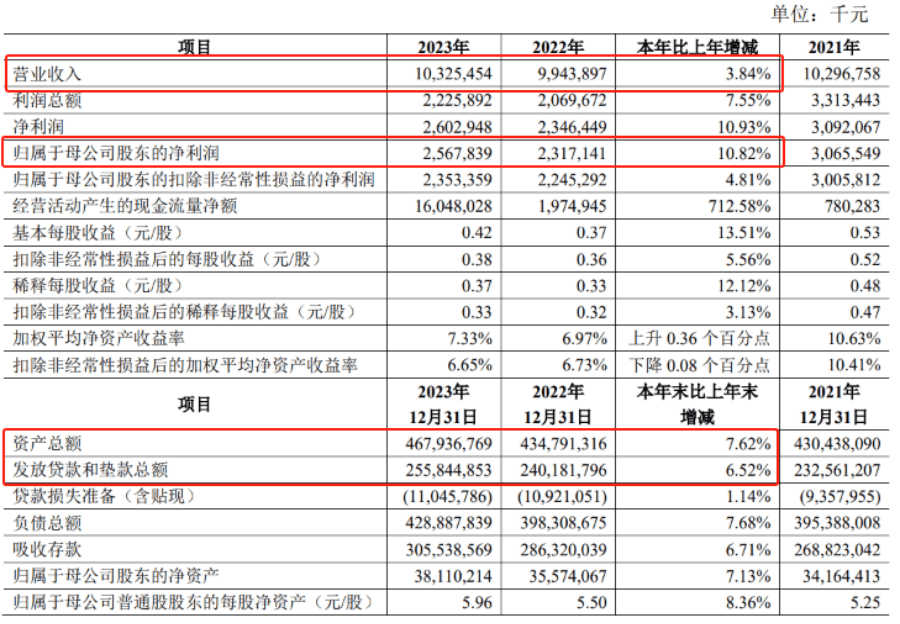

2023年,青岛农商行实现营业收入103.25亿元,同比增长3.84%;实现归母净利润25.68亿元,同比增长10.82%。

在中国银行业挑战重重的2023年,“双增”非常不易。

到了今年,青岛农商行延续复苏势头。

2024年第一季度,青岛农商行营业收入30.27亿元,同比增长13.30%;实现归母净利润10.94亿元,同比增长10.14%。

资产规模同样实现稳健增长。截止2023年末,青岛农商行资产总额为4679.37亿元,较上年末增长7.62%;发放贷款和垫款为2558.45亿元,较上年末增长6.52%。

业绩向好下,昔日“铁公鸡”也终于“拔毛”了。

根据2023年利润分配预案,青岛农商行计划向普通股股东每股派息0.1元,合计派发现金红利人民币5.56亿元,股息率3.82%,股利支付率达到21.64%。

有了底气,青岛农商行开始发挥更多特色。比如,立足“支农支小”的市场定位。

截至2023年末,青岛农商行的普惠型小微贷款余额451.75亿元;绿色贷款余额突破108亿元。普惠型小微贷款、绿色贷款的增速高于其他贷款的增速。同时,农户信用贷款为35.26亿元,增幅达到13%。

拓展投资业务,也有了新成果。

今年4月,中国外汇交易中心公布了银行间债券市场现券做市商名单。青岛农商行入围,获得“综合类现券做市商”资格,成为山东省首家、全国第五家获得此牌照的农商行。

成为债券市场现券做市商后,青岛农商行将拥有优先申请债券市场其他业务资格,还将获得交易手续费优惠,及政金债承销做市手续费等奖励。

任职不到两年的王锡峰,下了一系列“重手”,破弊立新,成效显著。

这让市场期待,“三步走”的第三年,青农商行有何惊人变化。(来源:阿尔法工场银行家)